Depotcheck: Eine kostenfreie Investition mit hoher Rendite!

Die Leistungsfähigkeit eines Vermögensverwalters wird von Anlegern meist an der Wertentwicklung bzw. Performance des von ihm verwalteten Depots gemessen. Mit unserer Serie „von Äpfel und Birnen“ haben wir zuletzt etwas Licht in das Dunkel der korrekten Messung der Performance gebracht. In dem vorliegenden Kommentar zur Vermögensanlage möchten wir nun die erzielten Ergebnisse unterschiedlicher Marktteilnehmer näher betrachten und bewerten. Zahlreiche, weltweit durchgeführte Untersuchungen zeigen, dass Kundendepots bei Banken (und Vermögensverwaltern) im Mittel eine Minderrendite von mehreren Prozent gegenüber dem Marktdurchschnitt / den Marktindizes aufweisen.

In diesem Zusammenhang existieren Studien, die die Performance privater Investoren im Vergleich zur Marktperformance untersuchen. So zeigen u.a. die "Deutsche Vermögensbildungsstudie", durchgeführt vom Deutschen Institut für Altersvorsorge (DIA), die renommierte Dalbar-Studie in den USA oder auch die Untersuchungen von Fama (Wirtschafts-Nobelpreis 2013) und French, dass private Investoren im Durchschnitt eine schlechtere Performance erzielen als der Markt. Konkret sind Ergebnisse wie „über 90% aller betrachteten Depots schneiden schlechter als der Marktdurchschnitt ab“ oder „mehr als ein Drittel der Depots weisen eine Minderrendite von mehr als 4% auf“ festzustellen.

Machen es denn die Profis im Mittel besser? Studien zur Performance von professionellen Vermögensverwaltern und Banken im Vergleich zur Marktperformance zeigen bedauerlicherweise, dass die Erkenntnisse gleich bleiben: Sowohl die "German Equity and Bond Fund Study" von FERI Trust als auch die regelmäßig von S&P Dow Jones Indices durchgeführte SPIVA (S&P Indices Versus Active) Studie kommen zu dem Ergebnis, dass es eine signifikante Anzahl von aktiv gemanagten Fonds und professionellen Vermögensverwaltern nicht schafft, den Markt langfristig zu übertreffen. So ist es in den letzten zehn Jahren beispielsweise 96% (!) der auf Euro lautenden aktiven Aktienfonds nicht gelungen, ihre globalen Aktienmarkt-Vergleichsindex zu schlagen, wobei ungefähr die Hälfte der Aktienfonds – meist wegen zu geringem Erfolg – noch fusioniert oder liquidiert worden sind (Survivorship Bias).

Was sind die Ursachen? Neben „handwerklichen“ Fehlern wie „alles auf ein Pferd zu setzen“ oder „dem Herdentrieb zu folgen“ unterschätzen Anleger häufig, welchen Einfluss Transaktionskosten durch vermehrtes Handeln und teure Anlageprodukte auf die Rendite ihres Wertpapierdepots haben. Schlecht schneiden hier vor allem die bankeigenen Produkte ab, die den Kunden häufig vom Geldinstitut ihres Vertrauens empfohlen werden. Entsprechend ist es von zentraler Bedeutung, dass der Vermögensverwalter bei der Auswahl der Vermögensanlagen bzw. Finanzprodukte völlig unabhängig ist und beispielsweise keinen Anreiz hat, seine eigenen Fondsprodukte oder die einer Tochtergesellschaft bzw. eines Vertriebspartners in den Kundendepots zu platzieren.

Und was sind die Konsequenzen?

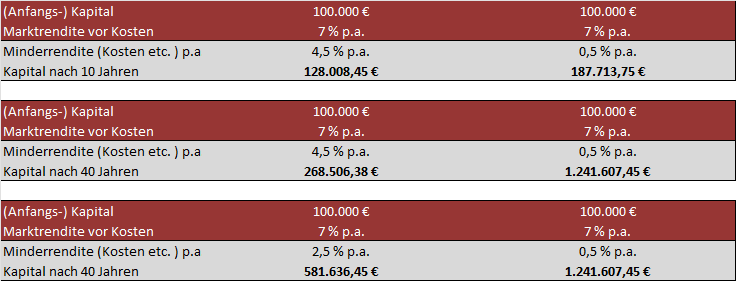

Die folgende Tabellen veranschaulichen beispielhaft das erhebliche Ausmaß für unterschiedliche Renditen und Zeiträume auf das Anlageergebnis:

Quelle: Asset Concepts GmbH

So kann eine Investition von 100.000 € im Rahmen einer langfristigen Altersvorsorge "unbemerkt" zu einem entgangen Gewinn in einer Größenordnung von 1 Mio. € führen - und dies ist eine durchaus realistische Betrachtung, wenn man die Ergebnisse der Dalbar Studie zugrunde legt.

Durch einen Depotcheck können die in diesem Kontext wichtigen Fragen beantwortet werden und das Depot kann infolgedessen effizient und zukunftsorientiert ausgerichtet werden:

- Wie gut ist das Gesamtportfolio hinsichtlich Einzeltitel-, Branchen- und Regionen-Risiko diversifiziert (z.B. liegt eine Konzentration auf wenige Einzeltitel vor oder existiert ein Homebias, d.h. ein Schwerpunkt am Heimatmarkt)

- Suggeriert die Aktienquote inklusive der oftmals schwer einzuschätzenden derivativen/strukturierten Produkte wie beispielsweise Optionen/Zertifikate ein eher konservatives oder chancenorientiertes Gesamtportfolio. Passt dies mit dem persönlichen Risikoprofil und der Gesamtvermögensposition des Anlegers überein?

- Wie hoch sind die Produktkosten inklusive Depotbank- und Vermögensverwaltungsgebühren sowie die (unsichtbaren) Handelskosten?

- Die Investition in offene Immobilienfonds ist grundsätzlich aufgrund der Bewertung, Liquidität und Kostenstruktur aus unserer Sicht problematisch. Wie sieht es in dem konkreten Portfolio aus? Dies gilt erst recht bei noch direkt gehaltenen Immobilien im sonstigen Vermögen.

- Der eigentliche Zweck des Rentenportfolios ist es, zur Diversifikation des Gesamtportfolios beizutragen und insbesondere ein „Gegengewicht“ zum Aktienmarktrisiko zu bilden. Werden beispielsweise Unternehmensanleihen im unteren Ratingbereich mit hohem Ausfallrisiko gehalten, so wird dies aufgrund der Sensitivität zum Aktienmarkt verfehlt.

- War die vergangene Rendite nachhaltig oder nur zufällig/konzentriert erwirtschaftet, und wie hoch ist sie im Vergleich zu den eingegangenen Risiken?

- Neben den Zeitpunktanalysen sind auch Analysen im Zeitverlauf möglich, sofern die notwendigen Daten zur Verfügung stehen: „überkompensieren die Erträge aus den Handelsaktivitäten die Handelskosten“, wie erfolgreich war ein Markttiming (nach Kosten) etc.

- Was sind die Empfehlungen von Asset Concepts?

Aus unserer Sicht ist es sinnvoll, sich eine Zweitmeinung von unabhängigen Experten einzuholen und prüfen zu lassen, welche unnötigen Risiken und Kosten in Ihrem Depot stecken und welche Chancen bestehen, an positiven Marktentwicklungen möglichst kundenindividuell und „unverwässert“ zu partizipieren.

Daher lautet unsere klare Botschaft an alle unsere zukünftigen Kunden:

Kostenlosen Depotcheck durchführen lassen und „Minderrenditen“ zukünftig vermeiden!

www.asset-concepts.de/loslegen