Beiträge von Frank Kosiolek

Offene Immobilienfonds in Abwicklung (OIFiA) – ein überaus erfolgreiches Investment!

Offene Immobilienfonds (OIF) Offene Immobilienfonds (OIF) gehören bei allen Banken und Sparkassen zur Basisempfehlung für den sicherheitsorientierten Kapitalanleger. Sie gelten als risikolos und ihre Anteilwerte entwickeln sich über sehr lange Zeiträume stetig und fast ohne Schwankungen nach oben. Die gängige deutsche Bewertungspraxis auf Gutachterbasis begünstigt allerdings eine gewisse Bilanzkosmetik und Ergebnisglättung durch die Anbieter offener…

WeiterlesenTrumponomics: Gerüstet für einen möglichen Regimewechsel am Aktienmarkt?

Trumps Wirtschaftspolitik und die Aktienmärkte Als „Trumponomics“ wird landläufig die Wirtschaftsagenda des US-Präsidenten Donald Trump bezeichnet. Im Fokus stehen dabei vier Aspekte: Steuersenkungen, Deregulierung, Protektionismus und Handel. Betrachtet man die Einwicklung des amerikanischen Aktienmarktes in seiner ersten Amtszeit, so konnte dieser – gemessen am S&P500-Index – um fast 70% zulegen. Nun zeigt er sich aber…

WeiterlesenExchange Traded Funds (ETF): Eine Erfolgsstory – aber ist „Do it yourself“ zu empfehlen?

Börsengehandelte Investmentfonds (englisch: Exchange Traded Funds) erfahren bei Anlegern eine immer größere Beliebtheit: Quelle: ETFs – Investiertes Vermögen weltweit bis 2023 | Statista Dabei werden ETF fast immer mit Indexfonds (Investmentfonds, die einen Börsenindex „passiv“ nachbilden) gleichgesetzt, was nicht ganz korrekt ist, da es neben diesen sogenannten passiven Investmentfonds auch aktive Investmentfonds gibt, die an…

WeiterlesenVermögensverwalter-Check: Die Spreu vom Weizen trennen, aber wie?

Wie Sie unserem Kommentar zur Vermögensanlage „Depotcheck: Eine kostenfreie Investition mit hoher Rendite!“ bereits entnehmen konnten, belegen verschiedene Studien, dass nicht nur Privatanleger, sondern auch zahlreiche Vermögensverwalter ein weit unterdurchschnittliches Anlageergebnis erzielen. Die Ursachen hierfür sind vielfältig. Sie lassen sich aber auf zwei Kernpunkte reduzieren: mangelnde Professionalität und fehlende Unabhängigkeit. Die mangelnde Professionalität betrifft nicht…

WeiterlesenKosten in der Vermögensverwaltung: Vergleich und Implikationen auf die Rendite

Im Rahmen unserer diesjährigen Kundenumfrage hatten wir u.a. die Frage nach dem Preis-Leistungs-Verhältnis unserer Vermögensverwaltung (VV) gestellt – und folgendes Feedback erhalten: Quelle: Asset Concepts GmbH Anlässlich dieses Feedbacks möchten wir nachfolgend ausführlich zu dem „Preis“ unserer VV Stellung nehmen. Aus Sicht der VV-Kunden ist dieser „Preis“ gleichbedeutend mit den Kosten, die dem Kunden insgesamt…

WeiterlesenIn eigener Sache: Kundenumfrage Asset Concepts 2024 – ein herzliches Dankeschön von Asset Concepts!

Eine hohe Kundenzufriedenheit ist unser wichtigstes Ziel. Niemand kann uns besser darüber Auskunft geben, welche Erwartungen ein Kunde an uns und unsere Vermögensverwaltung hat, als der Kunde selbst. Daher ist uns das Feedback auf unsere im Juli zum zweiten Mal durchgeführte Online-Befragung bei unseren Privatkunden sehr wichtig. Gerne möchten wir aber auch über die Ergebnisse…

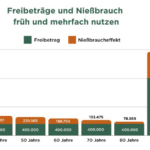

WeiterlesenVermögensnachfolge durch Nießbrauch für Wertpapierdepots

Nießbrauch existiert und funktioniert nicht nur bei Immobilien, auch wenn dies in der Praxis oftmals im Fokus steht. Die Grundidee ist auch auf Aktien, Anleihen, Fonds etc. übertragbar: es erfolgt ein Übergang des Eigentums an den Beschenkten, während die Erträge (Dividenden, Zinsen, Ausschüttungen etc.) beim Schenkenden verbleiben. Der Schenkende legt zudem grundsätzlich fest, wer bzw.…

WeiterlesenAsset Concepts auch in 2024 wieder „Top-Vermögensverwalter“ und im Langzeitvergleich sogar „Top of the Top“

Zum sechsten Mal in Folge hat Asset Concepts beim Leistungsvergleich der unabhängigen Vermögensverwalter von Capital und dem Münchner Institut für Vermögensaufbau (IVA) in den Depotklassen „ausgewogene“ und „chancenorientierte Anlagestrategien“ teilgenommen. Für das Auswertungsjahr 2023 wurden bei diesem „Härtetest“ 123 bankenunabhängige Vermögensverwalter mit insgesamt rund 70.000 Kundendepots gesichtet. Dabei konnte Asset Concepts die Auszeichnungen als Top-Vermögensverwalter…

WeiterlesenVollmachten – Win-Win-Situation!

Bereits der deutsche Dichter und Karikaturist Wilhelm Busch (1832–1908) formulierte: Erstens kommt es anders und zweitens, als man denkt. Auf Unfälle, Krankheiten oder das fortgeschrittene Alter sollte jeder vorbereitet sein, auch wenn man natürlich dazu neigt, dies immer auszublenden. Einerseits ist es möglich sicherzustellen, dass die eigenen Vorstellungen umgesetzt werden, ohne dass man direkt Einfluss nimmt.…

WeiterlesenUnternehmensliquidität: individuell, sicher, rentabel, und vor allem auch liquide!

Vor dem Hintergrund der Zinswende durch die Europäische Zentralbank (EZB), der Beobachtung, dass viele Banken/Sparkassen diese Zinssteigerungen nicht oder nur teilweise weitergeben und der Anfragen unserer Kunden haben wir uns im letzten Jahr dazu entschlossen, unseren Kunden über ein zusätzliches Depot bei der V-Bank eine liquide Geldmarktanlage anzubieten, wie sie professionelle Anleger tätigen, und bei…

Weiterlesen