Institutionelles Portfoliomanagement

Als Portfoliomanager sind wir für unsere institutionellen Kunden meist über ein ausgelagertes Spezialfondsmandat einer Kapitalverwaltungsgesellschaft tätig, aber auch über Vermögensverwaltungsmandate bei der V-Bank AG als Depotbank. Als Marktführer nach Assets unter Verwaltung für unabhängige Vermögensverwalter bietet die V-Bank diverse Zusatzleistungen für Institutionen an, wie beispielsweise ein digitales Steuerreporting oder ein spezialisiertes Netzwerk für unterschiedliche Kundengruppen. Insgesamt setzen wir kundenindividuelle Anlagestrategien mit einem Gesamtvolumen von mehreren 100 Millionen Euro um.

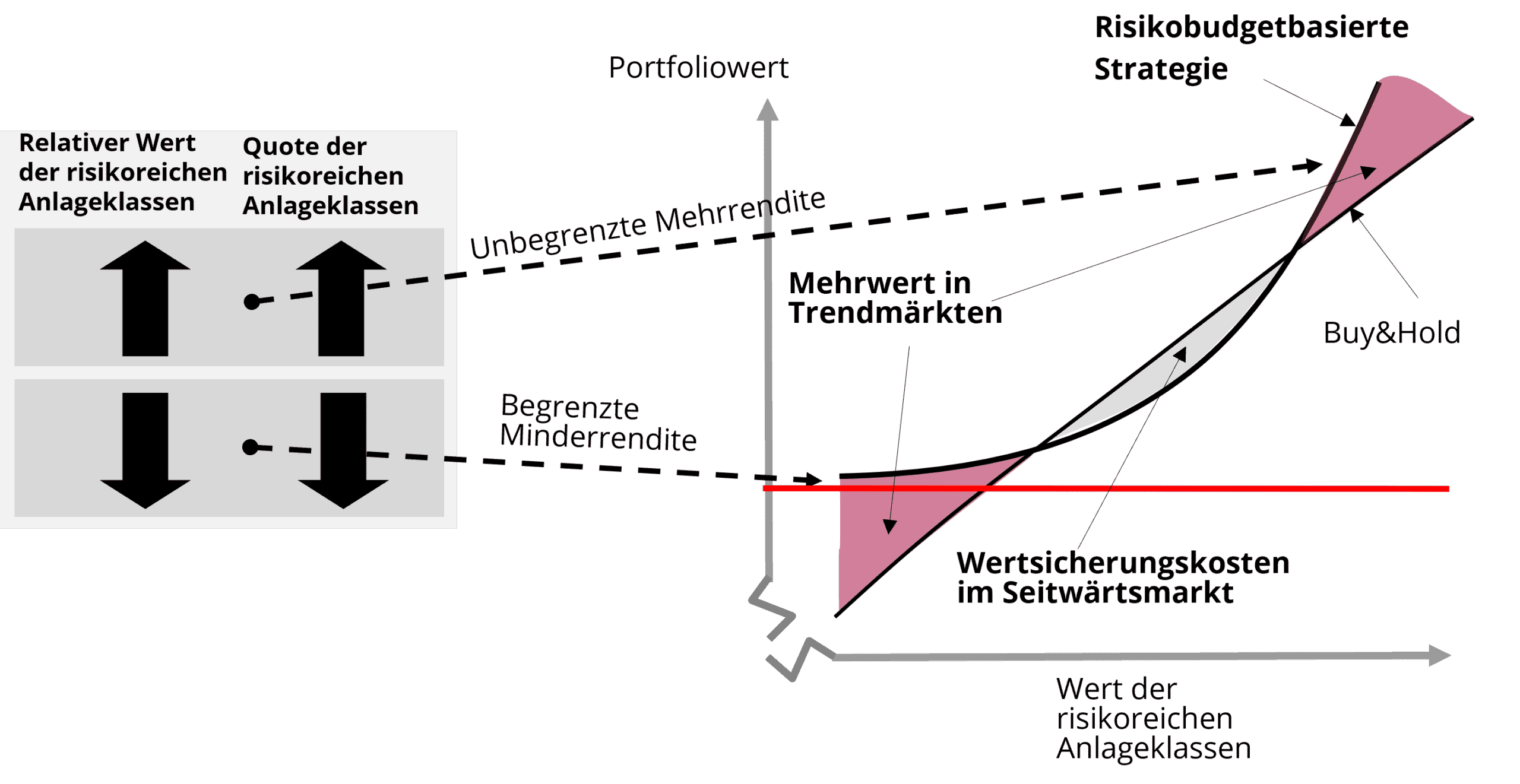

Ein typisches Beispiel für maßgeschneiderte Anlagestrategien sind risikobudgetbasierte Strategien, bei denen der Risikogehalt der Kapitalanlagen laufend an das veränderliche Risikobudget des Anlegers angepasst wird. In Masterfonds sind diese Anlagestrategien regelmäßig als sogenanntes Overlay-Management implementiert. Ein solches Overlay-Mandat beinhaltet typischerweise folgende Tätigkeiten:

- Dynamische Steuerung der Asset Allocation in Abhängigkeit von den anlegerspezifischen Vorgaben, dem jeweils vorhandenen Risikobudget (Wertuntergrenze) und dem Marktumfeld, bei Bedarf unter Einbeziehung der Direktanlagen

- Berücksichtigung der steuerlichen und bilanziellen Rahmenbedingungen des Anlegers durch sachgerechte Auswahl von Anlagevehikeln (Einzelinvestments, ETFs oder Derivate) für die einzelnen Anlageklassen

- Steuerung der marktbezogenen Beta-Risiken und Kontrolle der marktunabhängigen Alpha-Risiken, inklusive der Formulierung eines detaillierten „Hedge-Plans“ sowie einer „RealTime“-NAV-Berechnung

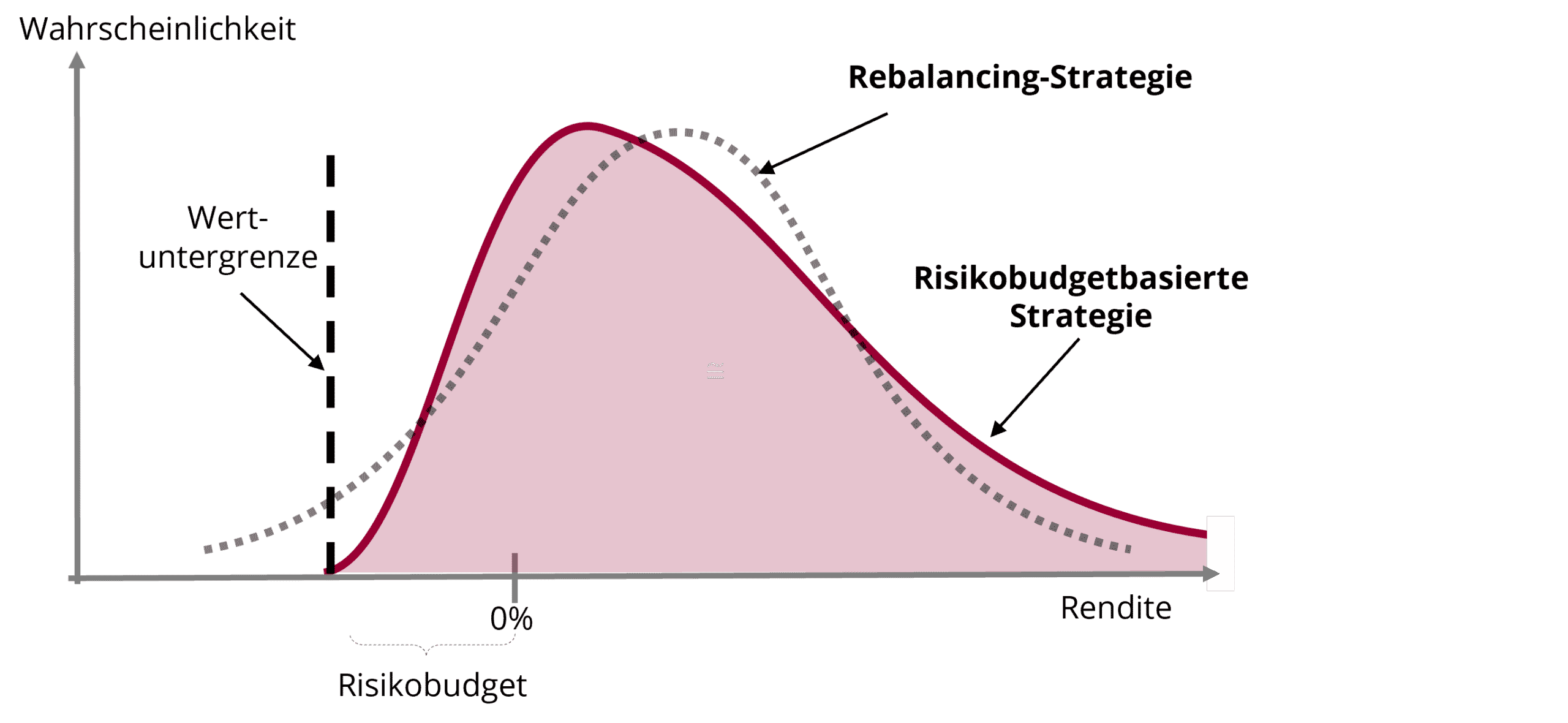

Ein weiteres Beispiel für maßgeschneiderte Anlagestrategien sind Rebalancing-Strategien, die vornehmlich für Anleger ohne Risikobudgetvorgabe in Betracht kommen. Während die risikobudgetbasierten Anlagestrategien sich durch eine prozyklische Handelsregel auszeichnen, die zu einer asymmetrischen Renditeverteilung führt, liegt den Rebalancing-Strategien eine antizyklische Handelsregel zugrunde, die eine symmetrische Verteilung bewirkt.

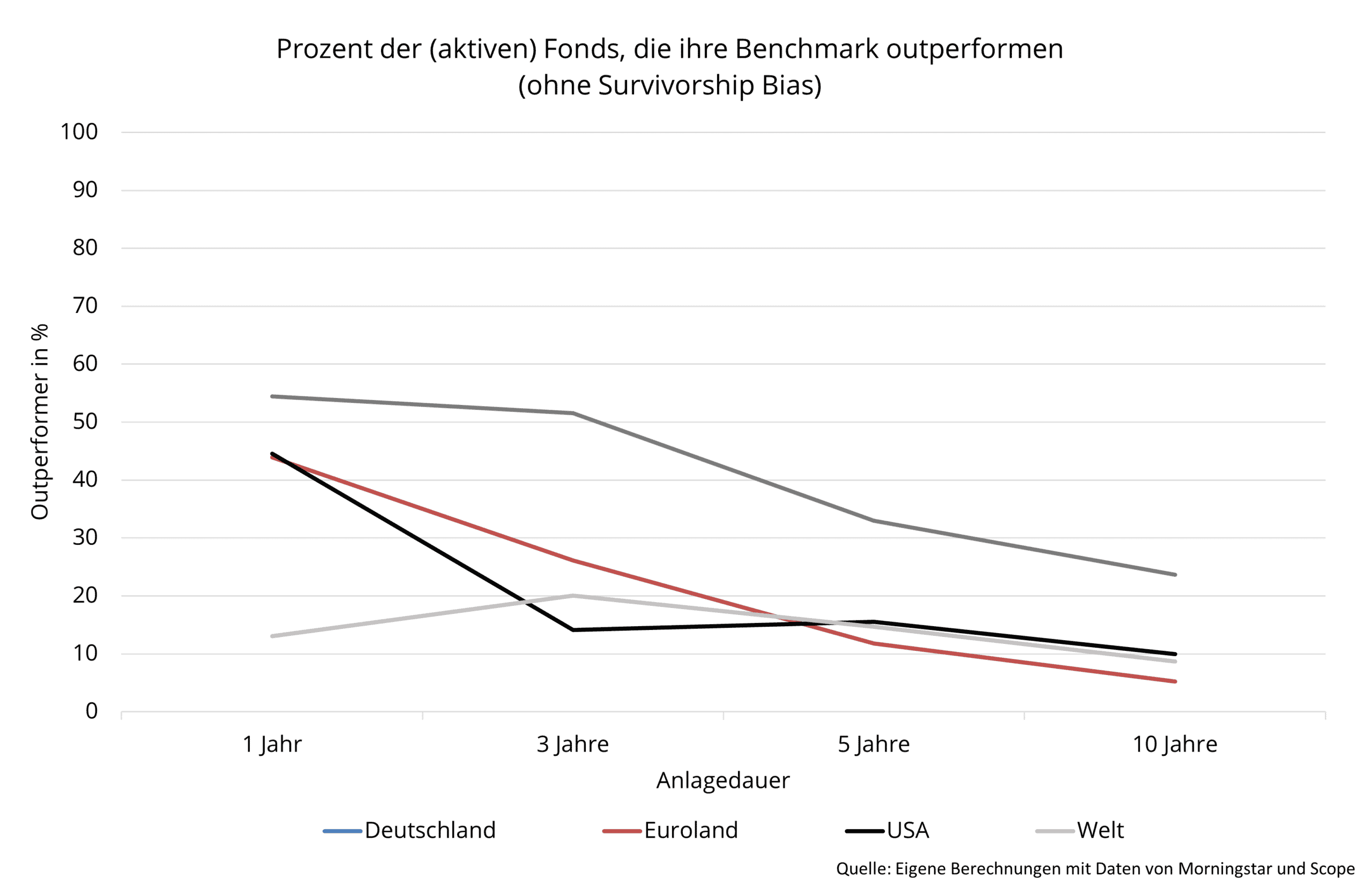

Im Fokus steht jedoch unabhängig von der kundenindividuellen Ausgestaltung der Anlagestrategie auch auf der Portfoliomanagementebene die wissenschaftliche Fundierung und (Banken-) Unabhängigkeit. So investieren wir auf der Einzelwertebene ausschließlich in breit gestreute Portfolien, die wir primär auf Basis von kosten- und steueroptimierten ETF-Investments abbilden. Durch ihre hohe Transparenz stellen die Exchange-Traded-Funds zudem eine sehr gute Basis für ein effizientes Risikomanagement dar. Aber auch aus Renditegesichtspunkten zeigen wissenschaftliche und empirische Untersuchungen, dass Indexinvestments (gegenüber aktivem Management) vielfach überlegen sind; also eine Bestätigung der Effizienzmarkthypothese.

"Properly measured, the average actively managed dollar must underperform the average passively managed dollar, net of costs. Empirical analysis that appear to refute this principal are guilty of improper measurement." (William F. Sharpe, Nobelpreisträger für Wirtschaftswissenschaften 1990, in "The Arithmetic of Active Management", Financial Analysts Journal, January/February 1991)

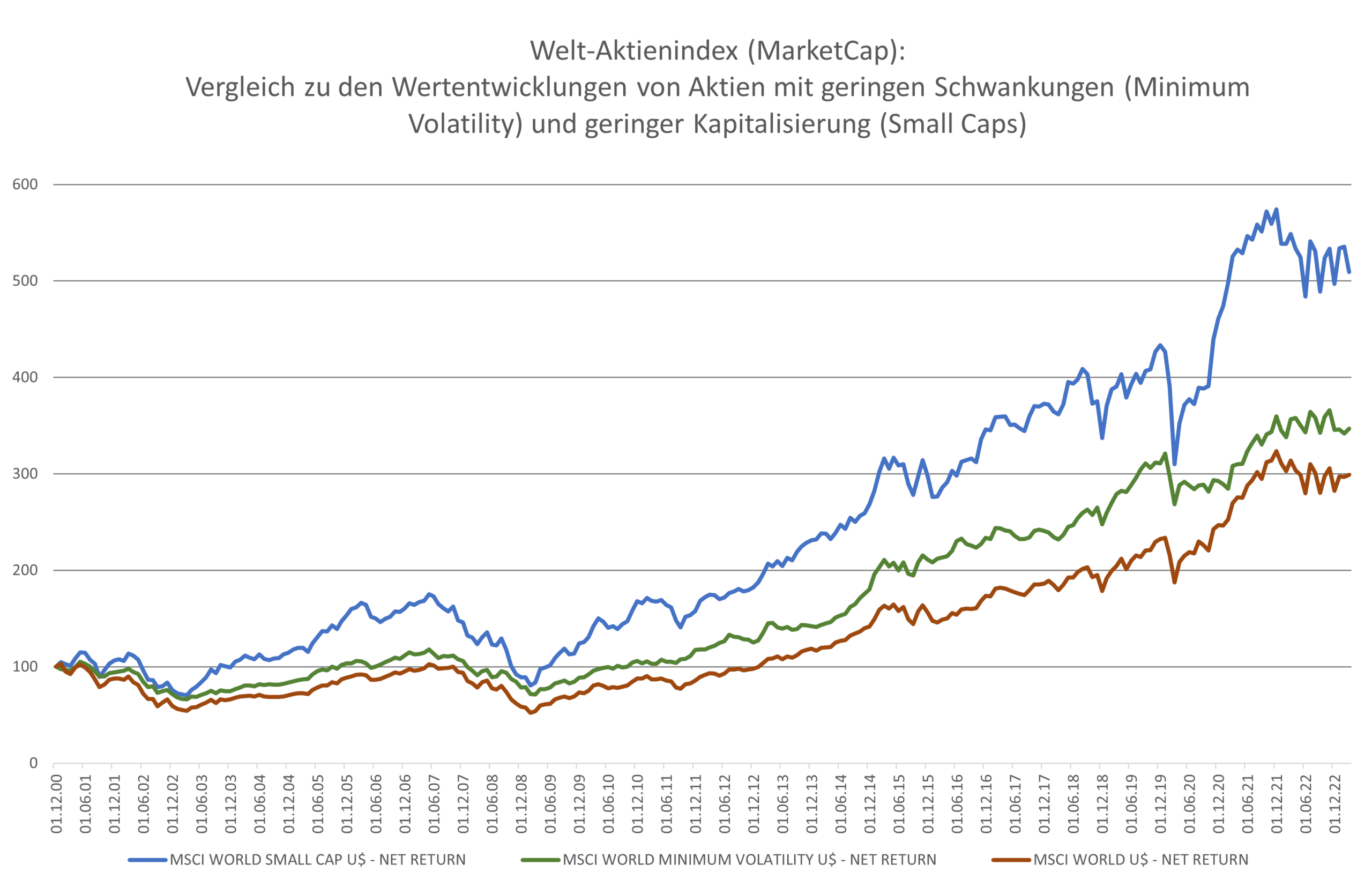

Empirische Studien der Finanzmarktforschung zeigen jedoch auch, dass Wertpapierrenditen nicht nur mit den Marktrenditen korrelieren, sondern auch mit anderen Faktoren. Beispielsweise entwickeln sich Aktien mit „gewissen“ Eigenschaften besser als der Gesamtmarkt, was allerdings kein Widerspruch zu den Aussagen des Nobelpreisträgers Eugene Fama (1970) darstellt, der als „Vater der Effizienzmarkthypothese“ gilt.

Quelle: Refinitiv und eigene Berechnungen; 12/2000-03/2023

Die Kapitalmarktforschung der letzten 50 Jahre analysierte und identifizierte neben der Marktrisikoprämie eine ganze Reihe von systematischen Einflussfaktoren bzw. Risikoquellen. Bei der Auswahl der von uns eingesetzten Risikoprämien fokussieren wir uns auf die in der wissenschaftlichen Literatur etablierten Prämien, die ökonomisch plausibel sind und zudem empirisch belegt werden können. Obwohl die langfristigen Mehrrenditen im Zeitablauf instabil sind, ist es aufgrund ihrer Korrelation zueinander und dem sich daraus ergebenen Diversifikationspotential möglich, durch eine Kombination von Faktoren (Faktormix) ein verbessertes Rendite-Risiko-Verhältnis zu erzielen.

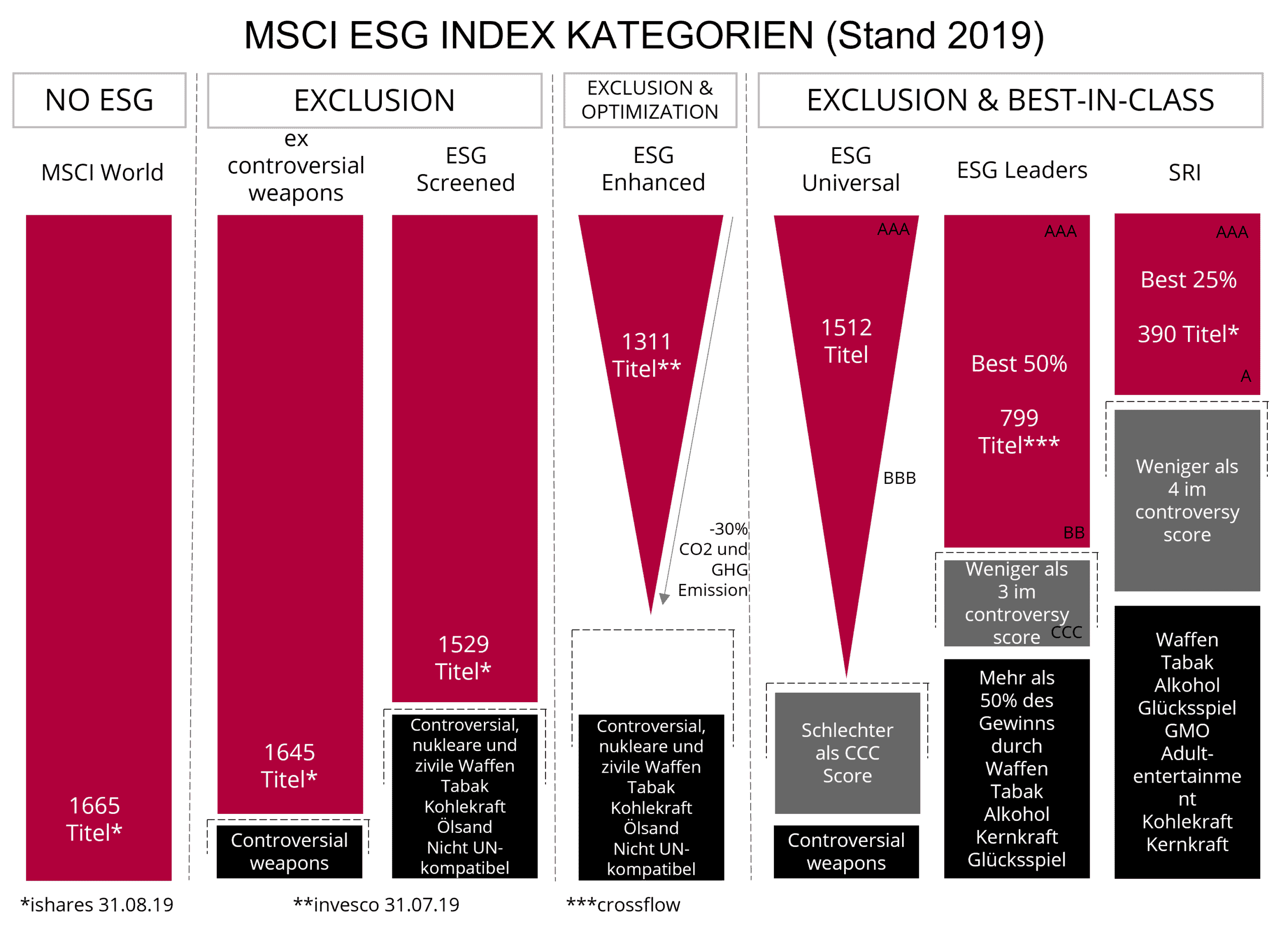

Natürlich ist die Implementierung dieser Vorgehensweise auch unter ESG-Aspekten realisierbar. Bei (fast) allen wichtigen und notwendigen Anlageklassen findet man im ETF-Segment nachhaltig ausgestaltete Varianten, die sich sehr gut in unser Gesamtkonzept integrieren lassen.

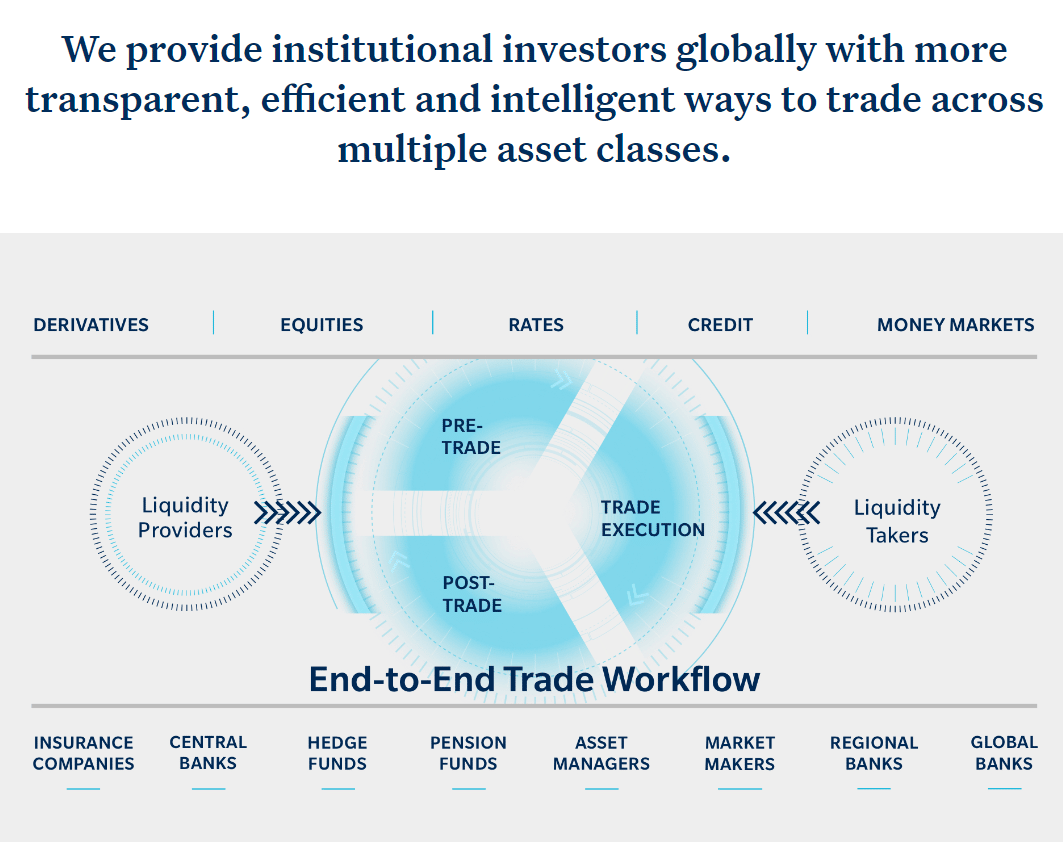

Aufgrund der hohen Relevanz der Handelskosten für die Anlageergebnisse legen wir großen Wert auf eine disziplinierte und sorgfältige Umsetzung der Anlagestrategie (Vermeidung von Anchoring etc.). Aus diesem (Performance-) Grund führen wir die Transaktionen grundsätzlich selbst und nach klar definierten Handelsregeln über ein Handelssystem mit einer Vielzahl an Brokern auf Basis von Tradeweb durch. Unsere nachweislich hohe Handelseffizienz wurde durch unabhängige Transaktionskostenanalysen (XTP) bestätigt.

Unser disziplinierter und dadurch wiederholbarer Investmentprozess sichert zeitstabile Anlageergebnisse. Wir wurden mehrmals in Folge als TOP-Vermögensverwalter ausgezeichnet. Zu unserem Track Record können wir darüber hinaus gerne weitere Referenzen unserer langjährigen Kunden nennen.

Die Betreuung in der gesamtem Wertschöpfungskette erfolgt ausschließlich direkt über die handelnden Portfoliomanager, die sich durch langjährige Erfahrung in verantwortungsvollen Positionen bei renommierten Banken und international führenden Vermögensverwaltern auszeichnen.

Einen besonderen Stellenwert räumen wir einem aussagekräftigen, höchst individuellen Kundenreporting ein, welches unsere Maßnahmen und Ergebnisse einerseits möglichst transparent darstellt und anderseits für unsere Kunden eine fundierte Basis für zukünftige Entscheidungen ist.

Kapitalanlagen sind mit Risiken verbunden. Bitte beachten sie hierzu unsere Risikohinweise.