Kosten in der Vermögensverwaltung: Vergleich und Implikationen auf die Rendite

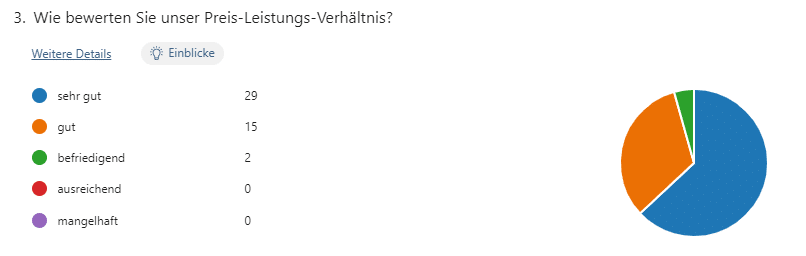

Im Rahmen unserer diesjährigen Kundenumfrage hatten wir u.a. die Frage nach dem Preis-Leistungs-Verhältnis unserer Vermögensverwaltung (VV) gestellt – und folgendes Feedback erhalten:

Quelle: Asset Concepts GmbH

Anlässlich dieses Feedbacks möchten wir nachfolgend ausführlich zu dem „Preis“ unserer VV Stellung nehmen. Aus Sicht der VV-Kunden ist dieser „Preis“ gleichbedeutend mit den Kosten, die dem Kunden insgesamt für alle Leistungen im Zusammenhang mit der VV entstehen.

Im Rahmen von MiFiD II (Market in Financial Instruments Directive) sind die Vermögensverwalter zur Kostentransparenz hinsichtlich Dienstleistungs- und Produktkosten verpflichtet (ex ante und ex post Kostenoffenlegung). Die Dienstleistungskosten beinhalten primär die Vermögensverwaltungsgebühr, die Gebühren der vermögensverwaltenden Bank sowie zusätzlich Nebenkosten wie Börsengebühren. Bei den Produktkosten stehen die Kosten der für das Kundendepot erworbenen Wertpapiere im Fokus (eine umfangreiche Darstellung ist zu finden in Von Äpfeln und Birnen – Teil 2: Der Einfluss von Kosten auf die Wertentwicklung).

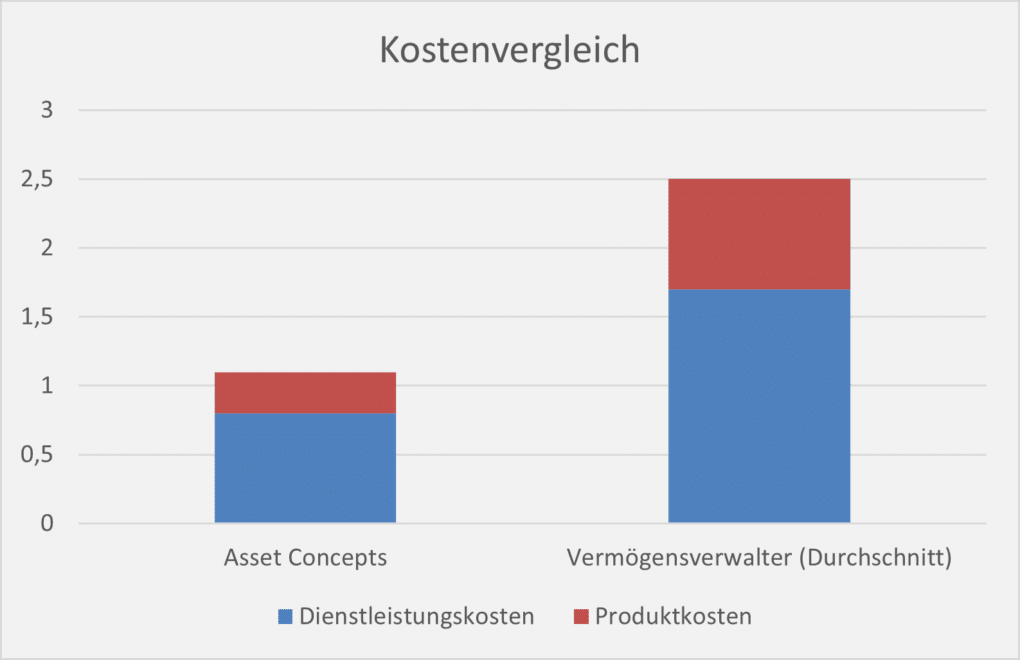

Versucht man nun konkret die Kosten verschiedener Vermögensverwalter zu analysieren und zu vergleichen, so sind viele Aspekte wie die Höhe des verwalteten Volumens, die Komplexität der Anlagestrategie etc. zu beachten, so dass schnell ein Vergleich von „Äpfel mit Birnen“ entsteht.

Bei einem repräsentativen Kunden mit einem durchschnittlichen Volumen liegen die Kosten inklusive Umsatzsteuer bei Asset Concepts bei ca. 1,1% p.a., wobei die Dienstleistungskosten 0,8% und die Produktkosten 0,3% betragen. Sowohl im Bereich der Vermögensverwaltergebühr als auch der Depotbankgebühren sind wir somit klar kompetitiv. Bei den Produktkosten bewegen wir uns ebenfalls im unteren Bereich. Bei diesen Kosten ist insbesondere zu beachten, dass bei der Auswahl der Vermögensanlagen bzw. Finanzprodukte für den Verwalter kein Anreiz bestehen sollte, die eigenen Fondsprodukte oder die einer Tochtergesellschaft bzw. eines Vertriebspartners in den Kundendepots zu platzieren - so können sich die Kosten durchaus auch verzehnfachen. Als Beispiel können hier die Volksbanken, Sparkassen sowie die Deutsche Bank angeführt werden, die (Fonds-)Produkte ihrer Tochtergesellschaften Union Investment, Deka bzw. DWS in ihren Kundendepots aufweisen.

Zusammenfassend führt ein auf diesen Annahmen basierender (Kosten-)Vergleich von Asset Concepts zu einem durchschnittlichen Vermögensverwalter zu folgendem Ergebnis:

Quelle: Asset Concepts GmbH

Nach zehn Jahren ergibt sich entsprechend ein um 40% höherer Vermögenzuwachs (ceteris paribus) im Vergleich zum Durchschnitt auf der Basis des obigen Beispiels.

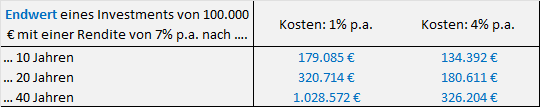

Die Kosten zählen zu den wesentlichen Einflussfaktoren auf die Rendite bzw. Performance einer Kapitalanlage. Dabei kann man grundsätzlich eine indikative Bandbreite in der Größenordnung von 1% bis 4% p.a. bei Banken und Vermögensverwaltern annehmen. Das folgende Beispiel gibt diesbezüglich einen Überblick (ohne die Berücksichtigung von Steuern), welcher Renditenachteil durch eine solche Differenz impliziert wird:

Quelle: Asset Concepts GmbH

Bei einer Rendite von 7% p.a. und Kosten von 1% p.a. ist der Zugewinn der Anlage nach 40 Jahren mehr als viermal so hoch wie im Vergleich zu einer Kostenbelastung von 4% p.a. – aber auch bereits nach 10 Jahren beträgt er mehr als das Doppelte!