Inflation: Betrifft sie mich bzw. meine Vermögensanlage und wie geht es weiter?

Im Rahmen der Ziele von Stabilität und Wachstum einer Wirtschaft wird grundsätzlich zwischen zwei Instrumenten unterschieden: die Fiskalpolitik der Regierungen und die Geldpolitik der Notenbanken. In der Eurozone wird die Fiskalpolitik primär durch die einzelnen Länder festgelegt, während die Geldpolitik durch die Europäische Zentralbank (EZB) mit ihrer Präsidentin Christine Lagarde zentral gesteuert wird. Der EZB-Rat als wichtigstes Gremium ist für die geldpolitischen Entscheidungen verantwortlich, die das vom Gesetzgeber vorgegebene Ziel der Preisstabilität gewährleisten sollen. Die EZB selbst formuliert dazu eine mittelfristige Zielgröße von durchschnittlichen Preissteigerungsraten aller Waren und Dienstleistungen der privaten Haushalte bzw. einer Inflation (Kaufkraftverlust) von 2%. Dabei ist ihr wichtigstes geldpolitisches Instrument der Leitzins.

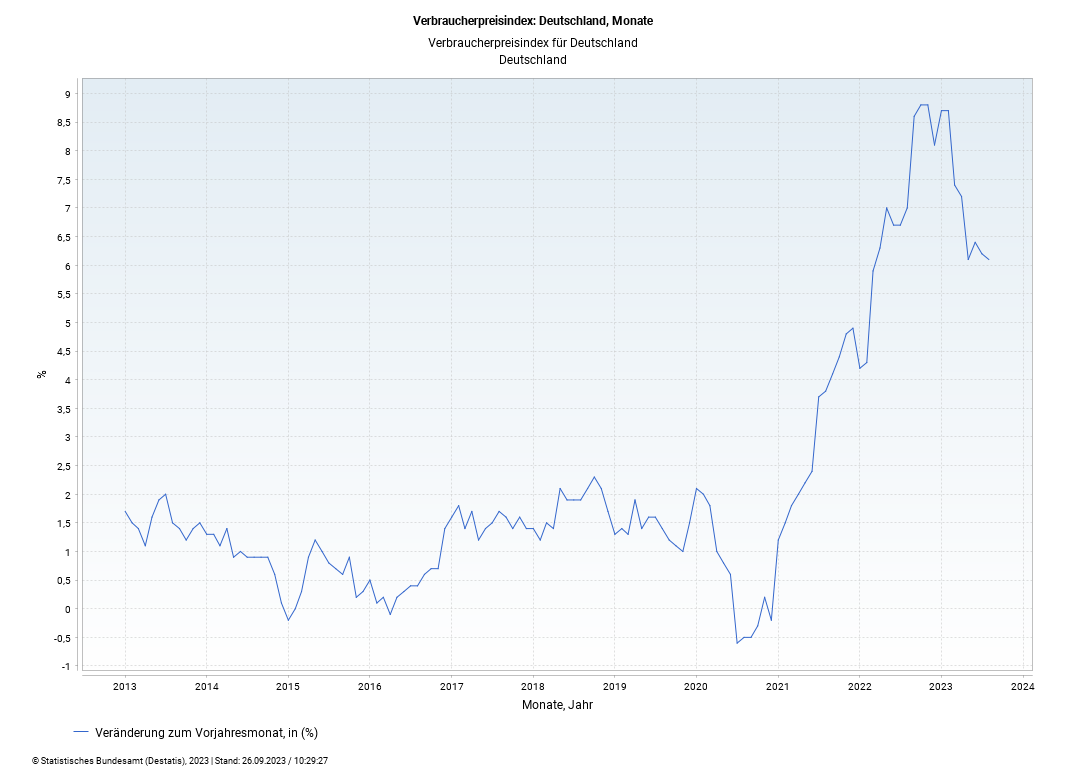

Nachdem diese fundamentale makroökonomische Größe lange Zeit nicht im Fokus war, kam es in der jüngeren Vergangenheit zu einer „Rückkehr der Inflation“. Während zunächst die Preise für Energie und Nahrungsmittel besonders stark anstiegen, haben die Preissteigerungen sukzessive deutlich an Breite gewonnen. Die „Teuerungsrate“ lag für 2022 in Deutschland bei fast 10 %.

Die Problematik durch eine zu hohe Inflation besteht insbesondere darin, dass langfristige Investitionen negativ beeinträchtigt werden und es zu einer Verlangsamung des Wachstums einer Ökonomie kommt. Zudem finden Umverteilungen bei Einkommen und Vermögen statt, also von Gläubigern zu Schuldnern. So wird oftmals die Inflation auch als ein Ausweg aus der Schuldenkrise der hoch verschuldeten Staaten auf Kosten der Sparer angesehen. Trotzdem ist ein moderates positives Inflationsziel sinnvoll, da sich andernfalls die Wahrscheinlichkeit einer Deflation („negative Inflation“) erhöht. Die daraus möglicherweise verursachte wirtschaftliche Abwärtsspirale ist mit (geldpolitischen) Mitteln nur schwer (bzw. nicht) zu bekämpfen und deshalb ex ante möglichst zu vermeiden.

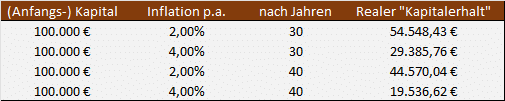

Die folgende Tabelle veranschaulicht die Auswirkungen der Inflation auf die Kaufkraft:

Quelle: eigene Berechnungen

Selbst bei Erreichen des Inflationsziels ergibt sich langfristig ein erheblicher Kaufkraftverlust und diese Tatsache sollte auch Auswirkungen auf die Vermögensanlage haben, deren eigentlicher Zweck doch darin besteht, die Kaufkraft des Vermögens real, d.h. nach Inflation, zumindest zu erhalten und nach Möglichkeit zu erhöhen. Angesichts der vergangenen Niedrigzinsphase und der derzeit hohen Inflationsraten wird dieses Ziel mit den in Deutschland so beliebten Geldanlagen sehr deutlich verfehlt.

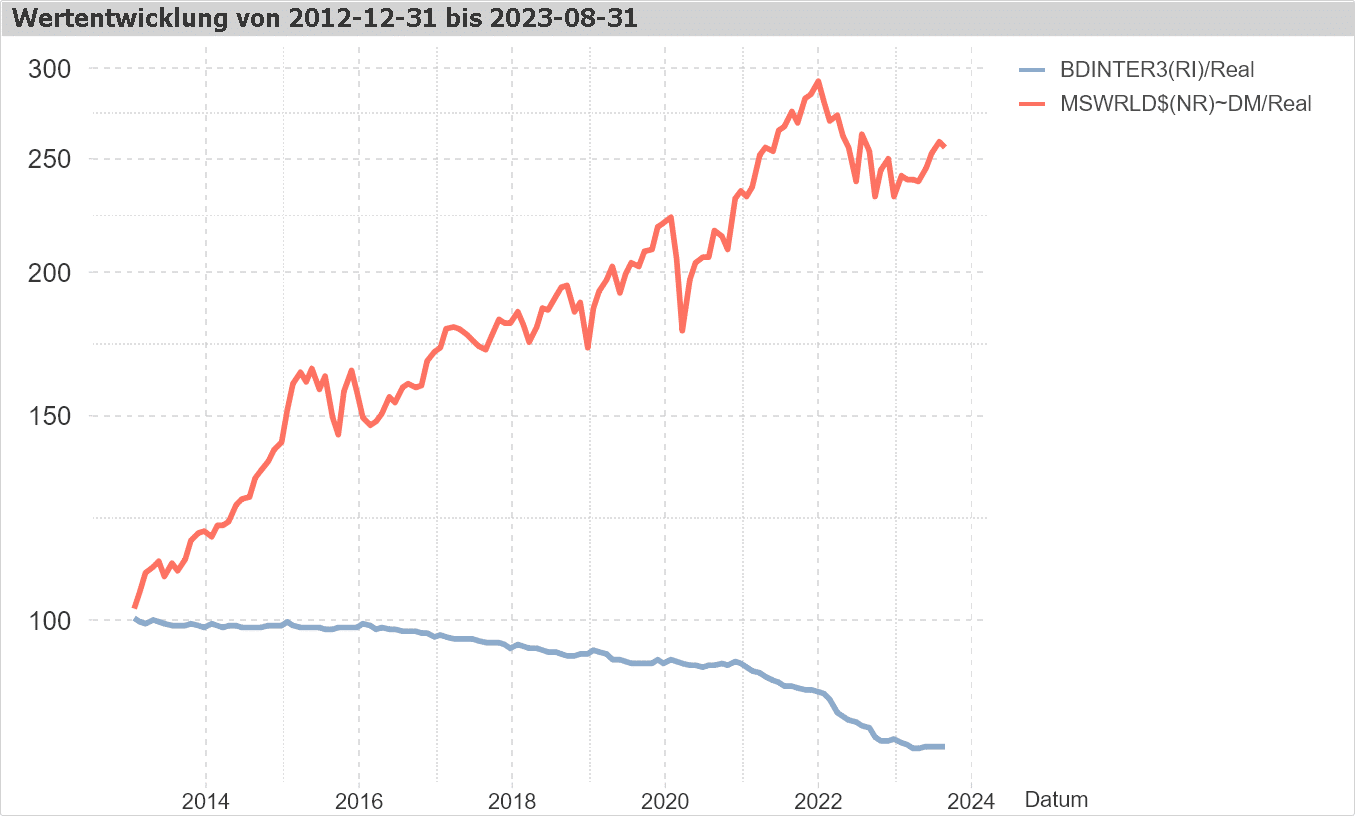

Mit einem Aktieninvestment erwirbt ein Anleger dagegen Anteile an Unternehmen. In Zeiten hoher Inflation geben Unternehmen höhere Einkaufspreise über höhere Verkaufspreise „weiter“. Aktien bieten deshalb einen eingebauten Inflationsschutz und haben demzufolge in der Vergangenheit auch in Inflationsphasen eine positive „reale“ Rendite erwirtschaftet. Ein nicht zu vernachlässigender Baustein bei der Anlage des Vermögens, wie auch die nachfolgende Grafik für die letzten zehn Jahre zeigt. Dabei wird jeweils die reale Wertentwicklung eines breit, diversifizierten Weltaktienportfolios (rote Linie) mit einer Geldmarktanlage in Euro (blaue Linie) verglichen:

Quelle: Refinitiv / eigene Berechnungen

Bei einer genaueren, unterjährigen Betrachtung der Inflation ergibt sich das Bild, dass die Dynamik der Steigerungsraten sinkt, was an den oftmals veröffentlichen Jahreszahlen so noch nicht unmittelbar zum Ausdruck kommt. Zusätzlich weisen die Diskussionen in der Politik, der Finanzwelt und aber auch die Aussagen mancher Zentralbanker darauf hin, dass die Inflationsbekämpfung auf einem erfolgreichen Weg ist und zumindest ein baldiges Ende des Zinserhöhungszyklus wahrscheinlicher wird. Inflation könnte schon bald wieder aus dem Fokus verschwinden (und damit leider auch die „attraktiven (nominalen)“ Renditen für Geldanlagen). Langfristig führt an einem kosteneffizienten, breit gestreuten Akteinbaustein bei der Vermögensanlage kein Weg vorbei, wie auch die Diskussionen der Bundesregierung zur geplanten Rentenreform („Aktienrente“) bekräftigen. Kurzfristig bleibt es aber bei „Inflationsdruck versus Konjunkturbremse/Rezession durch höhere Leitzinsen“ und damit weiterhin spannend!