KzV Januar 2020 Kapitalmarktrückblick und -ausblick

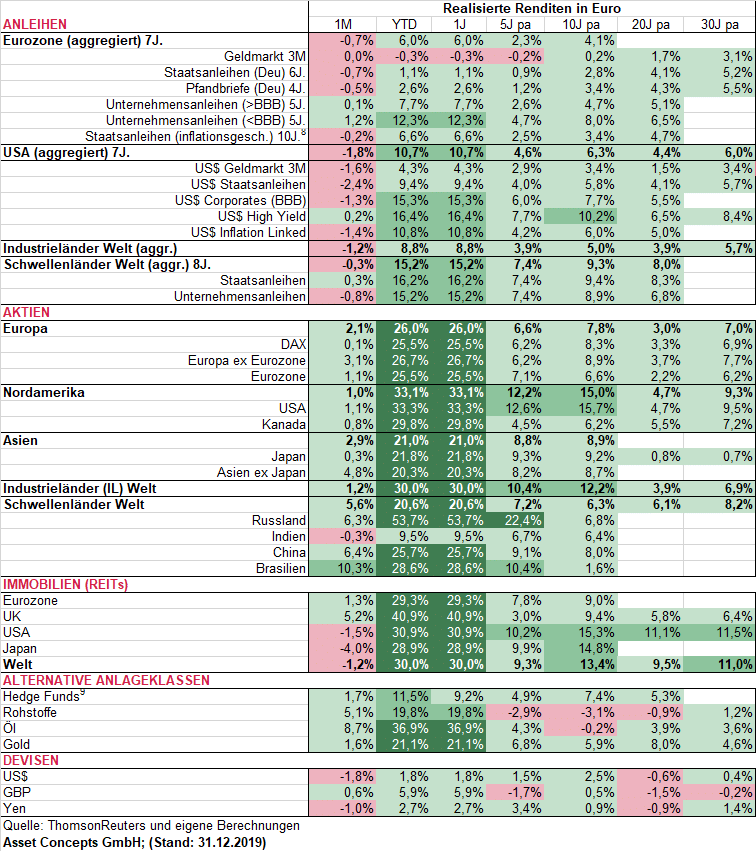

Das zurückliegende Börsenjahr hat eindrucksvoll bewiesen, dass die Entwicklung an den Kapitalmärkten nicht zuverlässig prognostizierbar ist. Wer hätte nach der Schwächephase Ende 2018 damit gerechnet, dass beispielsweise der Deutsche Aktienindex DAX im Jahr 2019 um über 25% steigt? Obwohl wir in unserem Kommentar zur Vermögensanlage Anfang 2019 darauf hingewiesen haben, dass mittel- bis langfristig auf ein schlechtes Jahr mit hoher Wahrscheinlichkeit ein gutes Börsenjahr folgt, haben auch wir eine so beeindruckende Wertentwicklung wie im Jahr 2019 nicht erwartet. Wie die nachfolgende Tabelle verdeutlicht, weisen alle Anlageklassen, mit Ausnahme von Euro-Geldmarktanlagen, für das vergangene Jahr eine positive Wertentwicklung auf, wobei die Aktienmärkte mit Renditen von in der Regel deutlich über 20% den Vogel abschossen.

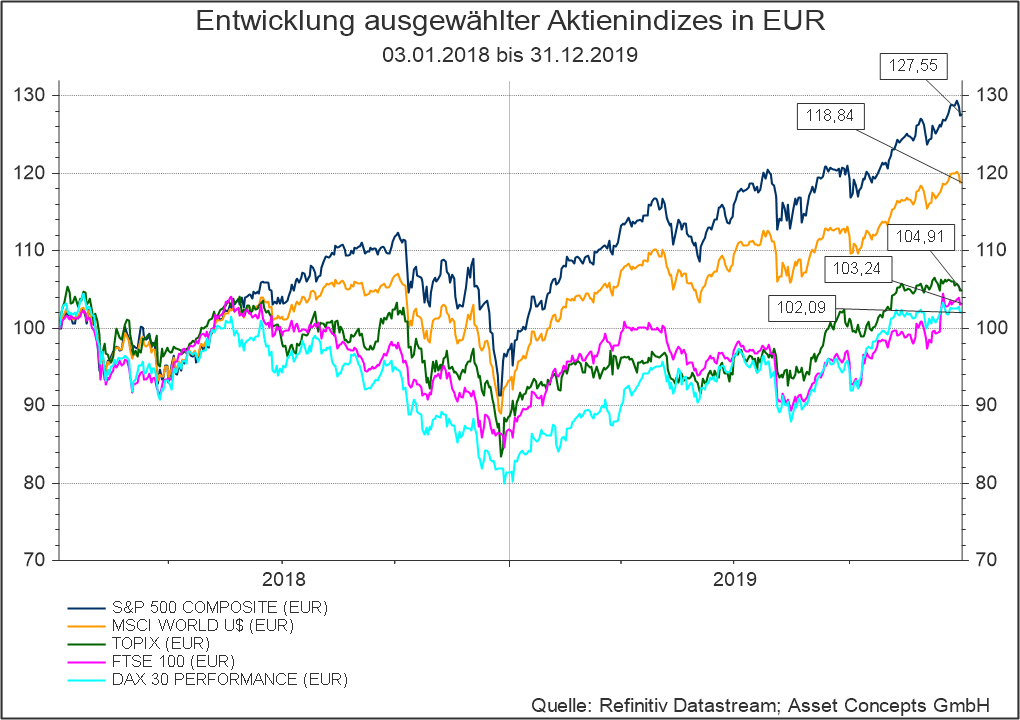

Lediglich die von uns in den Kundenportfolios als „Anleiheersatz“ eingesetzten „Offenen Immobilienfonds in Abwicklung“ (OIF) entwickelten sich im Jahr 2019 gemischt, und konnten an die ansehnliche Wertentwicklung der Vorjahre nicht anknüpfen. Insgesamt konnten unsere Kundenportfolios von der positiven Wertentwicklung der Kapitalmärkte im abgelaufenen Börsenjahr aber erheblich profitieren und weisen abhängig von der gewählten Wertuntergrenze und vom Investitionszeitpunkt eine sehr erfreuliche Wertentwicklung auf. Unser globaler, breit diversifizierter Investmentansatz hat hierzu maßgeblich beigetragen. Denn, wie die nachfolgende Grafik zeigt, konnten beispielsweise der amerikanische Aktienmarkt am Beispiel des S&P 500 und der weltweite Aktienindex MSCI World in den letzten zwei Jahren gut 29% bzw. 20% zulegen, während der Deutsche Aktienindex Dax30 lediglich rund 3% an Wert hinzu gewann.

Anders als zu Beginn des letzten Jahres, als nach einem schwachen Dezember 2018 die Angst vor einer ausgiebigen Korrektur an den Kapitalmärkten überwog, scheint nun nach einem erfolgreichen Jahr wieder die Euphorie die Überhand zu gewinnen, wie zuletzt zahlreiche Umfragen und vermehrt positive Berichterstattung über Aktienanlagen in den Medien zeigen. Beide „Verhaltensmuster“ sind bei der Geldanlage schlechte Ratgeber und führen oftmals dazu, dass zu viel oder zu wenig in rendite- und risikoreiche Anlageklassen (wie z.B. Aktien) investiert wird. Ohne ein regelgebundenes Risiko- und Anlagemanagement, wie wir es in unseren Kundenportfolios verfolgen, hat dies mittel- bis langfristig zur Folge, dass der gewünschte Anlageerfolg ausbleibt. Zudem sorgt eine zu positive Stimmung an den Kapitalmärkten dafür, dass die Risikoprämie, also die Prämie, die der Anleger für die Übernahme der Schwankungsrisiken von rendite- und risikoreichen Anlageklassen mittel- bis langfristig als „Belohnung“ erwarten darf, sinkt. Dies ist auch unsere Erwartung für das kommende Börsenjahr.

Für die gesamte Weltwirtschaft zeigen sich für das anstehende Jahr 2020 weiterhin, wenn auch leicht nach unten revidierte, robuste Wachstumsaussichten oberhalb der 3 %-Marke gemäß der letzten Prognose des IWF. Das Wirtschaftswachstum in der Eurozone ist zwar rückläufig, aber bisher ohne spürbare Effekte auf den Arbeitsmarkt, denn auch die Arbeitslosigkeit ist in vielen europäischen Ländern weiter gesunken bzw. unverändert geblieben. Die Inflationsraten in der Eurozone sind im Jahr 2019 weiter gesunken und außerhalb des Zielkorridors der „Inflationsziele“ der Europäischen Zentralbank (EZB), so dass sich die EZB im September zum Handeln gezwungen sah. Zum einen senkte sie den Einlagezins von -0,40% auf -0,50%, zum anderen beschloss sie die Wiederaufnahme des Anleiheankaufprogramms zum 01. November 2019. Daher ist im Euro-Raum auch bis weit in das Jahr 2020 hinein mit einem Fortbestand des Niedrigzinsumfeldes zu rechnen. Vor diesem Hintergrund erscheinen Anlagen in europäischen Staatsanleihen, Pfandbriefen oder Unternehmensanleihen mit hoher Bonität auf der Basis der aktuell gültigen niedrigen Renditen und dem Zinsausblick nach wie vor unattraktiv. Zu Diversifikationszwecken und zur Absicherung in Krisenzeiten eignen sich solche Anlagen dennoch und werden deshalb auch in unseren Kundenportfolios eingesetzt.

In diesem Zusammenhang sollte allerdings auch nicht übersehen werden, dass die Zinspolitik der EZB auch Risiken birgt. Denn sollte es wider Erwarten doch zu einer stärken Abschwächung des Wirtschaftswachstums oder gar zu einer Rezession kommen, erscheint uns der Instrumentenkasten der EZB zum eventuell notwendigen Gegensteuern nahezu aufgebraucht. Weitere Risiken für die Entwicklung der Kapitalmärkte sehen wir zudem in den weiterhin ungelösten Handelskonflikten, der konkreten Ausgestaltung des Brexits sowie in der am Ende des Jahres anstehenden US-Präsidentschaftswahl.

Insgesamt sollten die zuvor und nachfolgend beschriebenen Rahmenbedingungen unterstützend für die Aktienmärkte wirken. Denn trotz der starken Kursanstiege der internationalen Aktienmärkte im Jahr 2019, sind die Kurs-Gewinn-Verhältnisse sowohl in den Industrieländern als auch in den Schwellenländern im historischen Vergleich noch immer moderat. Auch die Dividendenrenditen von knapp 2 Prozent in den USA und über 3 Prozent in Europa sind gemessen an einer zinstragenden Alternativanlage nach wie vor attraktiv. Zudem sollte der Trend bei den Unternehmensgewinnen mit knapp 10% erwartetem Gewinnwachstum für die kommenden 12 Monate den Aktienmärkten helfen. Im Ergebnis erscheinen uns Aktien in Relation zu den sonstigen Anlagealternativen aus Rendite-Risikogesichtspunkten deshalb weiterhin attraktiv.

Somit bieten die Kapitalmärkte unseres Erachtens auch im Jahr 2020 durchaus Chancen, erfordern aber ein breit gestreutes Portfolio mit einem stringenten Risikomanagement. Daher sehen wir unsere global ausgerichteten und breit gestreuten Kundenportfolios mit individueller Wertuntergrenze auch für das Jahr 2020 gut positioniert.

Wir wünschen Ihnen ein erfolgreiches und vor allem gesundes Jahr 2020.