Hin und Her am Aktienmarkt

Nach einer sehr guten Wertentwicklung von Januar bis April dieses Jahres hat der globale Aktienmarkt im zurückliegenden Monat Mai mit rund -5% deutlich nachgegeben. Bei solchen „Rückschlägen“ kommen bei vielen Anlegern häufig zwei Fragen auf. Erstens: „Sind Rückschläge vorhersehbar“ und zweitens: „Was wäre, wenn man diese vorhersehen könnte“.

Wie wir dies bereits mehrfach in unseren Kommentaren zur Vermögensanlage geschrieben haben (zuletzt in unserem Kapitalmarktrück- und –ausblick im Januar), sind wir der festen Überzeugung, dass Marktrückschläge nicht zuverlässig prognostizierbar sind. Dies lässt sich durch zahlreiche wissenschaftliche Studien belegen, die regelmäßig zu dem Ergebnis kommen, dass ein zeitweiser Ausstieg aus dem Aktienmarkt und Wiedereinstieg in den Markt (im Fachjargon „Markt-Timing“ genannt) in der Hoffnung, man könnte schlechten Marktphasen entgehen, keine erfolgversprechende Strategie ist.

Was die zweite Frage betrifft, haben wir uns einmal die Mühe gemacht, anhand einer Fallstudie auszurechnen, wie Euro-Anleger mit unterschiedlichen „Timing-Fähigkeiten“ über einen sehr langen Zeitraum abgeschnitten hätten. Konkret haben wir dabei folgende Rahmenbedingungen unterstellt:

- Anlagezeitraum: Januar 1970 bis Mai 2019

- Anlagebetrag: 10.000 Euro pro Jahr

- Anlagevehikel: globaler Aktienmarkt, repräsentiert durch den MSCI World Index (Wertentwicklung umgerechnet in Euro mit Re-Investment der Nettodividenden nach Abzug der Quellensteuern)

- Anlegerin 1 (Penny Perfekt) investiert die 10.000 Euro in jedem Jahr immer zu Beginn des Monats, in dem der globale Aktienmarkt den niedrigsten Stand des jeweiligen Jahres aufweist.

- Anleger 2 (René Regel) investiert die 10.000 Euro grundsätzlich am 1.1. eines jeden Jahres.

- Anleger 3 (Woody Worst-Case) investiert die 10.000 Euro in jedem Jahr immer zu Beginn des Monats, in dem der Aktienmarkt den höchsten Stand des jeweiligen Jahres aufweist.

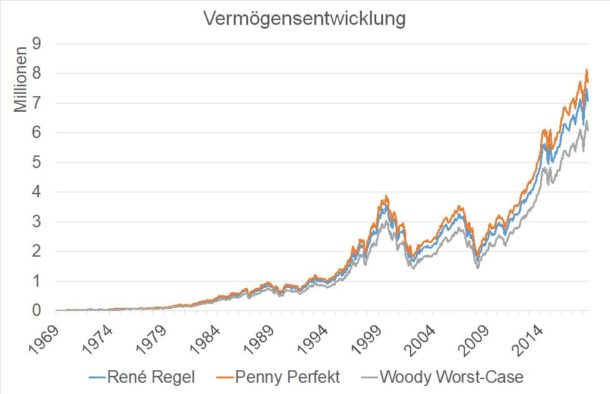

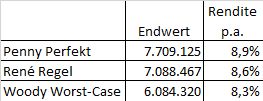

Die nachfolgende Grafik zeigt die (kumulierte) Vermögensentwicklung der drei Anleger und die nachfolgende Tabelle die dabei erzielten Endvermögenswerte sowie Jahresrenditen:

Die meisten Anleger dürften die Ergebnisse überraschen. Perfekte Voraussicht von Anlegerin 1 führt über den langen Zeitraum betrachtet zwar zu einem höheren Endvermögen im Vergleich zu den beiden anderen Anlegern. Der Endvermögensvorteil und die erzielte Mehrrendite sind allerdings eher gering.

Vor diesem Hintergrund ist die (kapitalmarkttheoretische) Erkenntnis nicht überraschend, dass es wichtiger ist, am Aktienmarkt überhaupt investiert zu sein, als den richtigen Einstiegszeitpunkt abzuwarten. Salopp formuliert könnte man auch sagen, dass Anleger mehr Geld aus Angst vor einem Crash verlieren, weil sie eben nicht am Aktienmarkt investiert sind, als durch einen Crash.