Unternehmensliquidität: individuell, sicher, rentabel, und vor allem auch liquide!

Vor dem Hintergrund der Zinswende durch die Europäische Zentralbank (EZB), der Beobachtung, dass viele Banken/Sparkassen diese Zinssteigerungen nicht oder nur teilweise weitergeben und der Anfragen unserer Kunden haben wir uns im letzten Jahr dazu entschlossen, unseren Kunden über ein zusätzliches Depot bei der V-Bank eine liquide Geldmarktanlage anzubieten, wie sie professionelle Anleger tätigen, und bei der sich die Rendite am Leitzins der EZB orientiert. Wir werden in diesem Kommentar zur Vermögensanlage ein kurzes Zwischenfazit ziehen, zumal die Anlagestrategie sowohl für Privatanleger als auch im Rahmen der Anlage der Unternehmensliquidität Erfolg versprechend ist.

Nach langen Jahren der Nullzinspolitik hat die Europäische Zentralbank in 2022 den Leitzins erstmals erhöht und dies gleich in mehreren Schritten auf ein aktuelles Niveau von zurzeit 4,5%; der Zins, zu dem Banken Geld bei der EZB anlegen können, liegt bei 4,0%. Auf Basis dieser Kehrtwende sind wieder positive Nominalzinsen für risikolose Anleihen mit erstklassiger Bonität, auch für kurzfristige Anlagen mit einer Laufzeit bis zu zwei Jahren, an den Kapitalmärkten erreichbar. In Anbetracht dieser Tatsache hatten wir ein Liquiditäts-Management eingeführt, das eine Reihe von Vorteilen gegenüber einer Standard-Festgeldanlage aufweist (vgl. auch KzV vom Februar 2023).

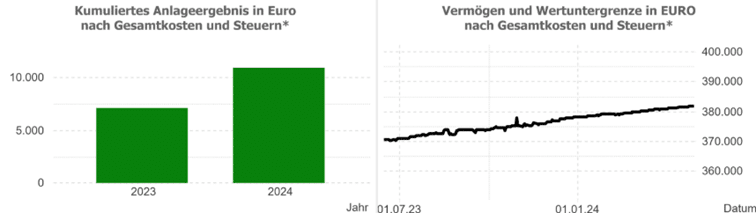

Das folgende Ergebnis, welches auf den Daten eines realen Kundenportfolios basiert, konnte seitdem erzielt werden:

Obwohl das Zinsniveau zum Startzeitpunkt noch deutlich geringer war als aktuell, wurde während der ersten 10,5 Monate eine (gleichmäßige!) Rendite nach Kosten und vor Steuern von 3,1% erreicht, was annualisiert einer Wertsteigerung von 3,6% p.a. entspricht.

Darüber hinaus eignet sich diese Anlagestrategie auch ausgezeichnet im betrieblichen Bereich: Die Unternehmensliquidität als „Fähigkeit den finanziellen Verpflichtungen nachzukommen“ ist eine wesentliche Größe für die Steuerung von Unternehmen. Wie viel „optimal“ ist, hängt von unterschiedlichen Faktoren ab, die zudem objektiv und subjektiv begründet sein können. So führen „saisonale und konjunkturelle“ Schwankungen in einer Branche oder auch eine risikoaverse Unternehmensführung tendenziell dazu, dass mehr Liquidität vorgehalten wird.

Dabei sollte jedoch grundsätzlich immer gedanklich zwischen den verschiedenen Zielen der vorgehaltenen Liquidität unterschieden werden: Einerseits steht die kurzfristige Verfügbarkeit im Fokus (aufgrund eines unvorhersehbaren Ereignisses wie beispielsweise ein Zahlungsausfall oder einfach nur um Spitzen im Tagesgeschäft auszugleichen); andererseits können bei einer mittelfristigen Sichtweise zusätzlich („risikolos“) Risikoprämien an den Kapitalmärkten vereinnahmt werden. Dabei ist dies individuell gestaltbar und zum Beispiel durch das Abstimmen von Laufzeiten von festverzinslichen Anleihen auf den konkreten Liquiditätsbedarf (erwartete Steuerzahlung, zukünftige Ablösung eines Kredits, Auszahlungs-/Rentenplan für ehemalige Mitarbeiter ohne Zinsänderungsrisiko etc.) möglich. In vielen Fällen beschränken sich die Unternehmen und Betriebe aber primär darauf, lediglich „Kasse (über laufende Konten, Tages- und Festgelder) zu halten“: risikobehaftet, wenig rentabel und nicht selten auch illiquide!

Ein mögliches Anlageuniversum könnte sich daher alternativ aus folgenden Wertpapieren zusammensetzen: Kurzfristige Anleihen mit erstklassigem Rating in Euro, Geldmarkfonds-ETFs (ExchangeTradedFunds) sowie eine Beimischung von kurzlaufenden Unternehmensanleihen über ETFs mit Mindestrating.

Die wesentlichen Vorteile für den Anleger lassen sich entsprechend zusammenfassen:

- Individuelle Anlagestrategie, maßschneiderbar auf den Anlagehorizont bzw. die Liquiditätsbedürfnisse

- Renditevorteil durch Spezialisten-Knowhow

- Kostenvorteil durch Transaktionsmanagement

- Risikoreduzierung: Keine Klumpenrisiken (Emittentenrisiko) mehr bei hochverschuldeten Kreditinstituten (Diversifikation)

- Komfortabel, da keine Streuung über mehrere Banken aufgrund der Investition in Wertpapiere und dem damit verbundenen Wegfall der begrenzten Einlagensicherung

- Flexibel,da jederzeit liquidierbar anstatt einer festen Bindung bis zur Fälligkeit wie bei Festgeld

- Handelnde Personen als persönliche Ansprechpartner

- Aussagekräftiges, individuelles Reporting

- Arbeitsersparnis

Zusätzlich zur Investition der kurzfristigen Liquidität durch eine attraktive, flexible und liquide Geldmarktanlage, die wie dargestellt eine Reihe von Vorteilen gegenüber einer Standard-Festgeldanlage aufweist, stellen wir ergänzend maßgeschneiderte Anlagen für die mittelfristige Liquidität unserer Kunden zusammen, die (un-)regelmäßige Entnahmen (Auszahlungsplan) ohne Wiederanlagerisiken ermöglichen. Ein Umfeld, das jedoch nicht dauerhaft so bleiben wird. Die Aussagen vieler Notenbanker und anderer Marktteilnehmer lassen eine erneute Zinswende erwarten, was dann wieder zu fallenden Zinsen und geringeren Renditen führt. Daher: Nutzen Sie die (noch) bestehenden Opportunitäten an den Zinsmärkten (im Euroland).