Chancen am Geldmarkt wie professionelle Anleger nutzen – KzV Februar 2023

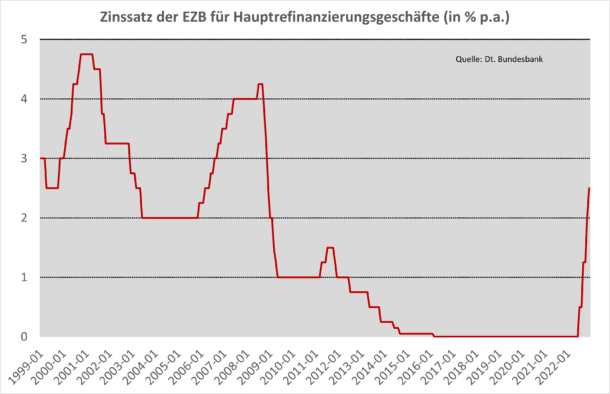

Wie bereits in unserem Rückblick auf 2022 ausführlich erläutert, hat die Europäische Zentralbank (EZB) nach vielen Jahren der Nullzinspolitik im letzten Jahr den Leitzins erstmals erhöht und dies gleich in mehreren Schritten auf ein Niveau von nunmehr 2,5%. Am 2. Februar wird die EZB die nächste Zinsentscheidung treffen und von Seiten der Kapitalmärkte wird allgemein ein Fortschreiben des Trends erwartet.

In Folge dieser Zinswende weisen festverzinsliche Anlagen mit erstklassiger Bonität wieder eine positive Verzinsung auf, selbst für kurze Laufzeiten bis zu zwei Jahren. Vor diesem Hintergrund drängt sich für Anleger mit geringer Risikoneigung oder Risikotragfähigkeit die Frage auf, welche Anlageform am besten geeignet ist, um in diesem Laufzeitenbereich eine möglichst attraktive Rendite zu vereinnahmen bei gleichzeitig möglichst geringem Risiko.

Das gleiche gilt auch für Anleger, welche ihre Liquidität neben Ihren langfristigen Investments, anlegen möchten.

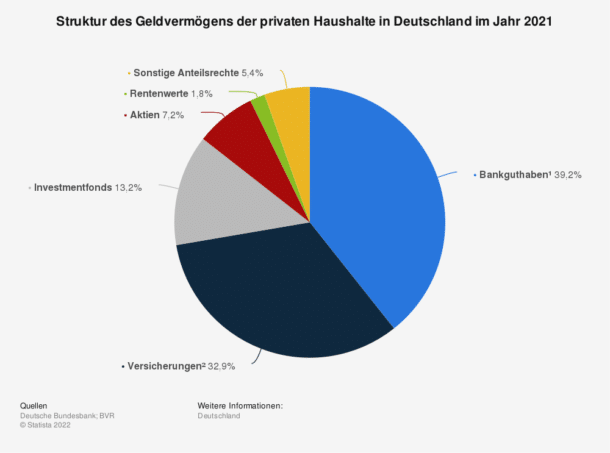

Betrachtet man die Struktur des Geldvermögens der Deutschen, so liegt die Antwort augenscheinlich auf der Hand: Bankguthaben in Form von Giro- und Sparguthaben sowie Tages- und Festgeldern. Ist dies aber tatsächlich die „beste“ Anlageform für kurzfristige Gelder?

Schauen wir uns dazu zunächst die Risiko-Dimension von Bankguthaben an. Auch wenn es den meisten Bankkunden nicht bewusst ist, so handelt es sich bei einem Bankguthaben wirtschaftlich und juristisch um einen unbesicherten Kredit an eine Bank/Sparkasse und damit an einen Schuldner, der einen Verschuldungsgrad von im Regelfall mehr als 90% aufweist. (Die Eigenkapitalquote bei Banken/Sparkassen beträgt meist weniger als 10%). Sollte die Bank/Sparkasse „pleite gehen“, wird die Bank/Sparkasse den Kredit in Form der Einlage des Kunden, egal ob es sich dabei um eine Tages- bzw. Festgeldanlage oder ein Sparbuch handelt, nur teilweise oder im schlimmsten Fall überhaupt nicht zurückzahlen.

Bis zu einem Betrag von 100 T€ pro Person greift in solchen Fällen zwar die gesetzliche Einlagensicherung und zusätzlich die jeweiligen (freiwilligen) Einlagensicherungssystem der Banken, Sparkassen und Genossenschaftsbanken. Bei Beträgen darüber hinaus besteht jedoch ein Restrisiko, dessen Eintrittswahrscheinlichkeit zwar gering ist, aber mit einem erheblichen Verlustausmaß bis hin zum Totalverlust verbunden sein kann. Diese kaum einzuschätzenden „Schwarzer-Schwan-Risiken“ werden oftmals aufgrund der „Nicht-Greifbarkeit“ einfach ignoriert, was folgenschwere Konsequenzen haben kann (vergleichbar mit dem „Ausklammern“ einer Elementarschadenversicherung); abgesehen davon, dass „Bankenpleiten“ nicht außergewöhnlich sind, wie auch die jüngste Schließung der Mainzer North Channel Bank für den Kundenverkehr durch die Finanzaufsicht Bafin vor einer Woche belegt.

Wie sieht es nun mit der Rendite-Dimension von Bankguthaben aus? Wie zuletzt vielfach in den Medien berichtet, geben Banken/Sparkassen die gestiegenen Zinsen über ihre Angebote für Sicht- und Termineinlagen nur mit Verzögerung an die Kunden weiter. Auch wenn dies aus Sicht der Banken/Sparkassen angesichts der langjährigen Negativzinsphase und der damit verbundenen Verluste im Zinsgeschäft nachvollziehbar ist, so ändert dies nichts an der Tatsache, dass der Kunde eine zu geringe Verzinsung erhält. Dies gilt erst recht, wenn man bedenkt, dass in dem angebotenen Tages- oder Festgeldzins (im Gegensatz zu Unternehmensanleihen) keine adäquate Kompensation für das zusätzliche Emittentenrisiko der Bank/Sparkasse enthalten ist, das mit dem „unbesicherten“ Kredit des Kunden an die Bank/Sparkasse verbunden ist.

Vor diesem Hintergrund (und aufgrund von Nachfragen einiger Kunden) haben wir uns dazu entschlossen, unseren Kunden über ein zusätzliches Depot bei der V-Bank eine liquide Geldmarktanlage anzubieten, wie sie professionelle Anleger tätigen, und bei der sich die Rendite am Leitzins der EZB orientiert.

Neben der höheren Rendite und dem geringeren Risiko (durch eine breitere Streuung und ein besseres Rating) weist diese folgende zusätzliche Vorteile gegenüber einer Standard-Festgeldanlage auf: Sie ist komfortabler, da keine Streuung über mehrere Banken aufgrund der Investition in Wertpapiere und dem damit verbundenen Wegfall der begrenzten Einlagensicherung notwendig ist, flexibler, da jederzeit liquidierbar anstatt einer fester Bindung bis zur Fälligkeit und maßschneiderbar auf den Anlagehorizont bzw. die Liquiditätsbedürfnisse des Kunden.

Unsere Geldmarktanlage lässt sich in Kürze wie folgt beschreiben: Auf Basis der vom Kunden gewünschten Laufzeit oder der vom Kunden gewünschten Endfälligkeit werden wir ein geeignetes Portfolio aus risikoarmen Anlagen zusammen. Dabei fokussieren wir uns auf deutsche Staatsanleihen, Pfandbriefe, Länderanleihen, staatsnahe bzw. staatsgarantierte Anleihen (z.B. KfW) sowie europäische Staatsanleihen (z.B. Niederlande, Österreich, Belgien, Frankreich, Finnland) und supranationale Anleihen (z.B. EIB, EFSF, ESM) mit einem Mindestrating von AA- bzw. Aa3 zum Erwerbszeitpunkt. Wir werden die Zusammensetzung des Portfolios börsentäglich überprüfen und gegebenenfalls durch entsprechende Käufe und Verkäufe anpassen. Allgemein ist die Geldmarktanlage allerdings so angelegt, dass die erworbenen Finanzinstrumente bis zu ihrer jeweiligen Endfälligkeit gehalten werden („Buy-and-hold-Strategie“).

Sprechen Sie uns einfach an, sofern Sie Interesse an einer solchen risikoarmen und liquiden Geldmarktanlage haben. Wir freuen uns auf das Gespräch.

Kapitalanlagen sind mit Risiken verbunden. Bitte beachten sie hierzu unsere Risikohinweise.