Von Äpfeln und Birnen – Teil 1: Der Einfluss von Steuern auf die Wertentwicklung – KzV Dezember 2022

Die Leistungsfähigkeit eines Vermögensverwalters wird von Anlegern meist an der Wertentwicklung des von ihm verwalteten Depots gemessen. Hat ein Anleger mehrere Vermögensverwalter mandatiert, liegt es deshalb nahe, zu Vergleichszwecken deren Wertentwicklung gegenüberzustellen. Unglücklicherweise werden dabei fast immer Äpfel mit Birnen verglichen.

Warum ist das so? Nun, ganz einfach: Es gibt nicht die Wertentwicklung. Vielmehr gibt es zahlreiche Varianten davon mit sehr unterschiedlichen Ausprägungen, die sich anhand der folgenden Fragestellungen zumindest erahnen lassen:

- Wertentwicklung bereinigt um Mittelzu- und -rückflüsse (zeitgewichtet) oder unbereinigt (kapitalgewichtet)?

- Wertentwicklung vor oder nach Kosten? Welche Kosten? Nur sichtbare Dienstleistungs- und Transaktionskosten oder auch nicht sichtbare Kostenbestandteile?

- Wertentwicklung risikoadjustiert oder nicht risikoadjustiert? Welche Risiken?

- Wertentwicklung vor oder nach Steuern? Welche Steuern? Nur KESt und KöSt oder auch KiSt? Nur gezahlte oder auch latente Steuern? Mit oder ohne NV-Bescheinigung?

In dem vorliegenden Kommentar zur Vermögensanlage und einigen Folgekommentaren möchten wir etwas Licht in das Dunkel der korrekten Messung der Wertentwicklung bringen. Im ersten Teil widmen wir uns dabei zunächst um den Einfluss von Steuern auf die Wertentwicklung. Anhand von realen Beispielen wollen wir zeigen, dass das Ausmaß der Steuerbelastung im Wesentlichen von vier Faktoren beeinflusst wird:

- den individuellen steuerlichen Rahmenbedingungen des Anlegers als Haupteinflussfaktor,

- den Anlageentscheidungen des Vermögensverwalters im Hinblick auf geeignete Anlagevehikel und dessen Umschlagshäufigkeit,

- der Kapitalmarktentwicklung und

- dem Verhalten des Anlegers bezüglich des Timings sowie des Umfangs von Mittelzu- und -rückflüssen.

Betrachten wir dazu beispielhaft folgende Konstellationen:

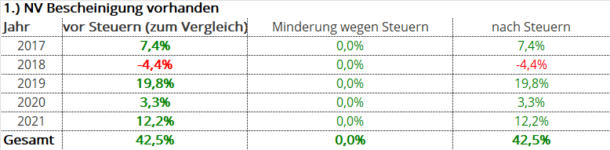

Ist eine juristische oder natürliche Person im Besitz einer Nichtveranlagungsbescheinigung (NV-Bescheinigung), so entspricht die Nach-Steuer-Rendite der Rendite vor Steuern. Dies ist der Fall, sofern es sich beispielsweise um eine gemeinnützige Stiftung handelt oder im Falle einer steuerpflichtigen natürlichen Person die Einkünfte unterhalb des Grundfreibetrages liegen.

Ebenfalls sind keine Steuern zu zahlen, sofern die Kapitalerträge den Sparer-Pauschbetrag nicht übersteigen. Eine positive Marktentwicklung kann jedoch auch in diesem Fall dazu führen, dass sich infolge von Kursgewinnen latente Steuern aufbauen, die ggfs. zu einem späteren Zeitpunkt realisiert und dann auch versteuert werden müssen.

Übersteigen die Kapitalerträge den Sparer-Pauschbetrag, so wird grundsätzlich eine Kapitalertragssteuer, (möglicherweise) eine Kirchensteuer und ein Solidaritätszuschlag erhoben. Eine Ausnahme beim Verkauf bilden hier allerdings sog. Altbestände, d.h. Wertpapiere, die vor 2009 erworben wurden. Bei Direktanlagen in Aktien gelten wiederum andere Rahmenbedingungen als für Investmentfonds ab 2018. Außerdem kann ein individueller Verlustvortrag die Steuerschuld senken.

Für die zu zahlenden Steuern aus der Veräußerung (beispielsweise bei Mittelrückfluss) und die latenten Steuern sind natürlich neben der aktuellen Marktentwicklung auch die Anschaffungskurse der Wertpapiere und die Reihenfolge der Anschaffungen („First in, first out“) im Allgemeinen maßgeblich, unabhängig davon, ob diese durch Übertragungen oder Mittelzuführungen des Anlegers mit anschließender Investition entstanden sind.

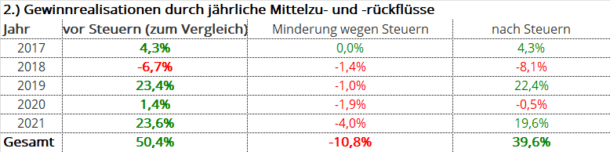

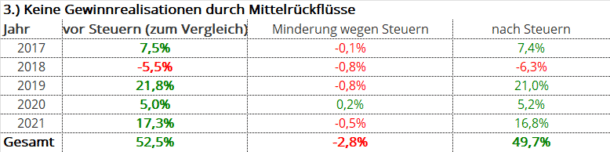

Um die Thematik anhand von konkreten Beispielen verständlich zu machen, zeigen die nachfolgenden Tabellen jeweils die Wertentwicklung vor und nach gezahlten Steuern (ohne latente Steuer) für drei reale Beispieldepots von Anlegern, die wie folgt beschrieben werden können:

- Gemeinnützige Stiftung mit NV-Bescheinigung

- Steuerpflichtige Privatperson mit Gewinnrealisationen aufgrund von jährlichen Mittelrückflüssen

- Steuerpflichtige Privatperson ohne Gewinnrealisationen (durch Mittelrückflüsse)

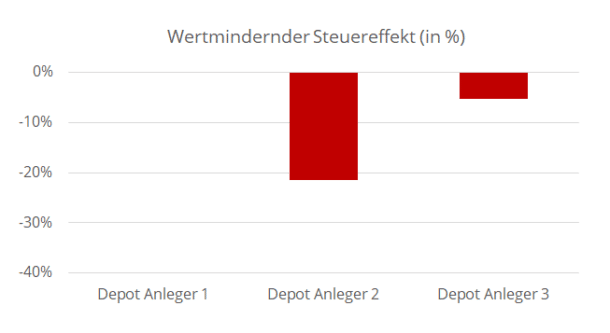

Wie das obige Balkendiagramm verdeutlicht, haben die individuellen steuerlichen Rahmenbedingungen und auch das Verhalten des Anlegers einen deutlichen wertmindernden Effekt auf die über den Gesamtzeitraum erzielte Rendite. Dieser Effekt reicht von 0% bei Depot 1, über rund 5% bei Depot 3 bis hin zu 21% bei Depot 2, jeweils bezogen auf die Gesamtrendite vor Steuern. Der Vermögensverwalter kann diesen wertmindernden Effekt dagegen nicht beeinflussen. Entsprechend ist es auch nicht möglich, die Leistung des Vermögensverwalters anhand der Nach-Steuer-Rendite zu beurteilen.

Hinweis:

In diesem Zusammenhang möchten wir ausdrücklich betonen, dass wir zur Steuerberatung nicht befugt sind. Die vorstehenden Hinweise und Berechnungen dienen ausschließlich Informationszwecken und können die individuellen Empfehlungen eines Steuerberaters nicht ersetzen.