Aktien oder Festgeld

Aktien oder Festgeld – Was ist riskanter?

Trotz der seit Jahren anhaltenden Niedrigzinsphase legen die Deutschen nach wie vor rund 40% ihres liquiden Vermögens auf Spar- und Festgeldkonten an. Direkte und indirekte (über Investmentfonds gehaltene) Aktienanlagen spielen trotz ihrer nachweislich deutlich höheren Langfristrendite mit einem Anteil von rund 10% dagegen nur eine untergeordnete Rolle. Als Hauptgrund für dieses Verhalten wird häufig angeführt, dass die Deutschen überwiegend sicherheitsorientierte Anleger seien, die Risiken, d.h. Verlustgefahren, möglichst vermeiden wollen.

Dem ersten Anschein nach ist diese Argumentation plausibel. Im Gegensatz zu Aktienkursen schwankt der Betrag auf dem Festgeldkonto nicht. Bei einer näheren Betrachtung wird allerdings deutlich, dass eine Festgeldanlage durchaus zwei wesentliche Risiken beinhaltet, die die einer Aktienanlage übersteigen, in der Anlagepraxis aber häufig übersehen werden. Das erste Risiko besteht in der Insolvenz der das Festgeld annehmenden Bank. Das zweite Risiko rührt daher, dass der eigentliche Zweck der Vermögensanlage, nämlich der Vermögenserhalt oder die Vermögensmehrung mit der Festgeldanlage verfehlt wird. Im Folgenden möchten wir diese beiden Risiken näher beleuchten. Dazu ist es hilfreich, sich zunächst die beiden Dimensionen dieser Risiken vor Augen zu halten, nämlich einerseits die Wahrscheinlichkeit, überhaupt einen Verlust zu erleiden und andererseits das Ausmaß des Verlustes, wenn das Risiko eintritt.

Betrachten wir zunächst das Insolvenzrisiko. Bei einem Festgeld handelt es sich um einen unbesicherten Kredit, den der Anleger der Bank gewährt, und den die Bank im Insolvenzfall nur teil-weise oder im schlimmsten Fall überhaupt nicht zurückzahlen wird. Bis zu einem Betrag von 100 T€ pro Person greift in solchen Fällen zwar die gesetzliche Einlagensicherung und darüber hinaus das (freiwillige) Einlagensicherungssystem der Banken. Dennoch verbleibt ein Restrisiko, dessen Eintrittswahrscheinlichkeit zwar gering ist, aber mit einem erheblichen Verlustausmaß bis hin zum Totalverlust verbunden sein kann.

Im Gegensatz dazu fallen Aktien im Depot eines Anlegers im Falle der Insolvenz der Depotbank nicht in deren Konkursmasse. Der Anleger ist Eigentümer der Aktien und die Bank lediglich die Verwahrstelle, die zur Herausgabe der Aktien verpflichtet ist, ähnlich wie beim Inhalt eines Schließfaches. Der Anleger ist lediglich von der Insolvenz einer Aktiengesellschaft betroffen, in deren Aktien der Anleger investiert ist. Dieses (unternehmensspezifische) Risiko lässt sich aber durch eine breite Streuung der Aktienanlage über sehr viele Unternehmen, beispielsweise mit Hilfe eines Aktienfonds, weitgehend ausschalten.

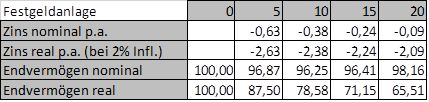

Betrachten wir nun das Risiko, das Vermögen mit einer Festgeldanlage nicht zu erhalten bzw. zu vermehren. Im Gegensatz zu einer Aktienanlage steht bei einer Festgeldanlage im Voraus bereits fest, mit welcher Rendite der Anleger am Ende rechnen kann, sofern die Bank über den gesamten Anlagezeitraum solvent bleibt (siehe oben). In der nachfolgenden Tabelle lässt sich das Endvermögen nach 2% Inflation einer (nicht subventionierten) Festgeldanlage in Höhe von 100 Euro über unterschiedlich lange Anlagezeiträume ablesen. Daraus wird deutlich, dass nach 10 bzw. 20 Jahren ein „sicherer“ realer Vermögensverlust von rund 21% bzw. 34% eintreten wird, mithin von den ursprünglich angelegten 100 Euro nur noch 78,6 bzw. 65,5 Euro an Kaufkraft übrig sind.

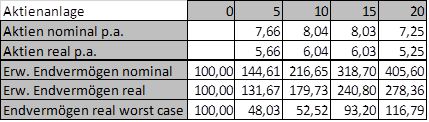

Im Falle einer Aktienanlage ist ein realer Vermögensverlust über einen Zeitraum von 10 bzw. 20 Jahren dagegen sehr unwahrscheinlich. Betrachtet man die in der Vergangenheit tatsächlich erzielten Aktienrenditen und legt diese als Orientierung für die zukünftig zu erwartenden Renditen zugrunde, so sind bei einem breit diversifizierten Weltaktienportfolio die in der nachfolgenden Tabelle dargestellten Renditen und Endvermögenswerte nach 2% Inflation zu erwarten.

Es überrascht nicht, dass ein Aktien-Anleger über alle Anlagezeiträume von 5 bis 20 Jahren im Durchschnitt einen deutlich positiven realen Vermögenszuwachs erwarten darf und damit im Mittel erheblich besser abschneiden wird als der Festgeld-Anleger. Überraschend dürfte aber sein, dass der Aktien-Anleger zumindest über einen sehr langen Anlagezeitraum von 15 bzw. 20 Jahren auch dann besser abschneiden wird als der Festgeld-Anleger, wenn man die schlechteste 15- bzw. 20 Jahresrendite für ein weltweites Aktienportfolio im Zeitraum seit 1970 zugrunde legt.

Als Fazit lässt sich festhalten, dass langfristig orientierte Anleger, die ungeachtet des aktuellen Zinsumfelds weiterhin auf Festgeld setzen, offensichtlich einen sicheren realen Vermögensverlust einem wahrscheinlich deutlich positiven realen Vermögenszuwachs vorziehen und dabei zusätzlich bereit sind, das Restrisiko zu tragen, das mit einer Insolvenz der das Festgeld annehmenden Bank verbunden ist. Dies mag zwar wenig rational sein, aber es ist leider gelebte Anlagepraxis.