Von Äpfeln und Birnen – Teil 3: Unterschiedliche Renditen eines Wertpapierdepots richtig ermitteln und interpretieren

Nachdem wir bereits in zwei vorherigen KzV (Kommentare zur Vermögensanlage) den Einfluss von Steuern und Kosten auf die Wertentwicklung näher betrachtet haben, möchten wir in dieser Ausgabe unterschiedliche Berechnungsmethoden von Renditen aufzeigen, analysieren und interpretieren. Auch in diesem Kontext gibt es weder eine grundsätzliche „falsche“ noch eine „richtige“ Berechnung; im Fokus steht vielmehr, welche Schlussfolgerungen man ziehen möchte. Analog zu der bisherigen Vorgehensweise werden wir daher wieder den Einfluss des Anlegers und des Vermögensverwalters auf das jeweilige Ergebnis identifizieren und separieren.

Die sogenannte einfache Rendite, also das Verhältnis von Gewinn oder Verlust zum eingezahlten (Anfangs-) Kapital, hat bereits keine Aussagekraft mehr, sofern im Anlagezeitraum Ein- und Auszahlungen oder auch Steuer- und Gebührenbuchungen stattfinden. Dagegen können die sog. zeitgewichtete und die kapitalgewichtete Rendite diese Effekte korrekt berücksichtigen.

Im Unterschied zur zeitgewichteten Rendite (TWR: Time Weighted Return) wird die kapitalgewichtete Rendite (IRR: Internal Rate of Return) von den Zeitpunkten der Mittelzu- und -rückflüsse beeinflusst, d.h. es ist wesentlich, ob der jeweilige Kauf- oder Verkaufszeitpunkt gut oder schlecht gewählt wurde.

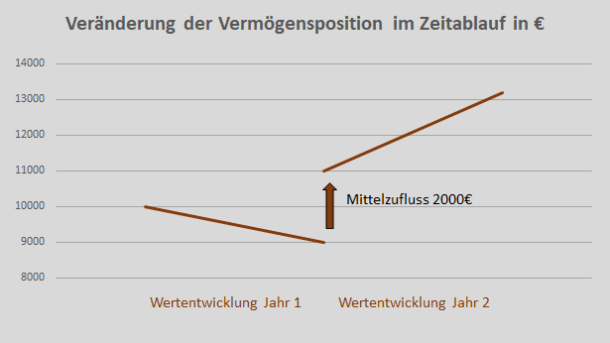

Zur Verdeutlichung der verschiedenen Berechnungsmethoden wird das folgende Beispiel betrachtet:

Periode: 2 Jahre

Anfangsinvestition: 10.000€

Zusätzliche Investition nach einem Jahr: 2.000€

Wertentwicklung/Rendite 1. Jahr: -10%

Wertentwicklung/Rendite 2. Jahr: +20%

Während die zeitgewichtete und die kapitalgewichtete Rendite ökonomisch gehaltvolle Aussagen zulassen, ist die sogenannte einfache Rendite aufgrund des Mittelzuflusses sinnfrei und wird nur der Vollständigkeit halber hier aufgeführt:

| Einfache Rendite: | 4,88% | p.a. |

|---|---|---|

| 10,00% | gesamt |

Bei der zeitgewichteten Rendite werden die sogenannten einfachen Renditen (jeweils Endwert/investiertes Kapital) der einzelnen Perioden multipliziert.

| Zeitgewichtete Rendite: | 3,92% | p.a. |

|---|---|---|

| 8,00% | gesamt |

Bei der kapitalgewichteten Rendite werden die Endwerte des zu unterschiedlichen Zeitpunkten investierten Kapitals addiert und daraus eine durchschnittliche Rendite über alle Investitionen ermittelt.

| Kapitalgewichtete Rendite: | 5,33% | p.a. |

|---|---|---|

| 10,93% | gesamt |

Das Ergebnis ist plausibel

Die kapitalgewichtete Rendite ist höher, weil in der zweiten Periode mit der besseren Wertentwicklung ein höherer Betrag angelegt wurde. Die Anlage weist also „ein gutes (Markt-) Timing“ auf.

Analoge Aussagen treffen zu, wenn die Wertentwicklung in der jeweils anderen Periode besser bzw. schlechter ist sowie in den Fällen, in denen die positiven/negativen Mittelbewegungen (inklusive Gebühren- und Steuerzahlungen) zu anderen Zeitpunkten stattfinden. Hinsichtlich des obigen Beispiels ergibt sich entsprechend …

- … eine höhere zeitgewichtete als kapitalgewichtete Rendite, wenn die Renditen der einzelnen Jahre getauscht werden und

- … eine höhere zeitgewichtete als kapitalgewichtete Rendite, wenn in der zweiten Periode eine Auszahlung anstatt einer Einzahlung vorgenommen wird.

Sofern keine Mittelbewegungen stattfinden und/oder die Rendite der Perioden gleich sind, führen beide Berechnungsarten zum gleichen Ergebnis.

Fazit

Nur auf Basis der zeitgewichteten Rendite („Standardmethode“ zur Berechnung der Wertentwicklung) sind die Anlageergebnisse unterschiedlicher Vermögensverwalter oder Investmentstrategien vergleichbar. Die kapitalgewichtete Rendite dagegen weist den tatsächlichen Erfolg des Investments inklusive der durch den Anleger induzierten Mittelbewegungen aus („persönliche Rendite des Anlegers“). Der Vermögensverwalter hat auf den Zeitpunkt der vom Anleger getätigten Mittelzu- und -rückflüsse aber keinen Einfluss. Insofern würde man bei einem Vergleich von Vermögensverwaltern auf Basis der kapitalgewichteten Rendite wieder Äpfel mit Birnen vergleichen.

Ausblick

In der nächsten Ausgabe werden wir zusätzlich den Risikoaspekt näher betrachten, um dann abschließend auch diese Komponente in die Betrachtung und vollständige Bewertung einbeziehen zu können: welche Risikenvorgaben sind bzw. waren bei der Anlagestrategie notwendig, um diese Rendite überhaupt realisieren zu können. Welchen Spielraum hatte der Vermögensverwalter, um dieses Ergebnis erzielen zu können und wie hat er diesen genutzt?