Investieren in Sachwerte lohnt historisch, aber dabei nicht das Streuen vergessen!

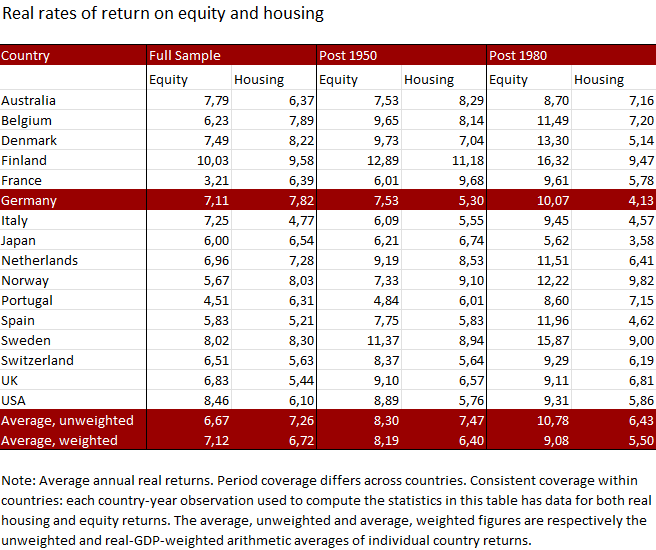

„Investieren in Sachwerte“ ist eine der Anlageempfehlungen, die sich über Jahrzehnte nicht geändert und auch nachhaltig bewährt hat. Steigt die Inflation, so steigen auch die Preise für Sachwerte. Historisch sind dabei insbesondere Immobilien- und Aktieninvestments im Fokus der Anleger. Nicht ohne Grund, denn mit beiden Anlageklassen konnten Anleger über einen langen Zeitraum auch nach Abzug der Inflationsrate attraktive Renditen erzielen, auch wenn sowohl regional als auch temporär Unterschiede existieren.

Quelle: Moritz Schularick et alt., 2018, The Rate of Return on Everything, 1870–2015, Journal of Economics

Im Gegensatz dazu konnten Anleger mit Geldanlagen, wie Anleihen und Festgeld, ihre Kaufkraft kaum erhalten. Dies ist insofern nicht überraschend, als Geldanlagen keine Sachwerte darstellen, sondern lediglich ein Versprechen des Schuldners auf eine (zumeist nominale) Rückzahlung (mit Zinsen) sind. Des Weiteren gehören aber auch Kunstwerke, Oldtimer, Schmuck, etc. und natürlich Gold zu den Sachwerten. Im Vergleich zu Immobilien und Aktien haben diese aber keine Erträge in Form von Mieten und Dividenden. Zu diesem Sachverhalt hat sich u.a. Warren Buffett (auch als „Orakel von Omaha“ bekannt) wie folgt geäußert: Gold ist faul und eine unproduktive Wertanlage. Der Käufer erhofft sich bzw. spekuliert darauf, dass er in der Zukunft einen „Dümmeren“ findet, der ihm mehr als seinen Anschaffungspreis bezahlt. Im Übrigen auch eine hervorragende Veranschaulichung des Unterschiedes zwischen Spekulieren und Investieren (in Immobilien, Aktien oder auch Anleihen).

Beim Abwägen aller Anlageformen ist es wichtig zu beachten, dass nicht die eine dominante Anlage existiert, sondern die individuelle Vermögensstruktur eine ausgewogene Mischung enthält, weshalb beispielsweise auch Anleihen grundsätzlich in jedem Portfolio berücksichtigt werden sollten. Betrachtet man die Verteilung des Vermögens der Deutschen/eines repräsentativen Deutschen, so könnten unmittelbar zwei Schwerpunkte festgehalten werden: Geldanlagen und Immobilien (bei den Sachwerten).

Geldanlagen hatten wir in den Kommentaren zur Vermögensanlage im Februar und Oktober diesen Jahres ausführlich analysiert und bewertet. Hinsichtlich Immobilienanlagen handelt es sich historisch um eine im Mittel renditestarke Investition in einen Sachwert. Trotzdem besteht oftmals ein nicht zu unterschätzendes Klumpenrisiko. Ist es beispielsweise wirklich sinnvoll, neben der selbstgenutzten Immobilie primär noch in weitere Immobilien als Vermögensanlage und Altersvorsorge zu investieren? Vielleicht noch am gleichen Ort? Mit der Gewissheit, dass nicht alle „Elementarschäden“ abgedeckt werden können. Mit der Erkenntnis, dass im Rahmen des verstärkten Regulierungswahnsinns zukünftige Ausgaben schwer zu kalkulieren sind. Mit dem Wissen, dass es sich um eine extrem illiquide (und nicht teilbare) Anlage handelt. Mit dem Bewusstsein, dass die Verwaltung sehr zeit- und kostenintensiv ist.

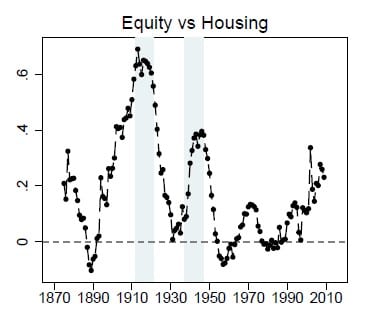

Auch aus dieser Perspektive wollen wir den Baustein einer Beimischung von Aktien im Hinblick auf die Gesamtvermögenssituation aus Portfoliogesichtspunkten näher betrachten. Neben den historisch exzellenten Renditen beider Investments ist insbesondere die geringe Korrelation / Zusammenhang hervorzuheben:

Quelle: Moritz Schularick et alt., 2018, The Rate of Return on Everything, 1870–2015, Journal of Economics

Durch relativ „unabhängige“ und damit ungleichmäßige Wertentwicklungen von Aktien und Immobilien ist ein hoher Diversifikationseffekt und damit eine geringere Schwankung für das Gesamtvermögen realisierbar.

Natürlich existieren auch weitere Anlageformen in Sachwerte: Infrastrukturprojekte (Windparkanlagen etc.), Unternehmensbeteiligungen usw. Wichtig in diesem Zusammenhang ist immer, zusätzlich zu der realen erwarteten Rendite und dem konkreten Risiko der einzelnen Anlage, das Klumpenrisiko und das Diversifikationspotential bei der Gesamtvermögenssituation sowie die Flexibilität bzw. Liquidität (in welchem Zeitraum und mit welchen Kosten kann ich das Vermögen umverteilen?) zu berücksichtigen. Diversifikation bzw. Streuung ist insbesondere eine Absicherung gegen jene Risiken, die heute noch gar nicht bekannt sind – und dies ohne Kosten, wie der Nobelpreisträger Harry Markowitz einst treffend formuliert hat:“diversification is the only free lunch in investing”.