Rückblick auf ein volatiles Börsenjahr 2023 sowie Ausblick

Nach dem schwierigen Börsenjahr 2022 war auch das Jahr 2023 nichts für schwache Nerven. Es gab erhebliche Kursschwankungen sowohl an den Aktien- aber insbesondere auch an den Anleihemärkten. Maßgeblich dafür verantwortlich waren die Zins- und Geldpolitik der Zentralbanken, die Inflationsentwicklung sowie die sich unterjährig ständig ändernden Zinserwartungen der Märkte.

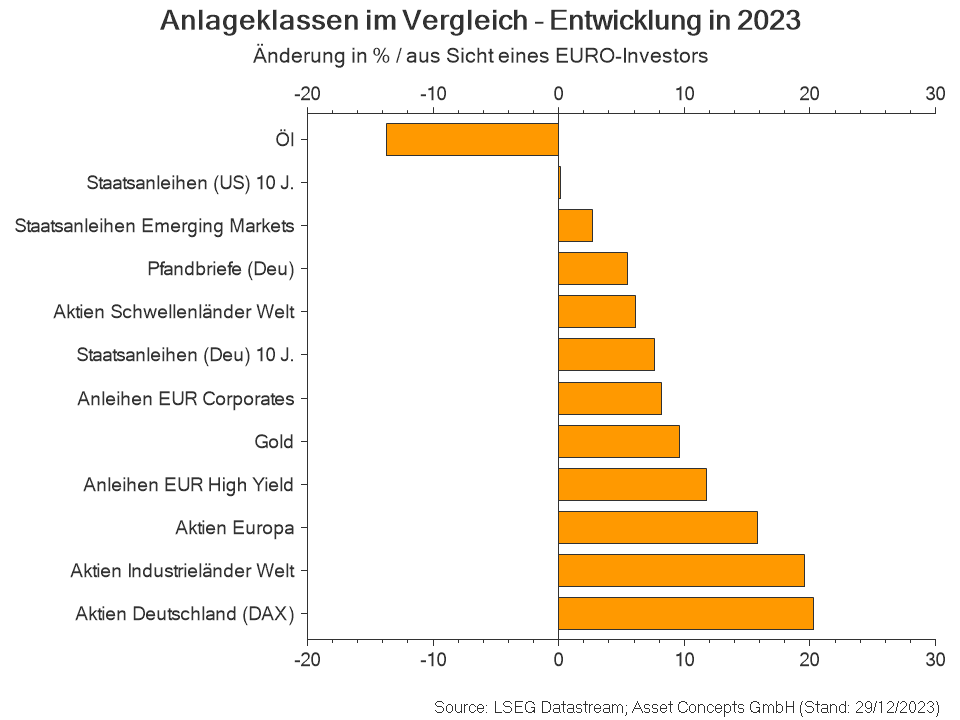

Nichtsdestotrotz zeigten sich insbesondere die Aktienmärkte gegenüber den zahlreichen negativen Ereignissen widerstandsfähig. So drückte beispielsweise zum Ende des ersten Quartals Turbulenzen im Bankensektor in den USA (u.a. Silicon Valley Bank (SVB)) und in der Schweiz (Crédit Suisse (CS)) auf die Stimmung. Im zweiten Quartal waren es unter anderem Konjunktur- bzw. Rezessionssorgen in Europa sowie der Streit über die Schuldenobergrenze in den USA mit einer Einigung in letzter Minute, welche die Märkte beschäftigten. Zusätzlich zu den wieder aufkommenden Inflationssorgen im Zuge des deutlichen gestiegenen Ölpreises waren es im dritten Quartal zahlreiche weitere Ereignisse (wie z.B. Wachstumssorgen in den USA, schlechter als erwartete Unternehmensergebnisse oder Probleme im chinesischen Finanzsektor) die für zwischenzeitlich deutliche Kursrückgänge bei Aktien und Anleihen sorgten. Im letzten Quartal des Jahres sorgten zunächst die Aussagen von Fed-Chef Powell, dass die Zinsen länger hoch bleiben dürften („higher-for-longer“) sowie der Beginn des Nahost-Konflikts zunächst für Verunsicherung. Im November setze dann allerdings eine Jahresendrally bei Aktien und Anleihen ein, begünstigt durch niedrigere Inflationszahlen in Europa und den USA sowie wiederholte Signale der Notenbanken, dass der Zinserhöhungszyklus beendet, sei bzw. Aussagen zu einem Richtungswechsel hin zu Zinssenkungen. Wie die nachfolgende Abbildung zeigt, endete das Börsenjahr 2023 somit doch deutlich besser als aufgrund der zahlreichen Krisen von vielen Marktteilnehmern erwartet.

Maßnahmen in unseren Kundenportfolios 2023

Zu Jahresbeginn waren wir im risikoarmen Anteil in unseren Kundendepots u.A. in ETFs auf deutsche und europäische Staatsanleihen (in EUR) mit kurzer Restlaufzeit investiert, um von der deutlich höheren Rendite bei kurzlaufenden Anleihen im Vergleich zu Anleihen mit längerer Laufzeit (inverse Zinsstrukturkurve) zu profitieren. Durch diese Maßnahme wurde zudem das Zinsänderungsrisiko (Duration) im risikoarmen Teilportfolio reduziert.

Im Zuge der steigenden Zinsen in Europa und der zunehmenden Annäherung an das Zinsniveau in den USA, verbesserte sich im zweiten Quartal das Rendite-/ Risikoprofil von EUR-Anleihen. Daraufhin reduzierten wir die Position in einem ETF auf globale Anleihen (in Lokalwährung) und investierten den Erlös in einen ETF der festverzinsliche, auf Euro lautende Anleihen mit Investment Grade Rating beinhaltet. Dadurch wurde insbesondere der Fremdwährungsanteil (insbesondere in USD) in unserer Anleiheallokation reduziert.

Im vierten Quartal nutzten wir die insbesondere bei EUR-Anleihen mit längeren Laufzeiten weiter gestiegenen Renditen dazu, uns längerfristig das hohe Renditeniveau zu sichern und gleichzeitig das Währungsrisiko im risikoarmen Teilportfolio weiter zu reduzieren. Zum einen reduzierten wir die Allokation in ETFs auf deutsche Staatsanleihen mit kurzer Restlaufzeit und Emerging Markets Anleihen und veräußerten zum anderen die Positionen in ETFs auf globale Anleihen (in Lokalwährung) und europäische Staatsanleihen (in EUR) mit kurzer Restlaufzeit. Im Gegenzug investierten wir in eine länger laufende deutsche Staatsanleihe sowie in einen ETF auf EUR-Unternehmensanleihen mit guter Bonität und kurzer Restlaufzeit, und stockten die Positionen in den ETFs auf EUR Pfandbriefe und festverzinsliche, auf Euro lautende Anleihen mit Investment Grade Rating auf.

Die von uns in den Kundenportfolios als risikoarmer „Anleiheersatz“ eingesetzten „Offenen Immobilienfonds in Abwicklung“ (OIFiA) konnten wie schon in den Jahren zuvor eine überaus ansehnliche Rendite erwirtschaften. So erzielten die in unseren Kundenportfolios am stärksten vertreten OIFiA, der CS Euroreal und der KanAm grundinvest, eine Rendite von etwa +10% bzw. +12%.

In diesem Zusammenhang möchten wir nochmals auf folgende Besonderheiten bei der Bewertung der Offenen Immobilienfonds in Abwicklung hinweisen, insbesondere im Hinblick auf unser Monatsreporting und die Vermögensaufstellung bei der V-Bank. In der Vermögensaufstellung der V-Bank werden die Anschaffungskosten sowie die aktuellen Marktwerte (Börsenkurse bzw. Bewertungspreise der Fondsgesellschaften z.B. bei OIFiA) aller im Depot vorhandenen Wertpapiere gegenübergestellt. Zwischenzeitliche Erträge und Ausschüttungen dieser Wertpapiere werden dabei allerdings nicht berücksichtigt. Dies führt im Ergebnis dazu, dass der Erfolgsbeitrag jedes einzelnen Wertpapiers um den Betrag der Ausschüttungen/Erträge unterzeichnet wird. Dieser Effekt wirkt umso stärker, je höher die laufenden Ertragsausschüttungen des jeweiligen Wertpapiers sind.

Ganz besonders deutlich wird dieser Effekt am Beispiel der Offenen Immobilienfonds in Abwicklung, die sich schon länger im Bestand befinden und kurz vor der Auflösung stehen. Diese Immobilienfonds haben bereits einen Großteil ihrer Immobilien-Verkaufserlöse und die anteiligen Mieteinnahmen an die Anteilseigner ausgeschüttet. Den Anlegern flossen somit nicht nur die „ordentlichen“ Erträge in Form von Mieteinnahmen zu, sondern es wurde auch die „Substanz“ ausgeschüttet, welche aus den Immobilien-Verkaufserlösen resultiert.

Da diese Ertrags- und Substanzausschüttungen bei der Gegenüberstellung von Anschaffungskosten und aktuellem Marktwert nicht berücksichtigt werden, ergibt sich in dieser Betrachtungsweise regelmäßig ein völlig schiefes Bild. Im Ergebnis wird die tatsächliche Wertentwicklung dieser Wertpapiere im Zeitablauf immer stärker unterzeichnet und fälschlicherweise negativ dargestellt, obwohl diese wie oben erläutert, eine überaus positive Rendite erwirtschaftet haben

Bei der Allokation in risikoreicheren und damit renditeträchtigeren Anlagen, vor allem Aktien, sind wir unserer Anlagephilosophie („diversifiziert und global ausgerichtet investieren“) treu geblieben und der von uns mehrfach erwähnten Handlungsempfehlung für langfristig orientierte Anleger gefolgt: „Ruhe bewahren und auch in Schwächephasen an den Aktienmärkten investiert bleiben, sofern dies der individuellen Risikobereitschaft bzw. Risikotragfähigkeit gerecht wird.“ Denn, wie in unserem Kommentar zur Vermögensanlage Juni 2022 ausführlich dargestellt, sind zwischenzeitliche Rückschläge am Aktienmarkt mit Kursverlusten auch im zweistelligen Prozentbereich nicht ungewöhnlich, sondern die Regel. Langfristig werden Anleger am Aktienmarkt für das „Ertragen“ der beträchtlichen Kursschwankungen allerdings mit einer attraktiven Mehrrendite gegenüber einer risikoärmeren Anlage belohnt.

Performance unserer Kundenportfolios im Jahr 2023

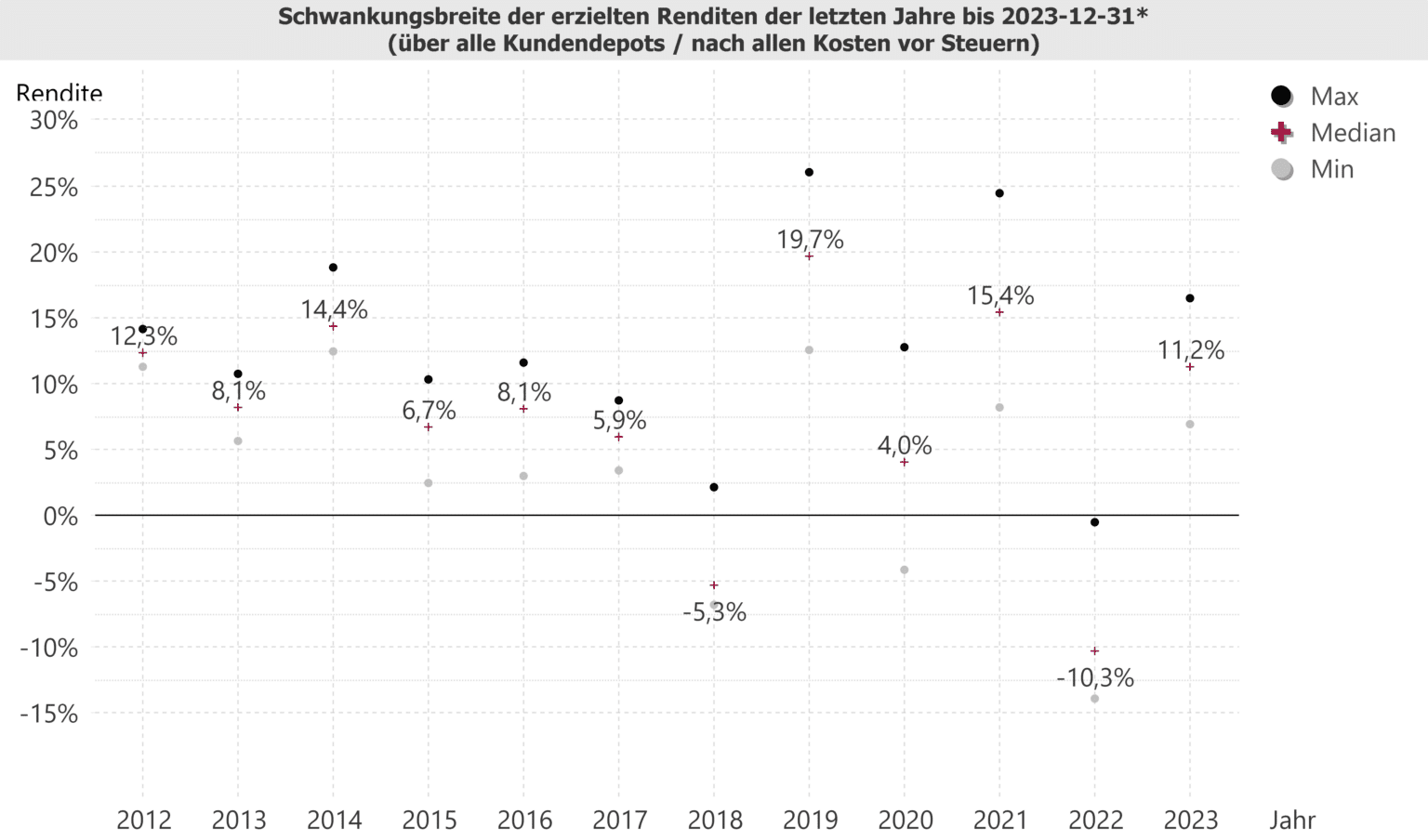

Wie das nachfolgende Schaubild verdeutlicht, spiegelt sich die erfreuliche Entwicklung an den internationalen Kapitalmärkten auch in unseren Kundenportfolios wider. So beläuft sich die im Jahr 2023 erzielte Rendite über alle Kundendepots im Median1 auf + 11.2% vor Steuern unter Berücksichtigung aller Kosten (Depot-, Vermögensverwaltungs-, Fonds- und Transaktionskosten).

In dem Diagramm findet sich jeweils das Maximum, Minimum sowie der Median der erzielten Renditen. Die Differenzen zwischen den erzielten Erträgen resultieren insbesondere aus dem unterschiedlichen Risikogehalt der Kundendepots. Dieser spiegelt sich in vor allem in einer unterschiedlich hohen Aktienquote wider, die durch die kundenindividuelle Wertuntergrenze definiert wird bzw. bei der Rebalancing Strategie kundenindividuell vereinbart wurde. Dieses Diagramm veröffentlichen wir auch auf unserer Webseite (Quelle: https://asset-concepts.de/vermoegensverwaltung/performance/).

* Die obige Darstellung zeigt die Schwankungsbreite der erzielten Einjahres-Renditen der Kundendepots in den Kalenderjahren 2012 bis Dezember 2023.

1 Die erzielte Median-Rendite ist die mittlere Rendite aller Kundendepots. Dies bedeutet, dass 50% unserer Kunden eine höhere und 50% eine geringere Rendite als die Median-Rendite erzielt haben. Die Median-Rendite ist unempfindlich gegenüber Ausreißern und deshalb ein geeigneteres Maß als das arithmetische Mittel der erzielten Renditen.

Wichtige Hinweise: Frühere Wertentwicklungen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Steuern sind bei der Berechnung der erzielten Renditen bewusst nicht berücksichtigt, da diese abhängig sind von den persönlichen Verhältnissen des jeweiligen Kunden. Im Falle einer Depotauflösung ist die Wertentwicklung bis zum Vormonatsende berechnet. Es sind nur Depots in die Berechnung einbezogen, welche in dem jeweiligen Jahr von Anfang bis Ende bestanden haben.

Ausblick

Auch im Jahr 2024 werden die Kapitalmärkte insbesondere von der Konjunktur- und Inflationsentwicklung sowie der Geldpolitik geprägt sein. Hinzu kommen die Wahlen in den USA sowie die geopolitische Situation weltweit. Insofern ist weiter mit einer hohen Volatilität an den Aktien- und Anleihenmärkten zu rechnen. Ein weiterer Grund dafür ist ein zu erwartendes gedämpftes Wirtschaftswachstum, welches zu einer Eintrübung der Ertragslage der Unternehmen führen könnte.

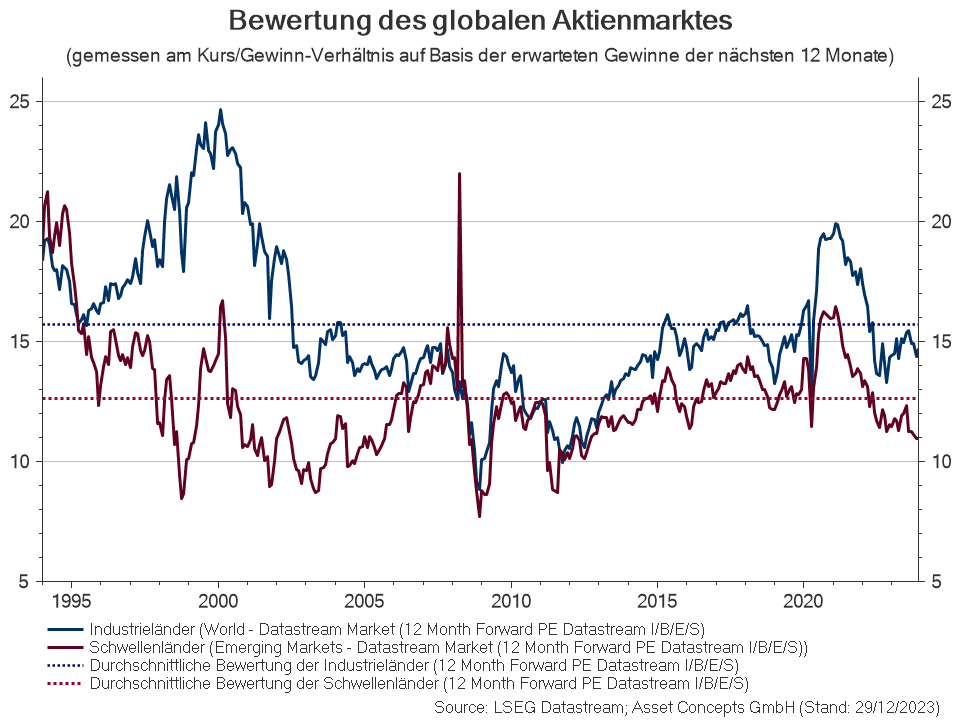

Auf der anderen Seite weisen die globalen Aktienmärkte attraktive Bewertungen auf, wie die nachfolgende Abbildung verdeutlicht.

Gepaart mit einem weiter nachlassendem Inflationsdruck sowie den Ausblick auf Zinssenkungen könnte dies unterstützend wirken und in weiterer Folge zu einem Anstieg der Märkte führen. Somit bieten die Kapitalmärkte unseres Erachtens auch im Jahr 2024 durchaus Chancen, erfordern aber ein breit gestreutes Portfolio mit einem stringenten Risikomanagement.

Wir wünschen Ihnen ein erfolgreiches und vor allem gesundes Jahr 2024.