Zunehmende Aktienmarktschwankungen und deren Folgen

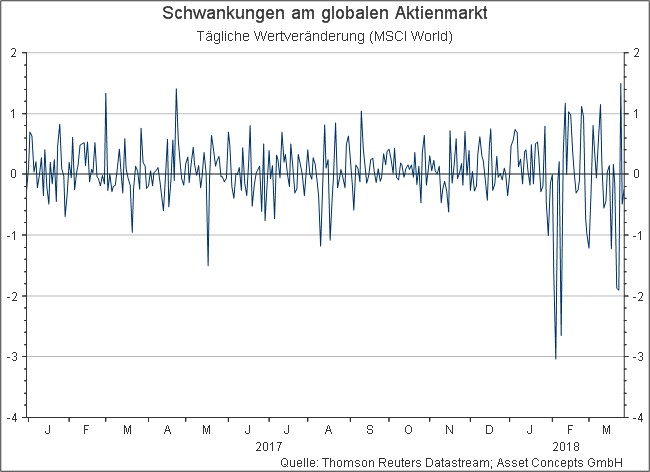

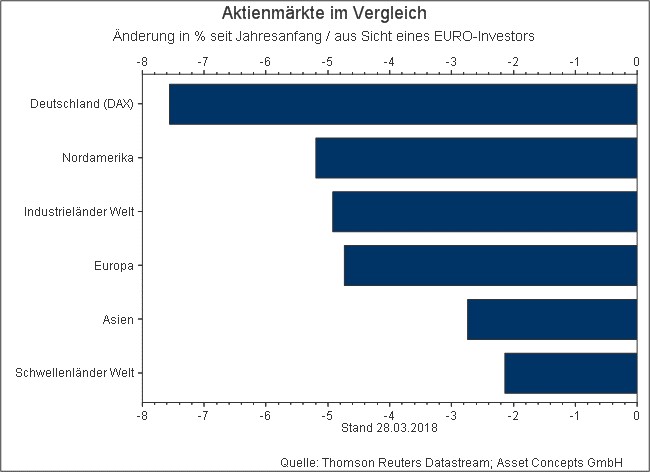

Im Kalenderjahr 2017 waren am globalen Aktienmarkt auch im historischen Vergleich außergewöhnlich geringe Kursschwankungen zu verzeichnen. Zuletzt hat sich dies deutlich geändert. Heftige Ausschläge mit Tagesverlusten von mehr als 2% waren im Februar und März häufig zu beobachten.

Eine höhere Schwankungsbreite am Aktienmarkt, im Fachjargon Volatilität, ist grundsätzlich Ausdruck einer erhöhten Unsicherheit der Marktteilnehmer über die weitere Aktienmarktentwicklung, zuletzt ausgelöst durch Befürchtungen im Hinblick auf einen drohenden „Handelskrieg“. Als direkte Folge dieser erhöhten Unsicherheit verlangen potenzielle Aktieninvestoren eine höhere Prämie, sprich Rendite, für die Übernahme der mit dem Halten von Aktien verbundenen Risiken. Dies ist wiederum gleichbedeutend damit, dass sie nur zu niedrigeren Kursen zu einem Aktienerwerb bereit sind.

Eine erhöhte Unsicherheit am Aktienmarkt geht somit zwangsläufig sowohl mit nachgebenden Kursen einher, wie im Februar und März, als auch in der Folge mit der begründeten Erwartung, dass die zukünftig zu erwartende Aktienmarktrendite nun höher ist als dies vor dem Kursrückgang der Fall war.

Für Anleger, die bereits in Aktien investiert sind, mag die verbesserte Perspektive für die zukünftige Aktienmarktentwicklung angesichts der erlittenen Kursverluste möglicherweise nur ein schwacher Trost sein. Nichtsdestotrotz ist es immens wichtig, diesen positiven Aspekt nicht zu übersehen.

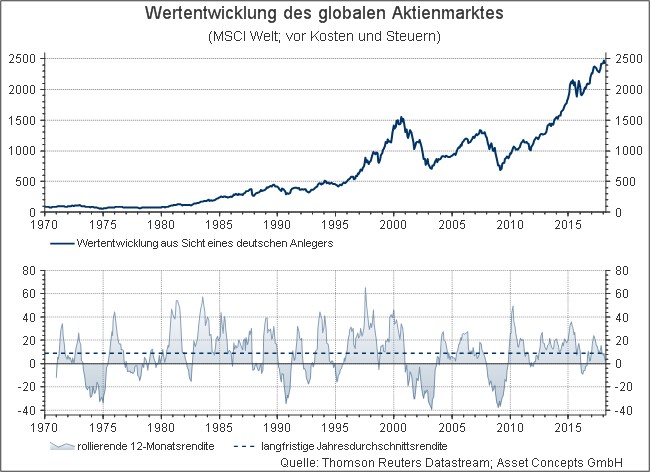

Dies gilt insbesondere für Anleger mit einem mittel- bis langfristigen Anlagehorizont. Denn, wie schon in früheren Kommentaren zur Vermögensanlage erläutert (Juli 2013 bzw. Oktober 2015) und durch zahlreiche empirische Studien belegt, ist kurzfristiges Markt-Timing nach dem Motto „Rein ins Risiko, raus aus dem Risiko“ keine erfolgversprechende Anlagestrategie, weshalb wir eine solche auch nicht verfolgen.

Konsequent zu Ende gedacht folgt daraus, dass das „Durchstehen“ von Kursschwankungen und damit auch von negativen Marktentwicklungen eine notwendige Voraussetzung ist, um auf mittlere und lange Sicht die höhere Rendite zu vereinnahmen, die risikoreiche Aktien im Vergleich zu risikoarmen Anlagen erwarten lassen.

Im Fachjargon spricht man deshalb auch von der Risikoprämie von Aktien, oder anders ausgedrückt von der Prämie für „das Aushalten“ der mit Aktien zwangsläufig verbundenen Kursschwankungen.

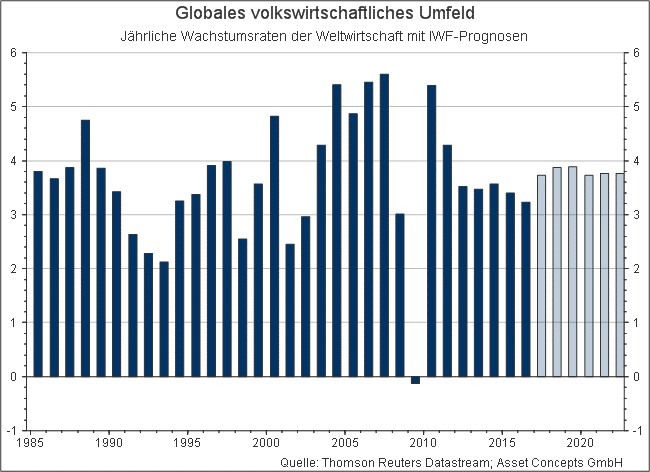

Unabhängig von dem oben erläuterten grundsätzlichen Wirkungsmechanismus prüfen wir regelmäßig, ob die Rahmenbedingungen für Aktien als Anlageklasse weiterhin intakt sind. Dazu betrachten wir schwerpunktmäßig zum einen das globale volkswirtschaftliche Umfeld und zum anderen das Bewertungsniveau am globalen Aktienmarkt.

Gemäß den Prognosen des Internationalen Währungsfonds wächst die Weltwirtschaft auch in den kommenden 5 Jahren jährlich um rund 3,5% bis 4%. Im langfristigen Vergleich seit 1985 ist dies sogar ein leicht überdurchschnittliches Wachstum.

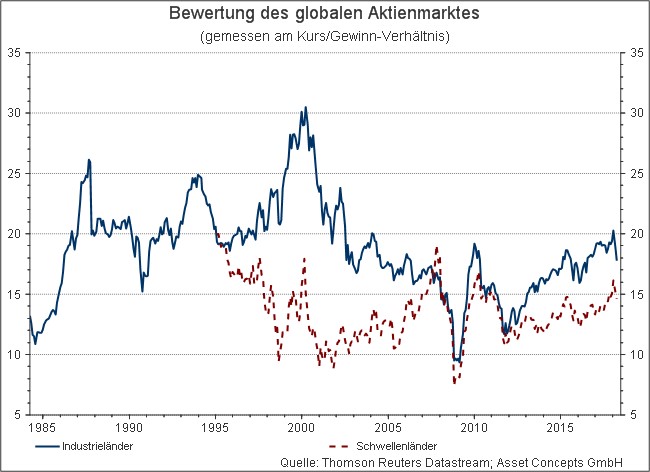

Das Bewertungsniveau am globalen Aktienmarkt, gemessen am Kurs/Gewinn-Verhältnis (KGV) der in den marktbreiten Indizes der Industrie- und Schwellenländer enthaltenen Aktien, liegt im historischen Vergleich seit 1985 mit Werten von 15 bis 18 ungefähr auf durchschnittlichem Niveau.

Das KGV setzt die Kurse der Aktien in Verhältnis zu deren Gewinnen. Ein KGV von 15 bedeutet demnach, dass eine Aktie zum Kurs von 100 Euro derzeit einen jährlichen Gewinn von rund 6,7 Euro (100/15) abwirft, mithin eine Gewinnrendite von 6,7% p.a. (reziprokes KGV).

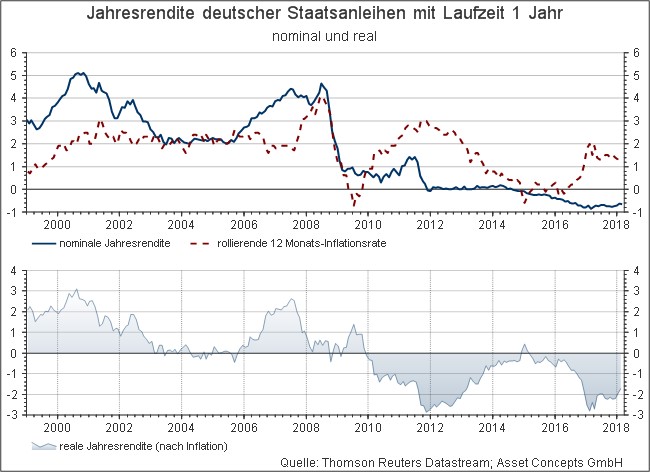

Verglichen mit der klassischen risikoarmen Anlagealternative zu Aktien aus Sicht eines Euro-Anlegers, nämlich erstklassigen Euro-Anleihen, die im kurzfristigen Laufzeitbereich, nominal wie real, weiterhin eine negative Rendite abwerfen, sind Aktien somit unverändert äußerst attraktiv.

Aus unserer Sicht gilt deshalb weiterhin: Solange die Zinsen für erstklassige Euro-Anlagen niedrig auf niedrigem Niveau verharren und die weltwirtschaftliche Entwicklung positiv prognostiziert wird, sind die Voraussetzungen für eine gute Aktienmarktentwicklung unverändert gegeben.