KzV April 2020 – Corona und kein Ende

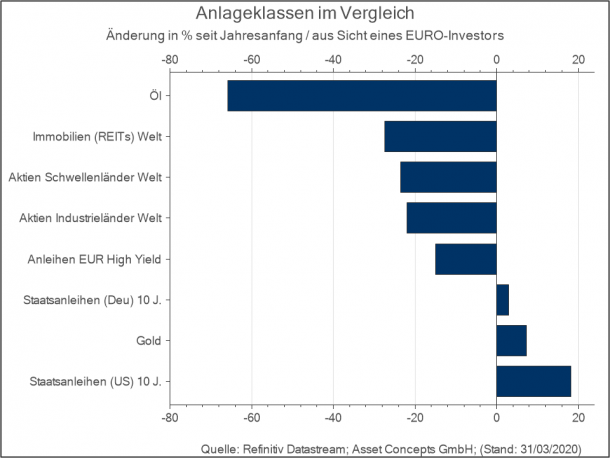

Nach China und einigen anderen asiatischen Ländern haben im März auch nahezu alle anderen Staaten weltweit mit weitreichenden Kontaktbeschränkungen auf den verstärkten Ausbruch der Corona-Pandemie reagiert, und weite Teile ihrer Wirtschaft damit zum Erliegen gebracht. Nicht nur an den Aktienmärkten, sondern auch bei zahlreichen anderen Anlageklassen, wie Öl, (börsennotierten) Immobilien und Anleihen von Emittenten mit niedriger Bonität (High Yield), hat dies zu hohen Wertverlusten geführt. Einzig Anleihen von Emittenten mit erstklassiger Bonität und Gold konnten sich diesem Trend entziehen.

Wie das nachfolgende Schaubild zeigt, waren die Tagesschwankungen am Aktienmarkt in den letzten Wochen sogar stärker als während der Finanzkrise in den Jahren 2008/2009. Erst die umfangreichen geldpolitischen Lockerungsmaßnahmen der Notenbanken und die fiskalpolitischen Stützungsmaßnahmen vieler Staaten haben zuletzt zu einer Stabilisierung und Erholung der Kurse an den Aktienmärkten geführt.

Wie wir schon mehrfach in unseren Kommentaren zur Vermögensanlage ausgeführt haben, ist eine höhere Schwankungsbreite am Aktienmarkt, im Fachjargon Volatilität, grundsätzlich Ausdruck einer erhöhten Unsicherheit der Marktteilnehmer über die weitere Aktienmarktentwicklung. In der derzeitigen Corona-Krise sind für diese Unsicherheit vor allem Befürchtungen im Hinblick auf eine möglicherweise langanhaltende Rezession aufgrund des temporären „shut down“ der Wirtschaft ursächlich.

Als direkte Folge dieser erhöhten Unsicherheit verlangen potenzielle Aktieninvestoren eine höhere Prämie, sprich Rendite, für die Übernahme der mit dem Halten von Aktien verbundenen Risiken. Dies ist wiederum gleichbedeutend damit, dass sie nur zu niedrigeren Kursen zu einem Aktienerwerb bereit sind. Eine erhöhte Unsicherheit am Aktienmarkt geht somit zwangsläufig sowohl mit nachgebenden Kursen einher als auch in der Folge mit der begründeten Erwartung, dass die zukünftig zu erwartende Aktienmarktrendite nun höher ausfallen wird als dies vor dem Kursrückgang zu erwarten war.

Für Anleger, die bereits in Aktien investiert sind, mag die verbesserte Perspektive für die zukünftige Aktienmarktentwicklung angesichts der erlittenen Kursverluste möglicherweise nur ein schwacher Trost sein. Nichtsdestotrotz ist es immens wichtig, diesen positiven Aspekt nicht zu übersehen und gerade jetzt nicht den Fehler zu begehen, den Aktienmärkten den Rücken zu kehren.

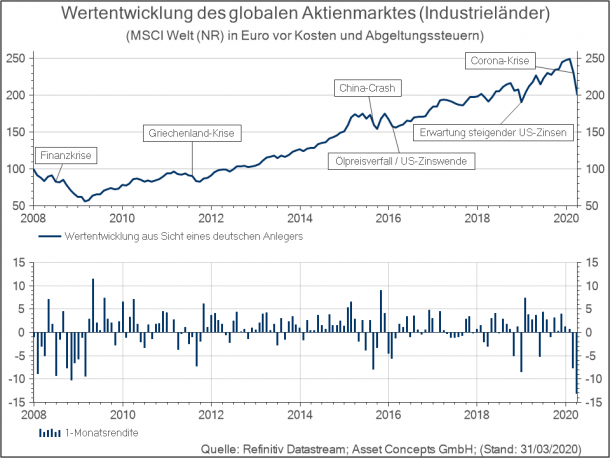

Wie die untere Hälfte des nachfolgenden Schaubilds verdeutlicht, waren deutlich negative Monatsrenditen des Weltaktienmarkts (gemessen am MSCI Welt) in den letzten Jahren häufig zu verzeichnen, insbesondere während der Finanzkrise in 2008, aber auch infolge der Turbulenzen, die durch die Euro-Krise 2011 in Griechenland, dem Konjunktureinbruch in China Mitte 2015, der US-Zinswende Anfang 2016 und der Erwartung steigender US-Zinsen Ende 2018 ausgelöst wurden.

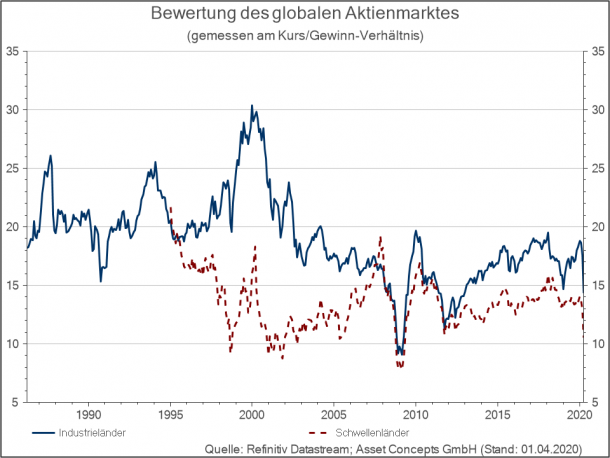

Wie der Verlauf der Wertentwicklung in der oberen Hälfte des Schaubilds zeigt, hat der globale Aktienmarkt diese Rückschläge in allen Fällen wieder wettgemacht und neue Höchststände erreicht. Dazu beigetragen hat immer wieder der oben erläuterte Umstand, dass Aktien nach Kursrückschlägen „preiswerter“ und Zukäufe damit „lohnender“ werden. Ein Maß hierfür ist das Kurs/Gewinn-Verhältnis von Aktien, das nun sowohl bei den Aktien der Industrie- als auch denen der Schwellenländer ein Niveau erreicht hat, das im historischen Vergleich als sehr attraktiv bezeichnet werden kann.

Da davon auszugehen ist, dass die Weltwirtschaft sich auch von dieser Krise erholen wird, wie schon von zahlreichen Krisen zuvor, und die „aggregierten“ Unternehmensgewinne irgendwann auch wieder ihr Vor-Krisenniveau erreichen werden, ist es unsere feste Überzeugung, dass Aktien gerade jetzt „besonders preiswert“ sind. Mit einem diversifizierten Aktienportfolio wird man deshalb mit Blick auf die Zukunft mit hoher Wahrscheinlichkeit eine sehr attraktive Rendite erzielen können, erst recht im Vergleich zu risikoarmen Anlagealternativen, die vor Inflation allenfalls eine geringfügig positive Verzinsung aufweisen und nach Inflation in aller Regel deutlich negativ abschneiden.

Bleiben Sie gesund!