Hochzins-Anleihen in Zeiten von Corona

Im Zuge der Corona-Krise haben nicht nur die Aktienmärkte deutliche Kursrückgänge verzeichnet, auch sogenannte Hochzins- oder High Yield-Anleihen haben kräftig an Wert verloren. Wie in unserem Kommentar zur Vermögensanlage (KzV) von Mai 2019 ausführlich beschrieben, handelt es sich bei Hochzins-Anleihen um Anleihen von Emittenten mit schwacher Bonität oder anders ausgedrückt mit geringer Kreditwürdigkeit. Von den Ratingagenturen werden Hochzins-Anleihen als „spekulativ“ eingestuft, weil die Gefahr, einen Kapitalverlust zu erleiden, bei diesen Papieren erheblich größer ist als bei Anleihen von Emittenten mit guter Kreditwürdigkeit.

Im Falle von Hochzins-Unternehmensanleihen (High Yield-Corporates) ist das Schuldner-Unternehmen regelmäßig hoch verschuldet. Deshalb ist das Ausfallrisiko (Default Rate), d.h. das Risiko, dass das betreffende Unternehmen seinen Zahlungsverpflichtungen bezüglich Zins und Tilgung nicht planmäßig nachkommt, höher als bei Anleihen, die von Unternehmen begeben werden, denen die Ratingagenturen mit dem Gütesiegel „Investment Grade“ eine ausreichende bis hohe Kreditwürdigkeit bescheinigen. Für die größeren Risiken, die Investoren mit dem Erwerb von Hochzins-Anleihen eingehen, erhalten sie als Kompensation einen höheren Zins, d.h. einen Renditeaufschlag im Vergleich zu weniger „ausfallgefährdeten“ Anleihen.

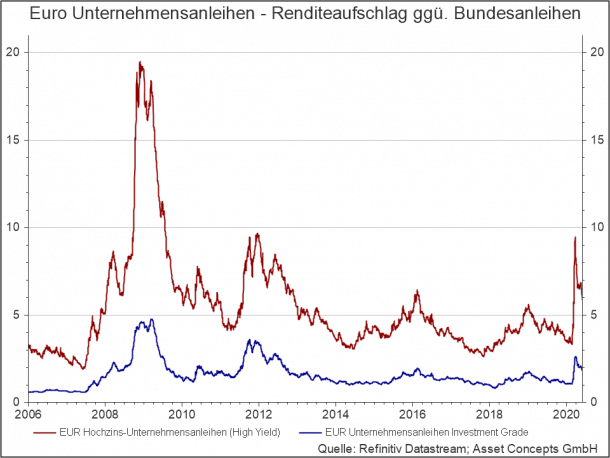

Wie die obige Grafik verdeutlicht, weist der Renditeaufschlag von Hochzins-Unternehmensanleihen starke Schwankungen auf. In Krisenzeiten, wie beispielsweise der Finanzkrise in 2008, der Euro-Krise in 2011 sowie der aktuellen Corona-Krise steigt der Renditeaufschlag stark an, um anschließend wieder auf ein „Normal-Maß“ nachzugeben. Laut einer Studie der Ratingagentur Moody’s betrug die Verlustrate („issuer-weighted annual default rate“) bei allen Unternehmensanleihen von 1983 bis 2017 im Durchschnitt 1,6 Prozent pro Jahr. Bei dem Teilsegment der Hochzins-Unternehmensanleihen waren es hingegen 4,2 Prozent pro Jahr. Entsprechend erachten wir diese Größenordnung, mithin einen Renditeaufschlag von rund 4% p.a. als in der Höhe „angemessene“ Kompensation für das höhere Ausfallrisiko in diesem Anleihesegment. Gemäß dieser Logik haben wir im letzten Jahr den Anteil von Hochzins-Unternehmensanleihen in unseren Kundenportfolios deutlich reduziert, nachdem der Renditeaufschlag unter die Marke von 4% gesunken ist. Umgekehrt haben wir diesen Anteil bei Renditeaufschlägen von 6% und mehr zuletzt wieder deutlich aufgestockt.

Wie es unserer Philosophie entspricht, haben wir auch dieses Investment via eines breit gestreuten, kostengünstigen ETF (Exchange Traded Fund) getätigt. Denn, wie bereits betont, wird aus Sicht des Anlegers der höhere Zins von Hochzins-Anleihen mit einer höheren Ausfallwahrscheinlichkeit erkauft, die bei einem Investment in eine einzelne Hochzins-Anleihe in einem Totalverlust enden kann. Das Risiko eines Totalverlustes im Hochzins-Anleihen-Segment lässt sich allerdings vermeiden, in dem man in ein breit gestreutes, möglichst global diversifiziertes Portfolio von Hochzins-Anleihen investiert, bei dem kein einzelner Aussteller ein „wesentliches“ Gewicht einnimmt. Durch die breite Streuung steigt zwar die Wahrscheinlichkeit, von einem Ausfall im Portfolio betroffen zu sein, aber das Ausfallausmaß, d.h. der Verlust in Prozent und absolut) wird durch die zunehmende Diversifikation im Portfolio immer kleiner und schließlich fast unbedeutend. Wenn die durchschnittliche Verzinsung des Hochzins-Anleihen-Portfolios nur genügend hoch ist, können durchaus einige Defaults im kompensiert werden, sofern diese im prozentual niedrigen Wertebereich verharren. Ziel ist es ja, eine attraktive risikoadjustierte Rendite zu erwirtschaften und nicht, um jeden Preis, den Default einer Einzelanleihe im Portfolio zu vermeiden.

Aufgrund ihrer potenziell großen Kursschwankungen haben wir Hochzins-Anleihen in unseren Kundenportfolios dem risikoreichen Teilportfolio zugeordnet. Dafür spricht auch der auffallende Gleichlauf zwischen Aktien und Hochzins-Anleihen. Fielen die Preise für Aktien, gaben in der Vergangenheit häufig auch die Kurse von Hochzins-Anleihen nach, so dass es zu keiner „dämpfenden“ Wirkung bei Stressphasen der Aktienmärkte kommt, wie sie etwa der im KzV – März 2019 beschriebene Global Aggregate Bond ETF entfaltet. Schon daran wird deutlich, dass wir Hochzins-Anleihen keinesfalls als Ersatz für (ausfall-)sicherere Anleihen ansehen. In einem ausgewogenen Wertpapierportfolio gehören sie aber als Beimischung mit einem eher geringen Gewicht dazu.

Bleiben Sie weiterhin gesund!