KzV – März 2019 – Das risikoarme Teilportfolio im Detail – Teil I

Im Kommentar zur Vermögensanlage Oktober 2018 hatten wir zuletzt einen Blick auf das risikoarme Teilportfolio in unseren Kundendepots geworfen und gezeigt, dass besonders in Stressphasen an den Aktienmärkten der „iShares Core Global Aggregate Bond ETF“, der die Wertentwicklung der globalen Anleihemärkte der Industrieländer abbildet, typischerweise eine ausgeprägte positive und damit gegenläufige und die Kursverluste an den Aktienmärkten dämpfende Performance aufweist. Dies hat sich in den letzten Monaten des Jahres 2018 dann auch entsprechend unserer Erwartung bewahrheitet, wie man an dem nachfolgenden Wertentwicklungschart des ETF in Euro seit Auflegung erkennen kann (Quelle: justETF.com, 26.02.2019):

Zudem ist erfreulich, dass der Global Aggregate Bond Fonds sich in der ausgesprochen freundlichen Aktienmarktentwicklung seit Jahresanfang 2019 (vgl. KzV Februar 2019) weiterhin ausgesprochen positiv entwickelt hat, wie man ebenfalls an der Grafik erkennen kann. Dies ist vor allem darauf zurückzuführen, dass das Zinsniveau in den wichtigen Industrieländern abermals gesunken ist, was im Wesentlichen mit den leicht rückläufigen Erwartungen an das zukünftige Wachstum der Weltwirtschaft zu tun hat.

Da der Fonds durchaus mit einem erheblichen Gewicht in den risikoarmen Teilportfolios unserer Kunden vertreten ist, wollen wir in dem vorliegenden Kommentar einen tieferen Blick auf die Zusammensetzung sowie die Chancen respektive Risiken dieses Investments werfen.

Der dem ETF zugrundeliegende Global Aggregate Bond Index enthält über 22.000 Anleihen mit guter Bonität (Investment Grade), vor allem in Form von Staats- und Unternehmensanleihen, aus insgesamt 71 Ländern mit 24 verschiedenen Währungen. Mit einer Effektivverzinsung von aktuell rund 1,9% weist er eine höhere Rendite auf als ein Investment in Staatsanleihen der Eurozone mit vergleichbarer Bonität. Insbesondere im Vergleich zum deutschen Anleihenmarkt, an dem nach wie vor nur mit längeren Laufzeiten überhaupt ein positiver Ertrag erzielt werden kann, ist der globale Anleihenmarkt damit aus der Renditeperspektive nach wie vor deutlich attraktiver.

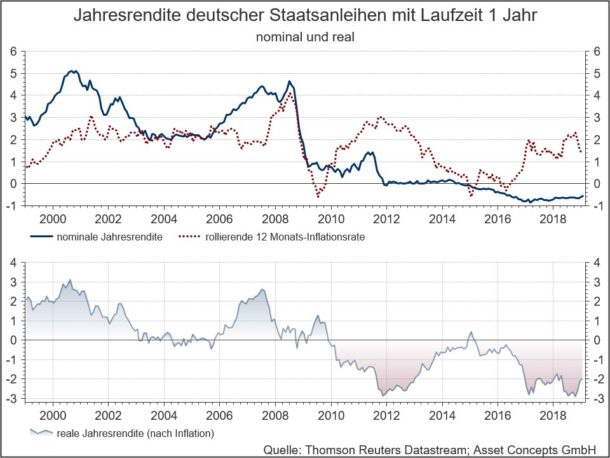

Wie das nachfolgende Schaubild zeigt, werden einjährige Bundesanleihen derzeit mit einer Minusrendite von etwa -0,5 % gehandelt. Unter Einbeziehung der zuletzt moderat auf etwa 1,5 Prozent zurückgegangenen Inflationsrate ergeben sich aus realer Sicht damit deutlich negative Jahresrenditen und infolgedessen ein jährlicher Kaufkraftverlust des Vermögens in Höhe von rund 2%.

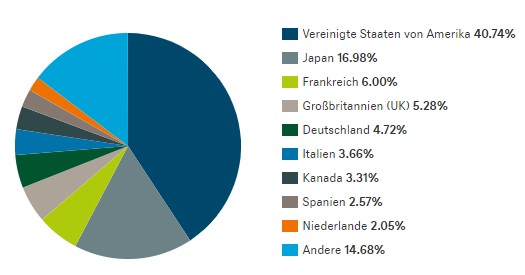

Im Gegensatz zu einer Anlage in deutschen Staatsanleihen ist ein Investment im iShares Core Global Aggregate Bond ETF mit einem Engagement in Anleihen einer Vielzahl von Industriestaaten verbunden, wie das nachfolgende Kuchendiagramm verdeutlicht.

(Quelle: DWS, 22.02.2019)

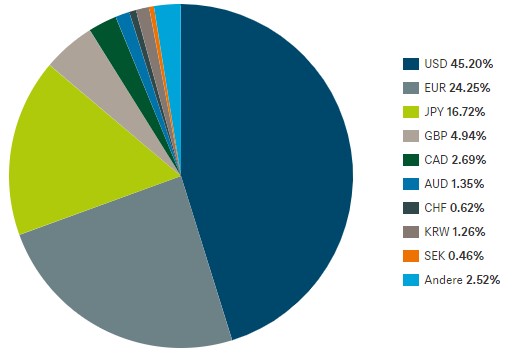

Deutlich über die Hälfte der Anleihen ist in US-amerikanischen und japanischen Anleihen investiert. Hiermit verbunden sind auch Währungsrisiken, die sich aus folgender Währungsverteilung ergeben:

(Quelle: DWS, 22.02.2019)

Völlig analog zur Aktienseite, d.h. dem risikoreichen Teilportfolio unserer Kunden, investieren wir auch den risikoarmen Teil schwerpunktmäßig in ein global diversifiziertes Portfolio. Der iShares Core Global Aggregate Bond ETF deckt dabei die Industrieländer ab. Bezüglich der Schwellenländer setzen wir spezielle Emerging Markets Bonds ETFs ein (vgl. hierzu den kommenden KzV im April 2019). Aufgrund ihrer deutlich höheren Marktkapitalisierung machen die Anleihen der Industrieländer dabei den deutlich größeren Anteil aus. Auch innerhalb der Industrieländer sind die Anleihen der einzelnen Länder (im iShares Core Global Aggregate Bond ETF) gemäß ihrer Marktkapitalisierung gewichtet. Dies bedeutet, dass höher verschuldete Emittenten/Länder ein höheres Gewicht in diesem ETF bekommen. Dieser Umstand wird vereinzelt kritisiert und es wird gefordert, die Gewichtung der Länder vielmehr nach Qualitätskriterien wie z.B. Fundamentalfaktoren (GDP, Bevölkerungszahl, Landmasse etc.) auszurichten.

Unseres Erachtens spiegeln nicht „marktkapitalbasierte“ Gewichtungsschemata allerdings nicht die Risiko-Ertrags-Merkmale der globalen Rentenmärkte wider. Dies wird klar, wenn man sich vor Augen führt, dass in der Marktkapitalisierung letztlich die gewichtete Meinung der Gesamtheit aller Anleger zum Ausdruck kommt und damit auch alle für die Beurteilung der Chancen und Risiken der Anleihen relevanten Faktoren. Dazu zählt nicht nur die Einschätzung der Fähigkeit des Emittenten, die Verpflichtungen zurückzuzahlen (Kreditfähigkeit), sondern auch seine Bereitschaft dazu (Kreditwürdigkeit). Keine Anleihe eines beliebigen Emittenten kann emittiert werden, ohne einen Käufer zu finden, der den vereinbarten Kaufpreis als angemessen betrachtet, um ihn für die von ihm eingegangenen Risiken zu entschädigen. Alternative Gewichtungsmethoden verändern jedoch auf der Grundlage vordefinierter Kriterien systematisch die Gewichtung von Emittenten und koppeln die Gewichtung eines Emittenten in einem Index explizit von der Marktkapitalisierung seiner ausstehenden Schulden und damit der „Marktmeinung“ ab.

Obwohl einer naiven Intuition zunächst widersprechend, gibt es keinen kausalen Zusammenhang zwischen der Höhe der ausstehenden Schulden eines staatlichen Emittenten und der Höhe der von ihm geforderten Renditen. Im Gegenteil, die Vereinigten Staaten und Japan sind die zwei größten Schuldner der Welt, und doch profitieren sie von Renditen, die zu den niedrigsten der Welt gehören. Auf der anderen Seite müssen Schwellenländer, die weit weniger Schuldtitel emittiert haben (absolut und etwa in Relation zu ihrem GDP), sehr viel höhere Renditen bieten, um Käufer für ihre Bonds zu finden (was sie zu attraktiven Investments machen kann, aber dazu mehr im nächsten KzV). Obwohl der Schuldenstand nicht unerheblich bei der Bewertung eines Emittenten ist, sind andere Faktoren für die Entscheidungen von Investoren viel wichtiger. Daher sind wir der Ansicht, dass marktkapitalisierte Indizes (auf der Rentenseite) bestmöglich die Vielfalt der Risikofaktoren abdecken, die für die Bildung von Marktpreisen von Anleihen von Bedeutung sind und von den Preisen von Anleihen widergespiegelt werden.

Ihre Asset Concepts