Rückschlag an den Aktienmärkten

Im September 2018 hatten wir in unserem Kommentar zur Vermögensanlage berichtet, dass der globale Aktienmarkt sich nach den deutlichen Kursverlusten im Februar und März dieses Jahres in den Folgemonaten deutlich erholt hat. Im Oktober wurde diese Erholung jäh unterbrochen. Aus Sicht eines Euro-Anlegers betrachtet, gab der globale Aktienkursindex der Industrieländer (MSCI Welt) 5% nach, der der Schwellenländer (MSCI Emerging Markets) sogar 6,4%.

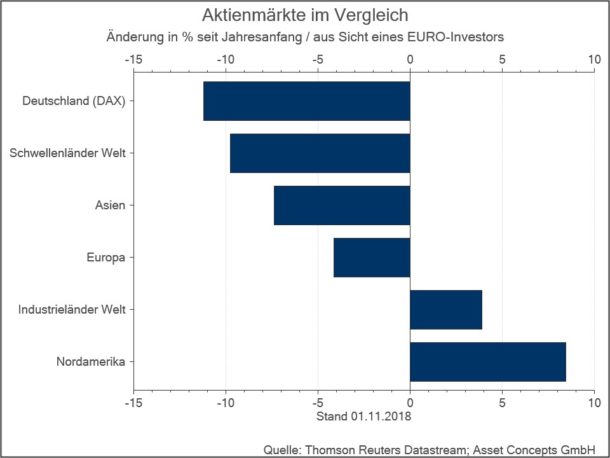

Regional betrachtet und bezogen auf das laufende Gesamtjahr bis Ende Oktober liegt aus Euro-Sicht nur noch der nordamerikanische Aktienmarkt im Plus, alle anderen Regionen liegen mehr oder weniger deutlich im Minus, angeführt von den Schwellenländern und ge-folgt von Asien sowie Europa. Betrachtet man einzelne Länder, so musste der deutsche Aktienmarkt, gemessen am DAX30-Index im laufenden Jahr sogar besonders kräftige Kursverluste verzeichnen. Mit 11,4% übertrafen diese sogar die der Schwellenländer, die rund 10% nachgaben.

Wie bereits mehrfach in unseren monatlichen Kommentaren erläutert, investieren wir den risikoreichen Teil unserer Kundenportfolios schwerpunktmäßig in ein global diversifiziertes Aktienportfolio der Industrie- und Schwellenländer. Aufgrund ihrer deutlich höheren Marktkapitalisierung machen Aktien der Industrieländer dabei rund 80% des Aktienportfolios aus, Aktien der Schwellenländer rund 20%.

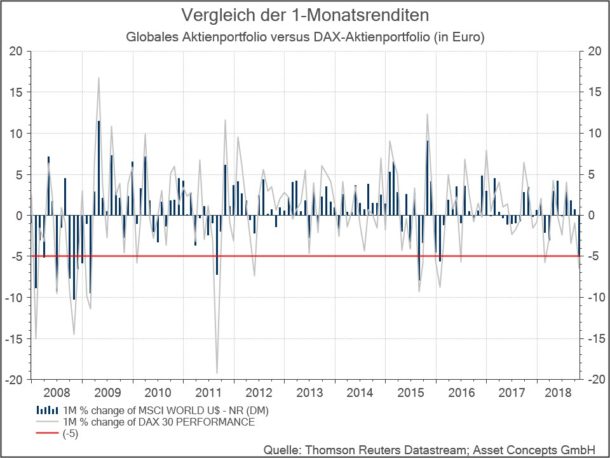

Wie das nachfolgende Schaubild zeigt, lässt sich durch die breite (globale) Streuung zwar das Ausmaß der Kursschwankungen im Vergleich zu einem wenig diversifizierten DAX30-Aktienportfolio verringern, dennoch sind deutlich negative Monatsrenditen auch dann nicht auszuschließen.

Wie wiederum die untere Hälfte des nachfolgenden Schaubilds verdeutlicht, waren negative Monatsrenditen (gemessen am MSCI Welt) mit einem Ausmaß von -5% oder mehr insbesondere während der Finanzkrise in 2008 zu verzeichnen, aber auch infolge der Turbulenzen, die durch die Euro-Krise 2011 in Griechenland, dem Konjunktureinbruch in China Mitte 2015 und der US-Zinswende Anfang 2016 ausgelöst wurden.

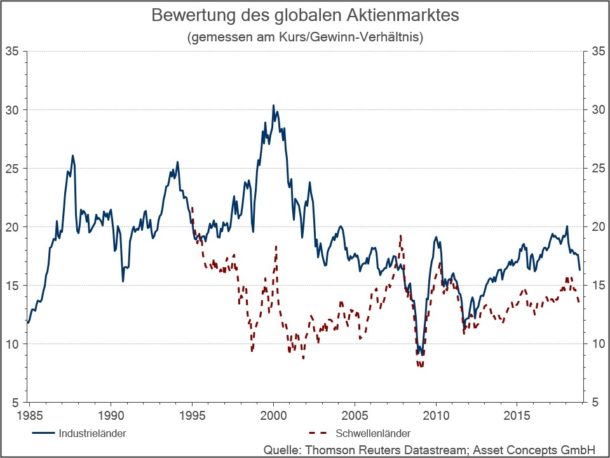

Wie der Verlauf der Wertentwicklung in der oberen Hälfte des Schaubilds zeigt, hat der globale Aktienmarkt diese Rückschläge in allen Fällen wieder wettgemacht und neue Höchststände erreicht. Dazu beigetragen hat natürlich immer wieder der Umstand, dass Aktien nach Kursrückschlägen „preiswerter“ und Zukäufe damit „lohnender“ werden. Ein Maß hierfür ist das Kurs/Gewinn-Verhältnis von Aktien, das nun sowohl bei den Aktien der Industrie- als auch denen der Schwellenländer ein Niveau erreicht hat, das im historischen Vergleich als äußerst attraktiv bezeichnet werden kann.

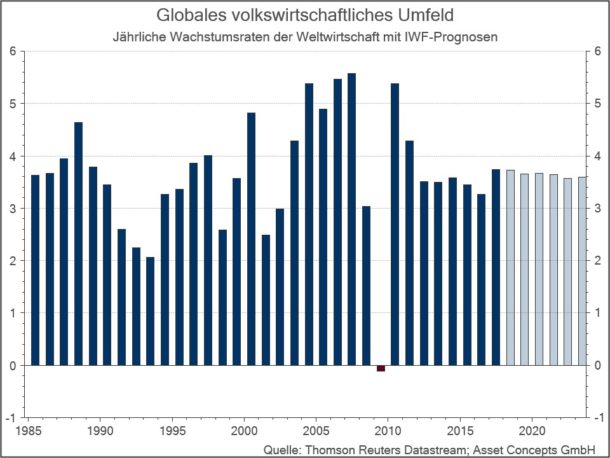

Infolgedessen sind wir unverändert der Ansicht, dass die Voraussetzungen für eine gute Aktienmarktentwicklung weiterhin gegeben und sich durch die Kursrückschläge sogar verbessert haben, zumal das volkswirtschaftliche Umfeld mit Wachstumsraten von rund 3,5% für die Weltwirtschaft weiterhin als günstig bezeichnet werden kann.

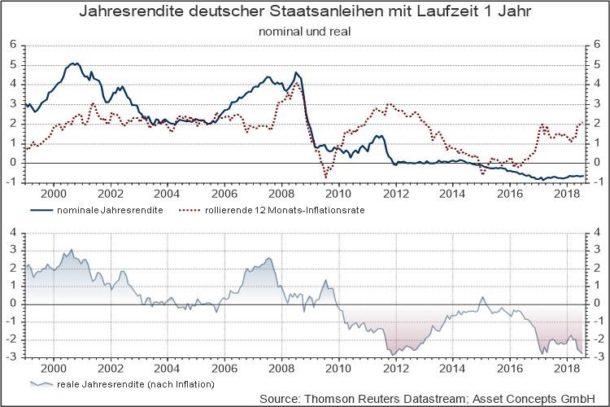

Dazu kommt, dass erstklassige Euro-Anleihen, die im kurzfristigen Laufzeitbereich, nominal wie real, nach wie vor eine negative Rendite abwerfen, weiterhin keine sinnvolle Alternative zu Aktien sind.