KzV – Oktober 2018

Das Diversifikationspotenzial internationaler Anleihen

Auch wenn sich die Lage an den internationalen Aktienmärkten zuletzt wieder beruhigt hat, werden sich viele Anleger noch an die heftigen Kursausschläge im Februar und März dieses Jahres mit Tagesverlusten von mehr als 2% erinnern. Da sich solche Aktienkursschwankungen nicht zuverlässig prognostizieren lassen, stellt sich aus einer Gesamtportfoliobetrachtung die Frage, ob es nicht möglich ist, diese durch Anlagen mit im Idealfall gegenläufiger Kursentwicklung abzuschwächen und damit deren Einfluss auf die Wertentwicklung des Depots zumindest zu begrenzen. Dies lenkt den Blick zwangsläufig auf das risikoarme Teilportfolio in unseren Kundendepots und zu der wichtigen Erkenntnis, dass in diesem Teil keine Anlagen enthalten sein sollten, die die Schwankungen der Aktienmärkte nachvollziehen und damit den negativen (Performance-)Einfluss auf die Wertentwicklung des Depots sogar noch verstärken. Aus diesem Grund setzen wir im risikoarmen Baustein unter anderem auf ein Investment in den „iShares Global Aggregate Bond ETF“, der die Wertentwicklung des globalen Anleihemarktes abbildet.

Der Global Aggregate Bond Index enthält über 22.000 Anleihen mit guter Bonität (Investment Grade), vor allem in Form von Staats- und Unternehmensanleihen, aus insgesamt 71 Ländern mit 24 verschiedenen Währungen. Mit einer Effektivverzinsung von aktuell rund 2% weist er eine höhere Rendite auf als ein Investment in Staatsanleihen der Eurozone mit vergleichbarer Bonität. Insbesondere im Vergleich zum deutschen Anleihenmarkt, an dem nach wie vor nur mit längeren Laufzeiten überhaupt ein positiver Ertrag erzielt werden kann, ist der globale Anleihenmarkt damit aus der Renditeperspektive deutlich attraktiver.

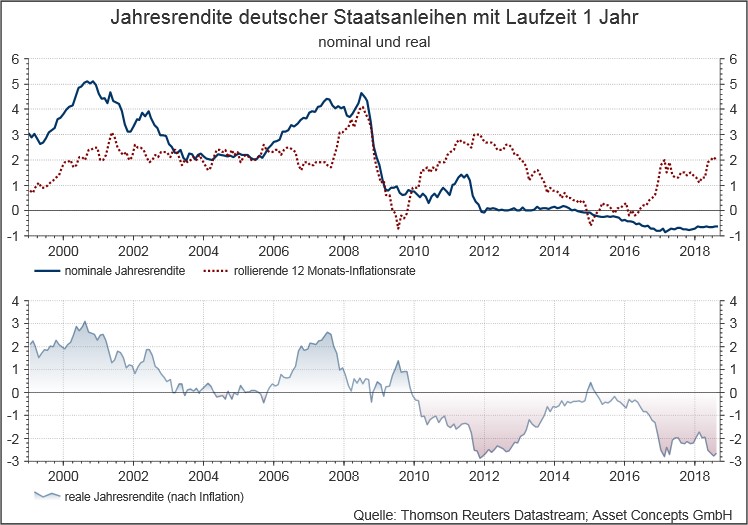

Wie das nachfolgende Schaubild zeigt, werden einjährige Bundesanleihen derzeit mit einer Minusrendite von etwa -0,5 % gehandelt. Unter Einbeziehung der zuletzt wieder Richtung 2 Prozent gestiegenen Inflationsrate ergeben sich aus realer Sicht damit deutlich negative Jahresrenditen und infolgedessen ein sukzessiver Kaufkraftverlust.

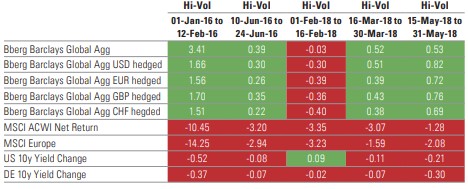

Ein weiteres Argument für den Global Aggregate Bond Index ergibt sich aus dem Umstand, dass der Index insbesondere in Stressphasen an den Aktienmärkten (sog. „higher volatility environments“, HiVol) typischerweise eine ausgeprägte positive und damit gegenläufige und die Kursverluste an den Aktienmärkten dämpfende Performance aufweist. Dies lässt sich bspw. an der folgenden Tabelle (Quelle: State Street Global Advisors, Bloomberg Finance L.P) erläutern:

In der Zeitspanne vom 16. März 2018 bis zum 30. März 2018 beispielsweise, verlor der Weltaktienindex MSCI ACWI 3,07% und der europäische Aktienmarkt, gemessen am MSCI Europe, 1,59%, während der Global Aggregate Bond Index eine positive Performance von plus 0,52 % erwirtschaftete und somit die Auswirkung der Aktienkursverluste in den Anlegerdepots zumindest teilweise kompensieren konnte.

Ihre Asset Concepts