Quartalsbericht (Q1) zu unserer Vermögensverwaltung – KzV April 2022

In dem ersten Quartal des Jahres waren drei Themen maßgeblich für die Entwicklung an den Kapitalmärkten verantwortlich. Zum einen das Einleiten der Zinswende durch die Notenbanken, allen voran der amerikanischen Notenbank FED, die Sorgen um eine nachhaltig hohe Inflation und der Konflikt zwischen Russland und der Ukraine der im denkbar schlimmsten Szenario endete – einem Krieg in Europa durch die Invasion Russlands in die Ukraine.

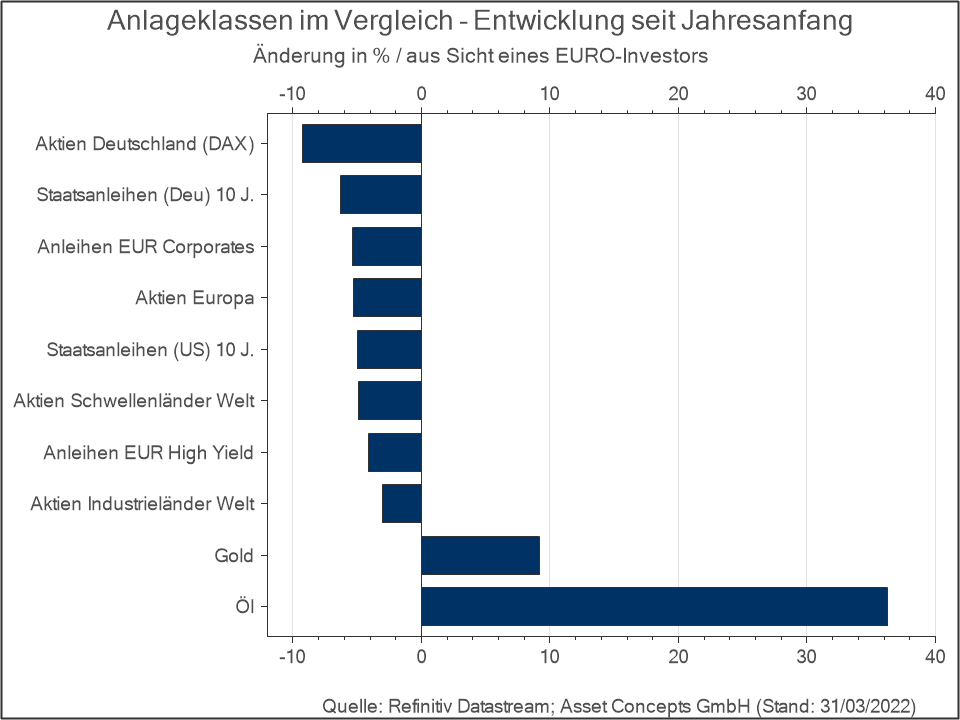

Allesamt wirkten sich negativ auf die Entwicklung der Aktien- und Anleihemärkte aus, und wurden teilweise durch ihren direkten, wechselseitigen Einfluss (u.a. Inflation <> Zinsen oder steigende Energiepreise <> Inflation <> Zinsen) verstärkt. Einzig Rohstoffe verzeichneten im abgelaufenen Quartal einen Wertzuwachs wenngleich aus unterschiedlichen Gründen. Beispielsweise profitierte Gold von seinem Status als Inflationsabsicherung und „Krisenwährung“, während der Ölpreis u.a. aus Angst vor den Folgen des Ukraine-Krieges sowie einem möglichen Embargo für Öl aus Russland zulegte.

Bereits Anfang des Jahres haben wir unsere Anleiheallokation konservativer ausgerichtet, indem wir das Gewicht der ETFs auf globale Anleihen und Emerging Markets Anleihen reduziert haben und dafür in ETFs auf EUR Pfandbriefe, kurzlaufende USD Unternehmensanleihen sowie US-Staatsanleihen mit kurzer Restlaufzeit investiert haben. Durch diese Maßnahmen wurde vor allem das Zinsänderungsrisiko / die Duration im risikoarmen Teilportfolio reduziert und die Kursverluste durch den Zinsanstieg in den USA und Europa abgeschwächt.

Bei der Allokation in risikoreicheren Anlagen, wie Aktien, sind wir unserer Anlagephilosophie treu geblieben und der von uns mehrfach erwähnten Handlungsempfehlung für langfristig orientierte Anleger gefolgt: „Ruhe bewahren und auch in Schwächephasen an den Aktienmärkten investiert bleiben, sofern dies der individuellen Risikobereitschaft bzw. Risikotragfähigkeit gerecht wird.“

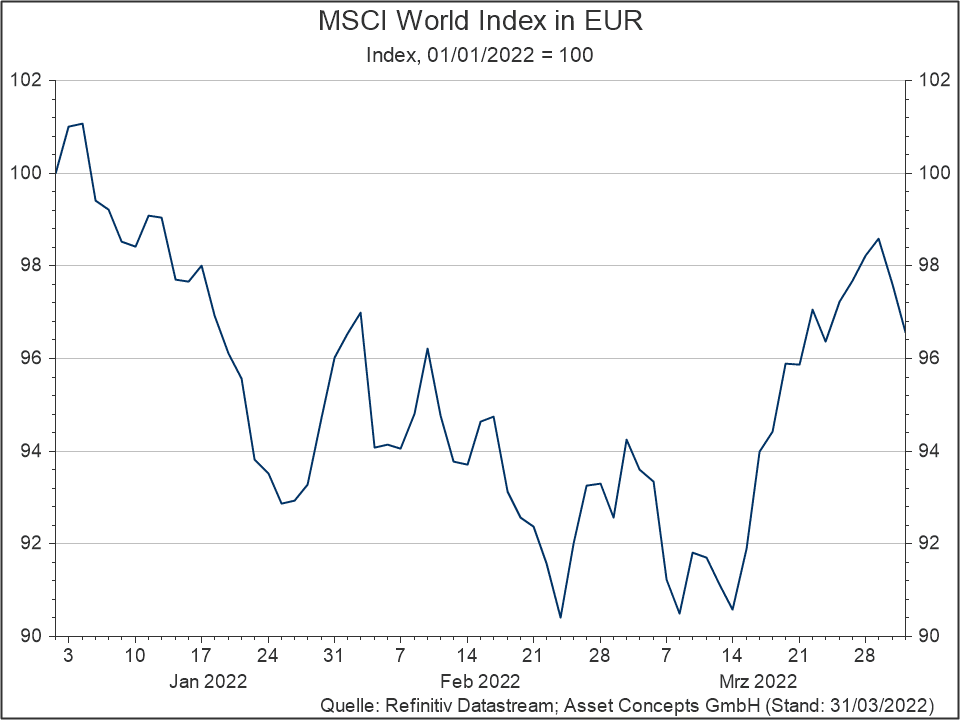

Denn auch wenn dies, emotional betrachtet, überraschend und möglicherweise schwer verständlich ist, so hatten geopolitische Konflikte in der Vergangenheit meist nur kurzfristige Auswirkungen auf die Kapitalmärkte, wie bereits in unserem letzten Kommentar zur Vermögensanlage beschrieben. Dies verdeutlicht auch die nachfolgende Abbildung über die diesjährige Entwicklung des weltweiten Aktienindex MSCI World in EUR.

Und noch ein weiterer wichtiger Punkt unserer Anlagephilosophie kam im abgelaufenen Quartal wieder zum Tragen – die Vorteilhaftigkeit eines breit diversifizierten, global ausgerichteten Portfolios. Dies verdeutlicht auch die Abbildung "Anlageklassen im Vergleich".

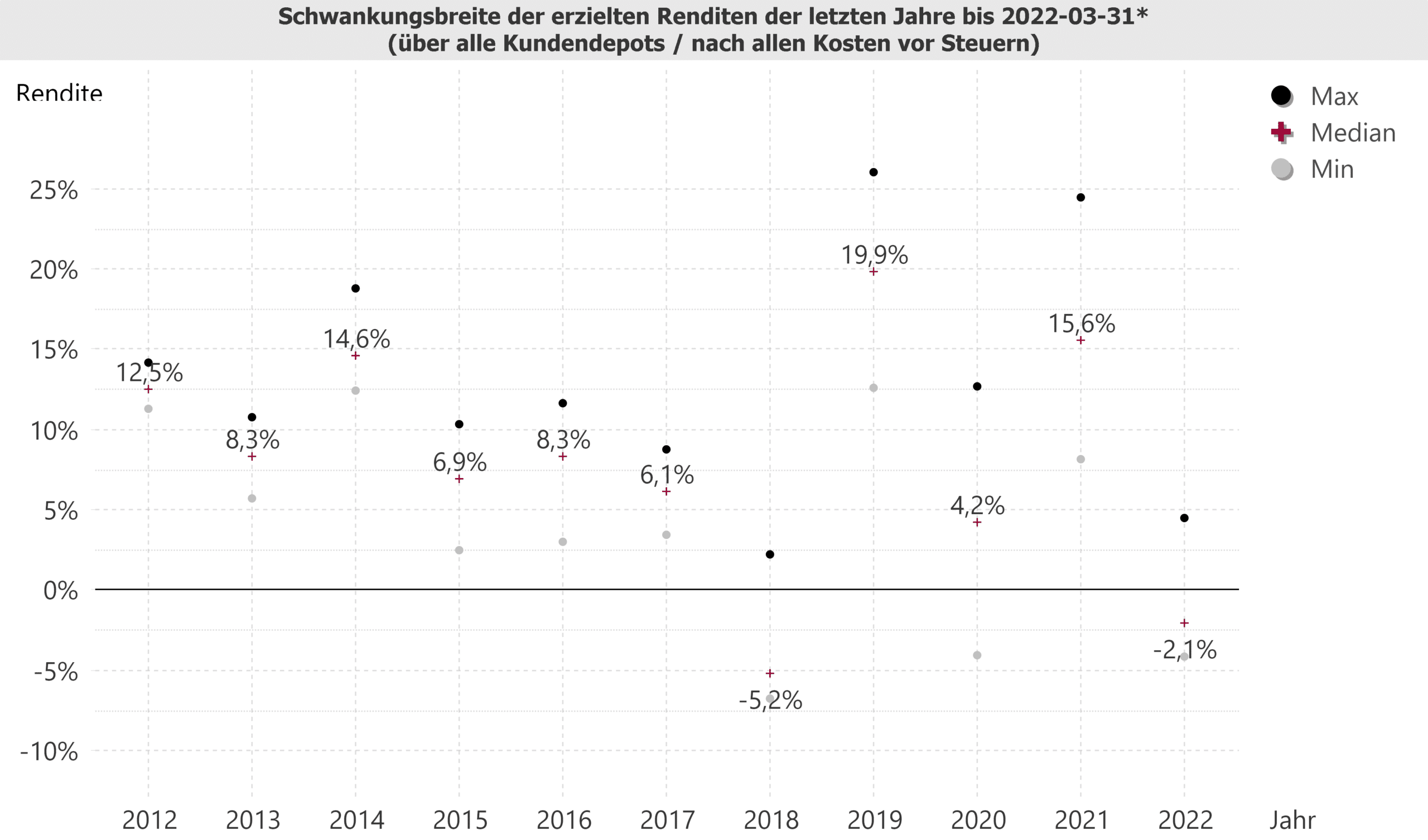

Insgesamt konnten unsere Kundendepots sich der allgemein schwachen Entwicklung an den Aktien- und Anleihemärkten im ersten Quartal 2022 nicht entziehen. Durch die zuvor beschriebenen Maßnahmen und Handlungen konnte der negative Effekt jedoch abgefedert werden, und beläuft über alle Kundendepots im Median* auf - 2,1% unter Berücksichtigung aller Kosten (Depot-, Vermögensverwaltungs-, Fonds- und Transaktionskosten) vor Steuern (s. nachfolgendes Diagramm).

In dem Diagramm findet sich jeweils das Maximum, Minimum sowie der Median* der erzielten Renditen. Die Differenzen zwischen den erzielten Erträgen resultieren vor allem aus den unterschiedlichen Rendite-/Risikoprofilen der Kundendepots. Dieses Diagramm veröffentlichen wir auch auf unserer Webseite (Quelle: https://asset-concepts.de/vermoegensverwaltung/performance/).

* Die obige Darstellung zeigt die Schwankungsbreite der erzielten Einjahres-Renditen der Kundendepots in den Kalenderjahren 2012 bis Februar 2022.

Wichtige Hinweise: Frühere Wertentwicklungen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Steuern sind bei der Berechnung der erzielten Renditen bewusst nicht berücksichtigt, da diese abhängig sind von den persönlichen Verhältnissen des jeweiligen Kunden. Im Falle einer Depotauflösung ist die Wertentwicklung bis zum Vormonatsende berechnet. Es sind nur Depots in die Berechnung einbezogen, welche in dem jeweiligen Jahr von Anfang bis Ende bestanden haben. Kapitalanlagen sind mit Risiken verbunden. Bitte beachten sie hierzu unsere Risikohinweise.

Abschließend noch etwas in eigener Sache. Mittlerweile müssten alle unsere Kunden ihre Jahressteuerbescheinigung 2021 entweder postalisch oder über die Post-Box Ihres Online-Zugangs erhalten haben. Sollte dies nicht der Fall sein oder haben sie hierzu Fragen, sprechen Sie uns gerne an.

* Die erzielte Median-Rendite ist die mittlere Rendite aller Kundendepots. Dies bedeutet, dass 50% unserer Kunden eine höhere und 50% eine geringere Rendite als die Median-Rendite erzielt haben. Die Median-Rendite ist unempfindlich gegenüber Ausreißern und deshalb ein geeigneteres Maß als das arithmetische Mittel der erzielten Renditen.