Von Äpfeln und Birnen -Teil 5: Zur Beurteilung der (mehrdimensionalen) Performance des Vermögensverwalters müssen sowohl die Rendite als auch das Risiko betrachtet werden

Die risikoadjustierte Rendite bzw. die sogenannte Performance setzt die erreichte Rendite/Wertentwicklung einer Kapitalanlage ins Verhältnis zu ihrem Risiko. Der Vergleich von Renditen unterschiedlicher Depots bei der Vermögensanlage ohne Berücksichtigung ihrer jeweiligen Risiken ist zweifelsfrei nicht sachgerecht. Im Gegenteil: Dies wäre wieder ein Beispiel für „Äpfeln mit Birnen“ zu vergleichen.

Letztendlich ist das Risiko der Preis für die Chance und dieser Trade-off muss professionell identifiziert und gemanagt werden. Daher besteht die Aufgabe des Vermögensverwalters zunächst darin, das individuell passende Risikomaß für den einzelnen Anleger in Abhängigkeit seiner finanziellen Ziele und seinem Zeithorizont zu identifizieren sowie die Anlagestrategie auf dieser Basis in Kombination mit dem kundenspezifischen Risikobudget festzulegen.

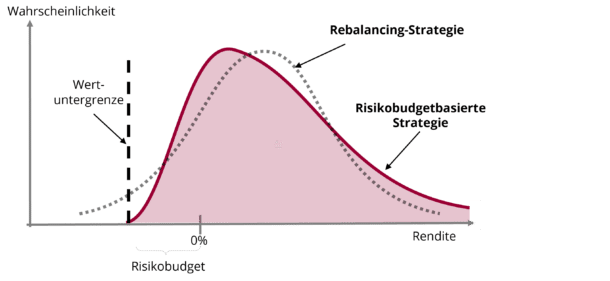

Wir unterscheiden daher bei unseren Anlagestrategien primär zwischen der asymmetrischen Wertsicherungsstrategie und der symmetrischen Rebalancing-Strategie. Diese führen zu unterschiedlichen Erwartungen hinsichtlich möglicher Ergebnisse, die wiederum jeder Anleger unterschiedlich bewertet. Bezüglich der Struktur der zu erwartenden Ergebnisse sollen die folgenden Renditeverteilungen einen Eindruck vermitteln.

Renditeverteilungen

Quelle: eigene Darstellung

Bei der Wertsicherungsstrategie steht primär das Verlustrisiko (maximale negative Rendite) im Fokus: genau so viel Risiko, wie der Anleger sich leisten kann bzw. leisten will! Im Rahmen einer dadurch individuell und ex ante festgelegten Wertuntergrenze wird das begrenzte Risikobudget effizient in risikoreiche Assets/Aktien eingesetzt. Es wird eine asymmetrische Renditeverteilung erzeugt und es folgt unmittelbar, dass ein Portfolio mit einem geringeren Risikobudget bei negativer Marktentwicklung grundsätzlich eine bessere Rendite aufweist. Langfristig ist aber zu erwarten, dass sich bei positiven Trends an den Aktienmärkten jene Strategien mit weniger Risikoaversion durch das höhere Exposure in risikoreichen Anlagen besser entwickeln.

Der „Preis“ dieser Risiko-Restriktion besteht darin, dass die Strategie eine prozyklische Vorgehensweise bei der Verwaltung des Depots erfordert: Verkauf risikoreicher Anlagen bei einem Marktrückgang bzw. Kauf bei positiven Marktentwicklungen. Ohne diese risikoreduzierende, feste „Verlustbegrenzung“ wird bei den Rebalancing-Strategien antizyklisch investiert, d.h. nach (starken) Kursbewegungen wird ein (individuell) ex ante definiertes fixes Verhältnis von risikoreichen und risikoarmen Anlagen wieder hergestellt. Je größer der Anteil der risikobehafteten Assets, desto höher kann zwar ein Verlust aber auch ein möglicher Gewinn sein (symmetrische Renditeverteilung).

Schlussfolgernd ist festzuhalten: Neben dem expliziten Vorteil der Wertuntergrenze für den Portfoliowert hat die Wertsicherungsstrategie grundsätzlich eine höhere Renditeerwartung in ausgeprägten Trendmärkten, während die Rebalancing-Strategie in volatilen Marktphasen und insbesondere hinsichtlich der erwarteten und „wahrscheinlichsten“ Rendite vorteilhaft ist.

Allgemeine (und daher grundsätzlich auch sehr komprimierende) ex-post Performancemaße unterscheiden sich nun vor allem darin, wie sie das Risiko bewerten und messen. Dabei wird analog zu den beiden Investmentstrategien und zu den im vierten Teil unserer Reihe „von Äpfeln und Birnen“ vorgestellten Risikomaßen zwischen symmetrischer und asymmetrischer Betrachtung mit Fokus auf den sogenannten „linken Rand“ der Verteilung unterschieden: also Verlustgefahr in Kombination mit einer Gewinnchance oder lediglich die Betrachtung von möglichen Verlusten.

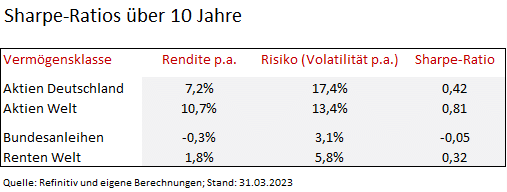

Das geläufigste Maß für das Rendite-Risiko-Profil einer Kapitalanlage ist das Sharpe-Ratio, welche in den 1970er Jahren von dem Nobelpreisträger William F. Sharpe entwickelt wurde. Es berücksichtigt die (Überschuss-) Rendite (zum risikolosen Zins) im Verhältnis zum eingegangenen Risiko, jedoch wird explizit keine Wertuntergrenze berücksichtigt. Das Risiko ist lediglich als eine ex post Standardabweichung der Renditen (Volatilität) definiert.

Je größer das Sharpe-Ratio ist, desto besser ist grundsätzlich das Anlageergebnis. Ist der Wert positiv, so hat die risikoreiche Investition einen Mehrwert geliefert. (Langfristige) Werte von über eins sind exzellent. Zudem ist die Kennzahl umso aussagekräftiger (und damit für einen Vergleich von Anlagestrategien geeignet), je länger der Zeitraum ist, auf deren Grundlage sie berechnet worden ist. Dabei müssen für mögliche Vergleiche auch die gleichen Zeiträume betrachtet werden, denn auch die Marktentwicklung hat einen nicht unerheblichen Einfluss auf den Wert der Kennzahl. Im anderen Fall würde man wieder „Äpfel mit Birnen“ vergleichen. Aktuelle Daten zu den verschiedenen Rendite/Risiko Assetklassen finden sie auch immer auf monatlicher Basis auf unserer Website.

Alternativ zum Sharpe-Ratio existieren Performancemaße, bei denen die Überschussrenditen im Verhältnis zu den Downside-Risikomaßen betrachtet werden: das sogenannte Return to Shortfall-Ratio.

Die wesentlichen Downside-Risikomaße mit (Conditional) Value-at-Risk und Maximum Drawdown (bzw. Wertuntergrenze) hatten wir in Teil 4 unserer Reihe „Risiko“ ausführlich dargestellt. Die Interpretation der Kennzahlen sowie die Schlussfolgerungen erfolgen analog zu denen des Sharpe-Ratio.

Unterschiedliche Anlegerziele hinsichtlich Rendite und Risiko (Art und Umfang) erfordern unterschiedliche Anlagestrategien und diese wiederum unterschiedliche Performancemaße zur Leistungsbeurteilung. In diesem Kontext ist einerseits zwischen den unterschiedlichen Arten von Renditen/Wertentwicklungen (vor/nach Steuern, vor/nach Kosten, zeit-/kapitalgewichtet) als auch andererseits alternativen Risikomaßen (Volatilität; Shortfallrisiken) zu unterscheiden. Eine ausführliche und nachvollziehbare Performance-Auswertung für jeden Investor, auch im Hinblick auf das Separieren der verschiedenen Einflussfaktoren, ist daher für uns ein wesentlicher Bestandteil unseres Leistungsspektrums. Wir hoffen mit unserer Reihe „von Äpfeln und Birnen“ noch etwas mehr Transparenz und Authentizität in diesen komplexen Sachverhalt gebracht und Ihnen eine Anleitung an die Hand gegeben zu haben, uns gegebenenfalls hinsichtlich der Wertentwicklung Ihres Portfolios auch adäquat mit anderen Vermögensverwaltern zu vergleichen.