Halbjahresbericht zu unserer Vermögensverwaltung – KzV Juli 2023

Im bisherigen Jahresverlauf zeigten sich die internationalen Kapitalmärkte erstaunlich robust, ging es in den ersten sechs Monaten des Jahres doch zeitweise turbulent zu.

Zunächst sorgten die Fortführung des Zinserhöhungszyklus der Notenbanken sowie eine zwar rückläufige, aber immer noch zu hohe Inflation für ordentlich Gegenwind. Insbesondere die Kerninflation erweist sich als hartnäckiger und höher als erwartet. Gepaart mit sinkenden Wachstumserwartungen und Rezessionssorgen drückte dies temporär immer wieder auf die Anlegerstimmung. Im weiteren Verlauf belastete der Kollaps mehrerer Banken die Märkte (u.a. Silicon Valley Bank (SVB), Credit Suisse (CS)). Insbesondere Finanzinstitute in den USA mit einem fragilem Geschäftsmodell traf der starke Zinsanstieg der letzten Monate in Verbindung mit einer konjunkturellen Abkühlung hart. Trotz deutlicher Unterschiede fühlten sich viele Anleger an die Bankenkrise 2008 erinnert, was wiederum Sorgen um die Finanzmarktstabilität schürte und temporär zu deutlichen Verwerfungen an den Kapitalmärkten führte. Nachdem Regierungen, Notenbanken und Regulierungsbehörden demonstriert hatten, solche Krisen mit allen verfügbaren Mitteln zu bekämpfen und zudem Übernahmen (z.B. SVB durch First Citizens oder CS durch UBS) solche Maßnahmen unterstützten, sorgte der Streit um die US-Schuldenobergrenze („Debt Ceiling“) für die nächste Verunsicherung. Letztendlich wurde auch diese Hürde gemeistert, zumindest für die nächsten zwei Jahre, was zu einer deutlichen Beruhigung an den Kapitalmärkten führte.

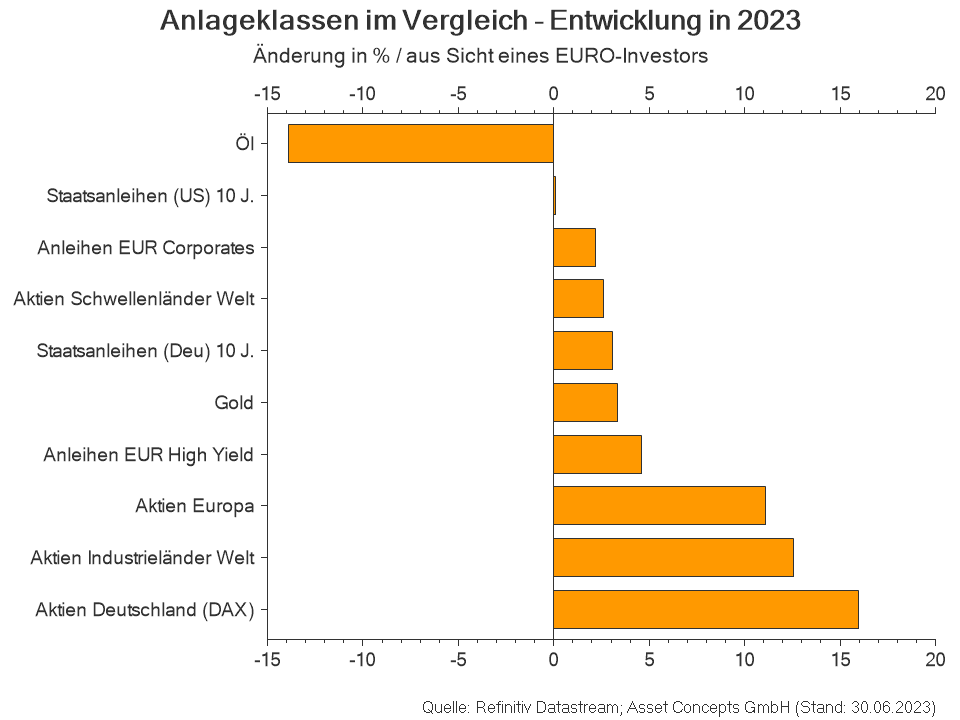

Im Zuge dieser Entwicklungen schwankten sowohl Aktien als auch Anleihen zeitweise zwar deutlich, konnten aber dennoch im ersten Halbjahr 2023 einen ansehnlichen Wertzuwachs verzeichnen, wie die folgende Abbildung zeigt.

Am Anfang des Jahres haben wir einen Teil der vorhandenen Liquidität in unseren Vermögensverwaltungsdepots dazu genutzt, in ETFs auf kurzlaufende EUR-Staatsanleihen (0 – 1 Jahre) zu investieren. Nach den Zinserhöhungen der Europäischen Zentralbank (EZB) in den letzten Monaten weisen diese mittlerweile wieder ein attraktiveres Rendite-/Risikoprofil im Vergleich zum Anlagekonto auf. Aufgrund der kurzen Restlaufzeit der Anleihen haben diese ETFs eine geringe Duration (Zinssensitivität) und profitieren von möglichen weiteren Zinserhöhungen der EZB.

Im Laufe des zweiten Quartals haben wir unsere Anleiheallokation nochmals etwas konservativer ausgerichtet, indem wir das Gewicht des ETFs auf globale Anleihen in lokaler Währung reduziert und dafür in ETFs auf EUR-Anleihen globaler Emittenten investiert haben. Hintergrund dieses Tausches war die Überlegung, dass sich das Zinsniveau in Europa dem in den USA deutlich angenähert hat, wodurch aus unserer Sicht EUR-Anleihen für Euro-Anleger wieder attraktiver geworden sind. Durch diese Maßnahmen wurde auch das Währungsrisiko im risikoarmen Teilportfolio weiter reduziert.

Bei der Allokation in risikoreicheren Anlagen, wie Aktien, sind wir unserer Anlagephilosophie treu geblieben und der von uns mehrfach erwähnten Handlungsempfehlung für langfristig orientierte Anleger gefolgt: „Breit diversifiziert und global ausgerichtet investieren, Ruhe bewahren und auch in zwischenzeitlichen Schwächephasen an den Aktienmärkten investiert bleiben, sofern dies der individuellen Risikobereitschaft bzw. Risikotragfähigkeit gerecht wird.“ Denn langfristig werden Anleger am Aktienmarkt für das „Ertragen“ der teilweise beträchtlichen Kursschwankungen mit einer attraktiven Mehrrendite gegenüber einer risikoärmeren Anlage belohnt.

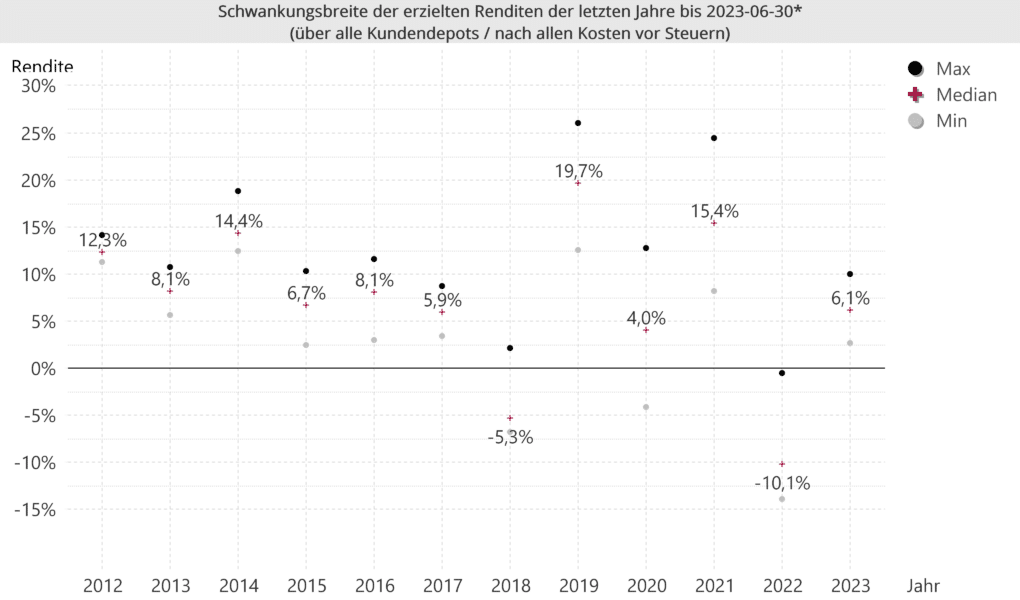

Insgesamt konnten unsere Kundendepots von der positiven Entwicklung an den Aktien- und Anleihemärkten im ersten Halbjahr 2023 deutlich profitieren Durch die zuvor beschriebenen Maßnahmen und Handlungen konnte zudem das Risiko in den Kundendepots reduziert werden. So beläuft sich die im ersten Halbjahr 2023 erzielte Rendite über alle Kundendepots im Median1 auf + 6.1% nach allen Kosten (Depot-, Vermögensverwaltungs-, Fonds- und Transaktionskosten) und vor Steuern (s. nachfolgendes Diagramm).

In dem Diagramm findet sich jeweils das Maximum, Minimum sowie der Median der erzielten Renditen. Die Differenzen zwischen den erzielten Erträgen resultieren insbesondere aus dem unterschiedlichen Risikogehalt der Kundendepots. Dieser spiegelt sich in vor allem in einer unterschiedlich hohen Aktienquote wider, die durch die kundenindividuelle Wertuntergrenze definiert wird bzw. bei der Rebalancing Strategie kundenindividuell vereinbart wurde. Dieses Diagramm veröffentlichen wir auch auf unserer Webseite (Quelle: https://asset-concepts.de/vermoegensverwaltung/performance/).

Wichtige Hinweise: Frühere Wertentwicklungen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Steuern sind bei der Berechnung der erzielten Renditen bewusst nicht berücksichtigt, da diese abhängig sind von den persönlichen Verhältnissen des jeweiligen Kunden. Im Falle einer Depotauflösung ist die Wertentwicklung bis zum Vormonatsende berechnet. Es sind nur Depots in die Berechnung einbezogen, welche in dem jeweiligen Jahr von Anfang bis Ende bestanden haben. Kapitalanlagen sind mit Risiken verbunden. Bitte beachten sie hierzu unsere Risikohinweise.

1 Die erzielte Median-Rendite ist die mittlere Rendite aller Kundendepots. Dies bedeutet, dass 50% unserer Kunden eine höhere und 50% eine geringere Rendite als die Median-Rendite erzielt haben. Die Median-Rendite ist unempfindlich gegenüber Ausreißern und deshalb ein geeigneteres Maß als das arithmetische Mittel der erzielten Renditen.

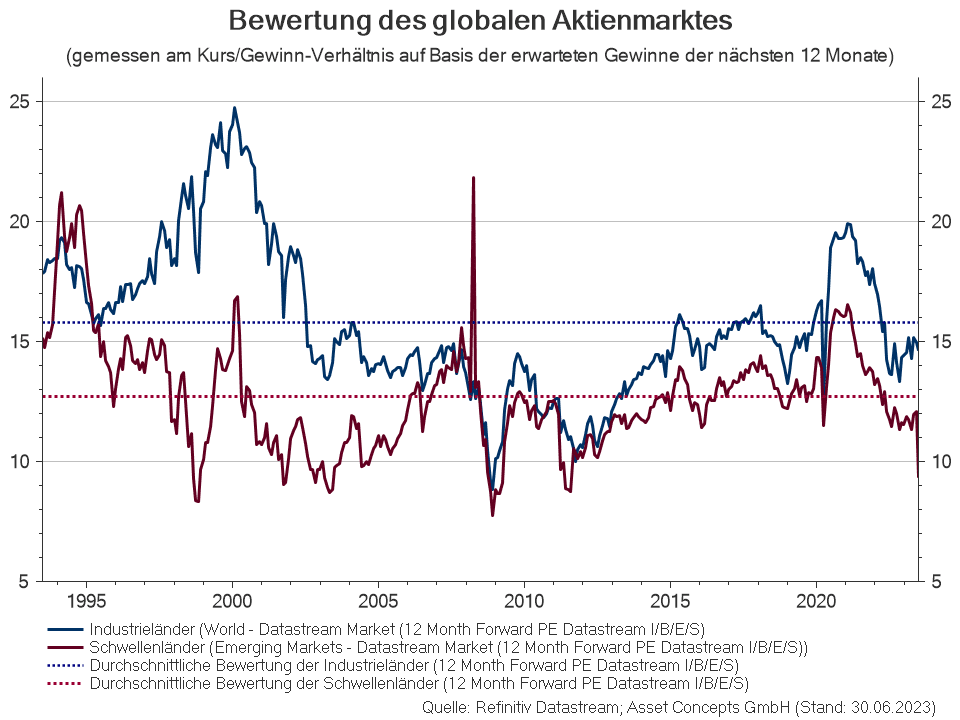

Auch in der zweiten Jahreshälfte werden die Kapitalmärkte weiterhin von den Themen Inflation und Geldpolitik, Finanzmarktstabilität und Konjunkturentwicklung sowie Geopolitik geprägt sein. Vor diesem Hintergrund ist weiter mit einer hohen Volatilität an den Aktien- und Anleihenmärkten zu rechnen. Ungeachtet dessen weisen die globalen Aktienmärkte - trotz der Erholung im ersten Halbjahr 2023 – weiterhin attraktive Bewertungen auf, wie die nachfolgende Abbildung verdeutlicht.

Gepaart mit einem sich sukzessiv aufhellenden Wachstums- und Inflationsumfeld bleiben risikobehaftete Anlagen attraktiv und sind für langfristig orientierte Investoren weiterhin die erste Wahl.

Zum Schluss noch ein Hinweis in eigener Sache. Auch in diesem Jahr wurden wir Im Rahmen des Vermögensverwalter-Tests der Zeitschrift Capital in Zusammenarbeit mit dem Münchner Institut für Vermögensaufbau (IVA) ausgezeichnet. Wie in den Jahren zuvor sind wir auch in diesem Jahr wieder in den jeweiligen Depotklassen „ausgewogene Anlagestrategie“ und „chancenorientierte Anlagestrategie“ als Top-Vermögensverwalter mit der Höchstnote prämiert worden sind.

Unsere Auszeichnung aus den Jahren 2019, 2020, 2021 und 2022 konnten wir damit auch für das Jahr 2023 eindrucksvoll bestätigen.

Nähere Informationen finden Sie der Pressemittelung und in der aktuellen Ausgabe 07/2023 der Zeitschrift Capital. Für Rückfragen und weitere Informationen stehen wir Ihnen gerne zur Verfügung.