Halbjahresbericht 2022 zu unserer Vermögensverwaltung

Der bisherige Jahresverlauf an den internationalen Kapitalmärkten war an Herausforderungen kaum zu übertreffen. Zunächst sorgten die eingeläutete Zinswende sowie eine hohe Inflation schon für ordentlich Gegenwind. Der weitere Verlauf war mit dem Angriffskrieg Russlands auf die Ukraine von einem externen Schock geprägt, und führte zu einem Paradigmenwechsel. Sprunghaft steigende Energie- und Nahrungsmittelpreise führten zu einer Inflationsbeschleunigung und einem Inflationsniveau, welches zu Jahresbeginn noch unvorstellbar war. Durch die überschießende Inflation kamen die Notenbanken zunehmend unter Druck und mussten, stärker und schneller als zu Jahresbeginn erwartet, auf die geldpolitische Bremse „treten“. Dass etwa die US-Notenbank FED die Zinsen um 75 Basispunkte anheben würde, wäre Anfang des Jahres noch undenkbar gewesen. Die höheren Leitzinsen sowie der Liquiditätsentzug („Ende von QE“) belasteten Aktien und Anleihen gleichermaßen.

Hinzu kommt, dass solche externen Faktoren - wie der Ukraine-Krieg - fundamentale Unternehmensdaten, die langfristig den Anlageerfolg in Aktien bestimmen, temporär außer Kraft setzen können. Auch Aktien von Unternehmen mit relativ guten Fundamentaldaten können sich dann dem allgemeinen Abwärtstrend nicht entziehen. Die chinesische Zero-Covid-Politik, die Lieferkettenprobleme sowie die hohe Volatilität durch Befürchtungen einer anhaltend hohen Inflation und einer weiteren Eskalation des Ukrainekrieges in Richtung Nato-Staaten drückten zusätzlich auf die Stimmung der Anleger.

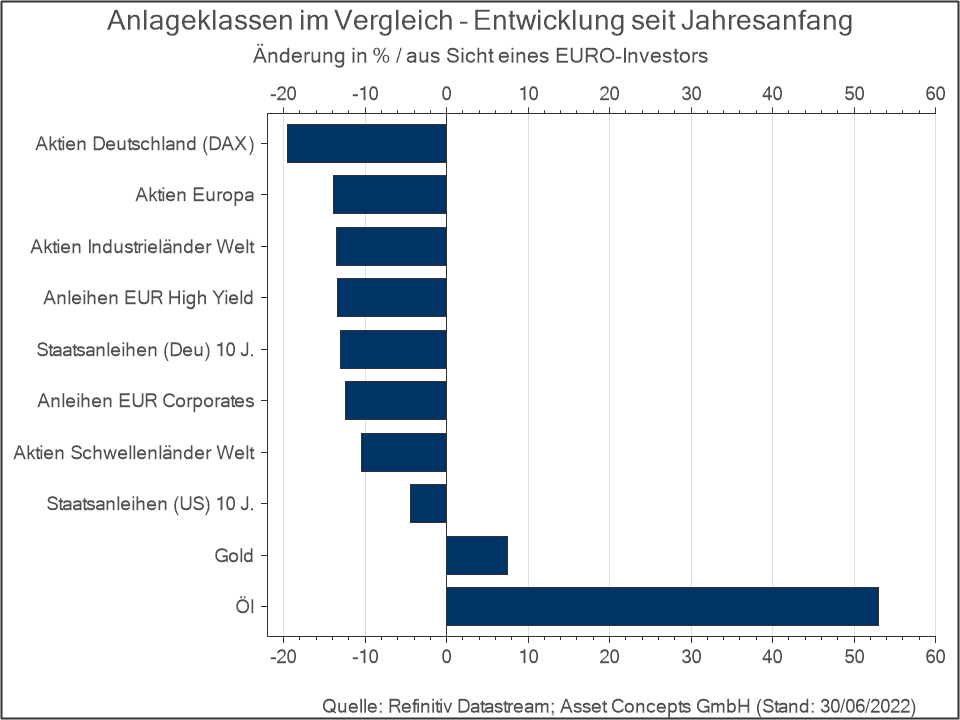

Im Zuge dieser Entwicklungen verloren sowohl Aktien als auch Anleihen deutlich an Wert. Einzig Rohstoffe verzeichneten im ersten Halbjahr 2022 einen Wertzuwachs wenngleich aus unterschiedlichen Gründen. Gold profitierte zum Beispiel von seinem Status als Inflationsabsicherung und „Krisenwährung“, während der Ölpreis u.a. aus Sorge vor Engpässen als Folge des Ukraine-Krieges zulegte.

Bereits Anfang des Jahres haben wir unsere Anleiheallokation konservativer ausgerichtet, indem wir das Gewicht der ETFs auf globale Anleihen und Emerging Markets Anleihen reduziert haben und dafür in ETFs auf EUR Pfandbriefe, kurzlaufende USD Unternehmensanleihen sowie US-Staatsanleihen mit kurzer Restlaufzeit investiert haben. Durch diese Maßnahmen wurde vor allem das Zinsänderungsrisiko / die Duration im risikoarmen Teilportfolio reduziert und die Kursverluste durch den Zinsanstieg in den USA und Europa abgeschwächt. Zudem wurde dadurch der USD-Anteil im risikoarmen Teilportfolio erhöht. Dies hatte im ersten Halbjahr 2022 einen positiven Effekt auf die Wertentwicklung, da der USD im Vergleich zum EUR um knapp 9% zulegen konnte. Auch für unser global ausgerichtetes Aktienportfolio mit einem entsprechend hohen USD-Anteil leistete dieser Währungseffekt einen positiven Performancebeitrag, und schwächte die Kursverluste an den Aktienmärkten ab.

Bei der Allokation in risikoreicheren Anlagen, wie Aktien, sind wir unserer Anlagephilosophie treu geblieben und der von uns mehrfach erwähnten Handlungsempfehlung für langfristig orientierte Anleger gefolgt: „Ruhe bewahren und auch in Schwächephasen an den Aktienmärkten investiert bleiben, sofern dies der individuellen Risikobereitschaft bzw. Risikotragfähigkeit gerecht wird.“

Denn wie in unserem letzten Kommentar zur Vermögensanlage ausführlich dargestellt, sind zwischenzeitliche Rückschläge am Aktienmarkt mit Kursverlusten im zweistelligen Prozentbereich sind nicht ungewöhnlich, sondern die Regel. Selbst in Kalenderjahren mit einer positiven Aktienmarktrendite gab es unterjährig sehr häufig Rückschläge im zweistelligen Prozentbereich. Langfristig werden Anleger am Aktienmarkt für das „Ertragen“ der beträchtlichen Kursschwankungen mit einer attraktiven Mehrrendite gegenüber einer risikoärmeren Anlage belohnt.

Und noch ein weiterer wichtiger Punkt unserer Anlagephilosophie kam im abgelaufenen Quartal wieder zum Tragen – die Vorteilhaftigkeit eines breit diversifizierten, global ausgerichteten Portfolios. Dies verdeutlicht auch die Abbildung auf Seite 1. Denn sowohl Aktien Industrieländer Welt als auch Aktien Schwellenländer Welt entwickelten sich mit – 13,5% bzw. – 10,4 % im Vergleich zum Deutschen Aktienindex DAX mit fast – 20% relativ besser.

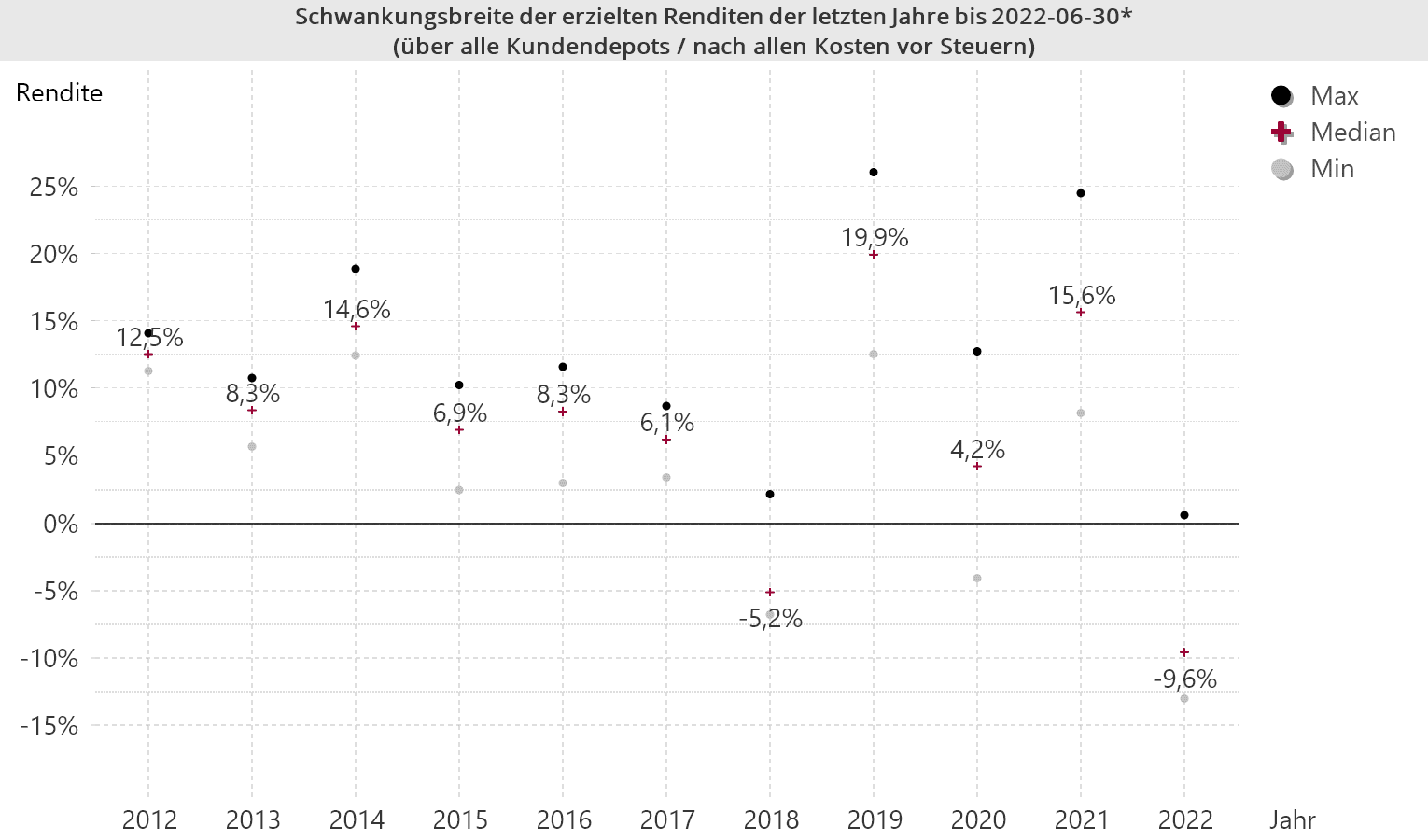

Insgesamt konnten sich unsere Kundendepots der schwachen Entwicklung an den Aktien- und Anleihemärkten im ersten Halbjahr 2022 nicht entziehen. Durch die zuvor beschriebenen Maßnahmen und Handlungen konnte der negative Effekt jedoch abgefedert werden. So beläuft sich die im ersten Halbjahr 2022 erzielte Rendite über alle Kundendepots im Median1 auf - 9.6% unter Berücksichtigung aller Kosten (Depot-, Vermögensverwaltungs-, Fonds- und Transaktionskosten) vor Steuern (s. nachfolgendes Diagramm).

In dem Diagramm findet sich jeweils das Maximum, Minimum sowie der Median der erzielten Renditen. Die Differenzen zwischen den erzielten Erträgen resultieren insbesondere aus dem unterschiedlichen Risikogehalt der Kundendepots. Dieser spiegelt sich in vor allem in einer unterschiedlich hohen Aktienquote wider, die durch die kundenindividuelle Wertuntergrenze definiert wird bzw. bei der Rebalancing Strategie kundenindividuell vereinbart wurde. Dieses Diagramm veröffentlichen wir auch auf unserer Webseite).

* Die obige Darstellung zeigt die Schwankungsbreite der erzielten Einjahres-Renditen der Kundendepots in den Kalenderjahren 2012 bis Juni 2022.

Wichtige Hinweise: Frühere Wertentwicklungen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Steuern sind bei der Berechnung der erzielten Renditen bewusst nicht berücksichtigt, da diese abhängig sind von den persönlichen Verhältnissen des jeweiligen Kunden. Im Falle einer Depotauflösung ist die Wertentwicklung bis zum Vormonatsende berechnet. Es sind nur Depots in die Berechnung einbezogen, welche in dem jeweiligen Jahr von Anfang bis Ende bestanden haben. Kapitalanlagen sind mit Risiken verbunden. Bitte beachten sie hierzu unsere Risikohinweise.

Auch im zweiten Halbjahr des Jahres 2022 werden die Kapitalmärkte insbesondere von den Themen Inflation und Geldpolitik geprägt sein. Denn viele Notenbanken stehen erst am Anfang ihrer Zinsanhebungszyklen. Insofern ist zunächst weiter mit einer hohen Volatilität an den Aktien- und Anleihenmärkten zu rechnen. Ein weiterer Grund dafür ist auch die zu erwartende Abschwächung der Weltwirtschaft, welche zu einer Eintrübung der Ertragslage der Unternehmen führen könnte.

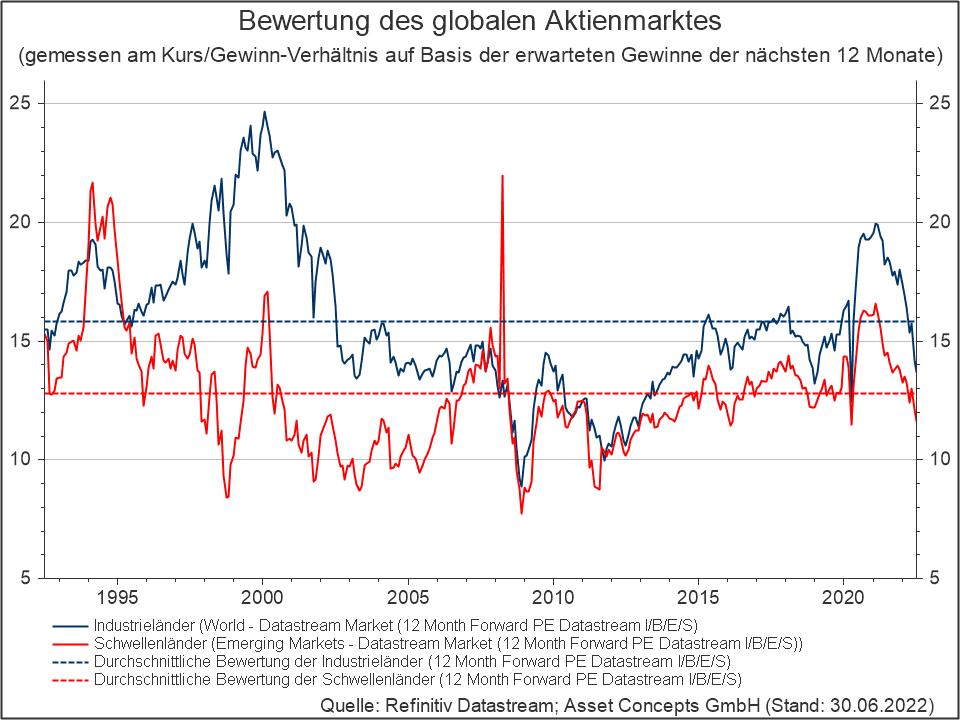

Auf der anderen Seite weisen die globalen Aktienmärkte attraktive Bewertungen auf, wie die nachfolgende Abbildung verdeutlicht.

Gepaart mit einem sukzessive nachlassendem Inflationsdruck und einem umsichtigen Handeln der Notenbanken könnte dies zunächst zu einer Stabilisierung und in weiterer Folge zu einer Erholung der Märkte führen.

1 Die erzielte Median-Rendite ist die mittlere Rendite aller Kundendepots. Dies bedeutet, dass 50% unserer Kunden eine höhere und 50% eine geringere Rendite als die Median-Rendite erzielt haben. Die Median-Rendite ist unempfindlich gegenüber Ausreißern und deshalb ein geeigneteres Maß als das arithmetische Mittel der erzielten Renditen.