Inflationssorgen und niedrige Zinsen – KzV März 2021

Inflationssorgen und niedrige Zinsen – herausfordernde Zeit für den realen Vermögenserhalt

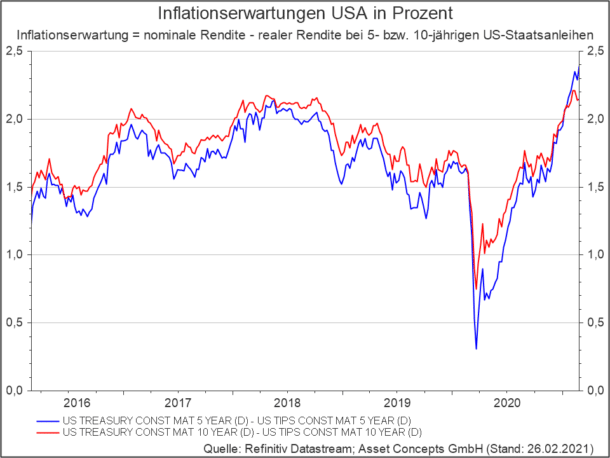

Im abgelaufenen Börsenmonat beschäftigten verstärkt Inflationssorgen die Anleger, welche auf die erwartete wirtschaftlichen Erholung nach Beendigung der Pandemie, bedingt durch Nachholeffekte, sowie die Konjunkturpakete der einzelnen Regierungen zurückzuführen sind. Entsprechend sind insbesondere in den USA die Inflationserwartungen zuletzt auf über 2% p.a. angestiegen, wie die nachfolgende Abbildung verdeutlicht.

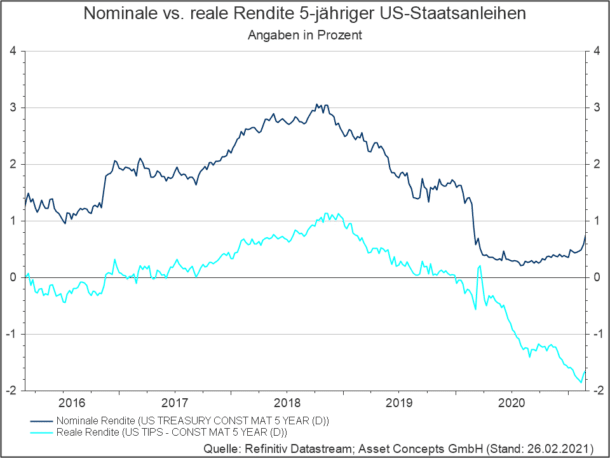

Da sich die Nominalzinsen in den USA überraschenderweise von dieser jüngsten Entwicklung ab-koppelten und seit rund einem Jahr auf ihrem (geringfügig positiven) Niveau verharren, sind die Realzinsen nochmals gefallen. Wie das nachfolgende Schaubild zeigt, beträgt die reale Rendite fünfjähriger US-Anleihen nun -2% p.a., was bedeutet, dass ein US-amerikanischer Anleger mit einer sicheren Anlage innerhalb von 5 Jahren rund 10% seiner Kaufkraft verliert.

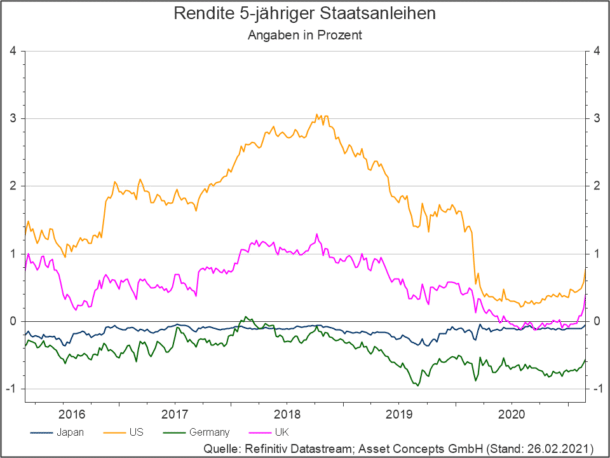

Auch im Euro-Raum wird ein Anstieg der Inflation erwartet. Im Gegensatz zu den USA zogen hier die Nominalzinsen allerdings an, wenn auch nicht im gleichen Ausmaß wie die Inflationserwartungen. Da sich die Nominalzinsen im Euro-Raum anders als in den USA allerdings noch immer deutlich im negativen Bereich befinden, beträgt auch hier die reale Rendite fünfjähriger Anleihen nahe-zu -2% p.a.

Somit wird der eigentliche Zweck der Vermögensanlage, nämlich der Vermögenserhalt oder die Vermögensmehrung, mit verzinslichen Anlagen immer herausfordernder, insbesondere im kurzen und mittleren Laufzeitbereich. Denn auf Tages- oder Festgeldgeldkonten gibt es keine bzw. kaum noch Zinsen und die ersten Banken erheben Strafzinsen bzw. Verwahrentgelte ab einem Guthaben von 100.000 EUR bzw. teilweise auch schon ab 50.000 EUR auf Giro-, Tagesgeld- oder Verrechnungskonten.

Dennoch legen laut dem letzten Bericht der Bundesbank die Deutschen rund 40% ihres liquiden Vermögens auf Spar- und Festgeldkonten an. Aktienanlagen, direkt oder über Investmentfonds, spielen trotz ihrer nachweislich höheren Langfristrendite mit einem Anteil von ca. 10% bis 20% dagegen nur eine geringe Rolle.

Ein Grund dafür könnte sein, dass die Deutschen als überwiegend sicherheitsorientierte Anleger gelten, die Risiken, d.h. Verlustgefahren, möglichst vermeiden wollen. Dem ersten Anschein nach ist diese Argumentation auch plausibel. Im Gegensatz zu Aktienkursen schwankt der Betrag auf dem Tages- oder Festgeldkonto nicht. Bei näherer Betrachtung wird allerdings deutlich, dass eine Spareinlage durchaus zwei wesentliche Risiken beinhaltet, die die einer Aktienanlage übersteigen, in der Anlagepraxis aber häufig übersehen werden.

Das erste Risiko besteht in der möglichen Insolvenz der Bank, bei der das Tages- oder Festgeld angelegt wird. Bei einem Festgeld handelt es sich um einen unbesicherten Kredit, den der Anleger der Bank gewährt, und den die Bank im Insolvenzfall nur teilweise oder im schlimmsten Fall überhaupt nicht zurückzahlt. Bis zu einem Betrag von 100.000 EUR pro Person greift in solchen Fällen zwar die gesetzliche Einlagensicherung und darüber hinaus das (freiwillige) Einlagensicherungssystem der Banken. Dennoch verbleibt ein Restrisiko, dessen Eintrittswahrscheinlichkeit zwar gering ist, aber mit einem erheblichen Verlustausmaß verbunden sein kann.

Das zweite Risiko rührt daher, dass der eigentliche Zweck der Vermögensanlage, nämlich der Vermögenserhalt oder die Vermögensmehrung mit der Tages- oder Festgeldanlage verfehlt wird.

Denn bei einer Festgeldanlage steht bereits im Voraus fest, mit welcher Rendite der Anleger am Ende rechnen kann, sofern die Bank über den gesamten Anlagezeitraum solvent bleibt. Beim aktuellen Zinsniveau erleiden Anleger einen „sicheren“ realen Vermögens- bzw. Kaufkraftverlust, da die Verzinsung deutlich unterhalb des Inflationsziels der europäischen Zentralbank (EZB) von 2% liegt.

Ohne risikoreichere Anlagen, wie Aktien oder Immobilien, lässt sich in einer quasi Nullzinsphase kein Vermögen real, d.h. nach Inflation, erhalten oder gar vermehren. Zwar ist diese Erkenntnis den meisten Anlegern bewusst, ihr Anlageverhalten haben sie zumindest in Bezug auf Aktien den-noch kaum verändert.

Vor diesem Hintergrund sollten Anleger zum einen die Guthaben auf Giro-, Tages- oder Festgeldkonten hinsichtlich der Freibeträge zu überprüfen, und zum anderen darüber nachdenken das Kapital, welches die notwendige Liquiditätsreserve übersteigt, in höherrentierliche Anlagen zu investieren und somit die Chancen auf einen realen Vermögenserhalt zu erhöhen.