KzV Januar 2021 – Rückblick auf ein turbulentes Börsenjahr und Ausblick

Das Börsenjahr 2020 mit seiner volatilen Berg- und Talfahrt im Bann der Corona-Pandemie wird wohl noch lange in Erinnerung bleiben. Auf einen verheißungsvollen Start mit Höchstständen bei vielen Aktienindizes im Februar folgte im März mit dem „Corona-Crash“ einer der schärfsten Markteinbrüche in der Börsengeschichte. Die Kurse fielen um mehr als dreißig Prozent innerhalb weniger Wochen, erholten sich anschließend in einer rasanten Rallye wieder und einige Aktienmärkte beendeten das Jahr sogar auf neuen Höchstständen. Nebenbei mussten sich Anleger in Deutschland noch mit der Wirecard-Pleite, einem der größten Bilanz-Skandale der neueren Finanzgeschichte, auseinandersetzen. Insgesamt war 2020 ein „Börsenjahr der Extreme“, das eindrucksvoll bewiesen hat, dass eine breite Streuung und ein langfristiger Anlagehorizont bei der Vermögensanlage essenziell sind. Denn wie die nachfolgende Tabelle verdeutlicht, entwickelten sich die verschiedenen Anlageklassen sehr unterschiedlich und sorgten für viele Überraschungen. Wer hätte beispielsweise zu Jahresanfang damit gerechnet, trotz negativer Rendite mit deutschen Staatsanleihen mehr zu verdienen als mit europäischen Aktien?

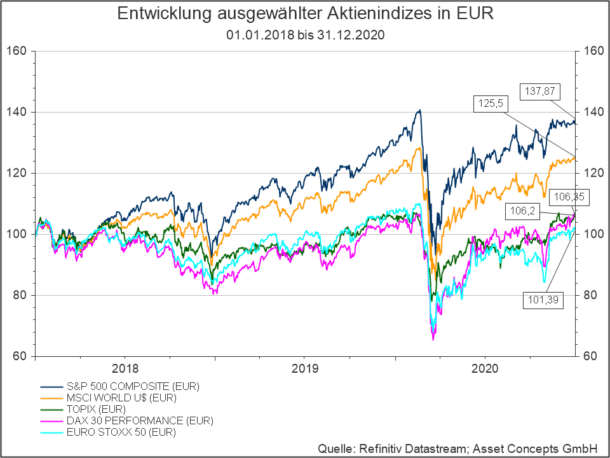

Insgesamt konnten unsere Kundenportfolios von der positiven Wertentwicklung der globalen Aktienmärkte der Industrie- und Schwellenländer im abgelaufenen Börsenjahr profitieren und weisen abhängig von der gewählten Wertuntergrenze und vom Investitionszeitpunkt eine in Anbetracht der Turbulenzen erfreuliche Wertentwicklung auf. Unser globaler, breit diversifizierter Investmentansatz hat hierzu maßgeblich beigetragen. Denn, wie die nachfolgende Grafik zeigt, konnten beispielsweise der amerikanische Aktienmarkt, gemessen am S&P 500 und der weltweite Aktienindex MSCI World in den letzten drei Jahren gut 36% bzw. knapp 25% zulegen, während der Deutsche Aktienindex Dax30 lediglich knapp 6% an Wert hinzugewann und europäische Aktien gemessen am Euro Stoxx 50 sogar nahezu unverändert notieren.

Die „Corona-Pandemie“ wird das Geschehen an den internationalen Kapitalmärkten auch in den nächsten Monaten noch maßgeblich beeinflussen und zumindest temporär für eine erhöhte Volatilität sorgen. Dennoch scheint derzeit, insbesondere bedingt durch die zunehmende Verfügbarkeit von Corona-Impfstoffen, die Euphorie an den Kapitalmärkten etwas die Überhand zu gewinnen, wie zuletzt zahlreiche Umfragen und eine vermehrt positive Berichterstattung über Aktienanlagen in den Medien zeigen. Sowohl Euphorie als auch Angst sind bei der Geldanlage schlechte Ratgeber und führen oftmals dazu, dass zu viel oder zu wenig in rendite- und risikoreiche Anlageklassen (wie z.B. Aktien) investiert wird. Ohne ein regelgebundenes Risiko- und Anlagemanagement, wie wir es in unseren Kundenportfolios verfolgen, hat dies mittel- bis langfristig zur Folge, dass der gewünschte Anlageerfolg ausbleibt. Zudem sorgt eine zu positive Stimmung an den Kapitalmärkten dafür, dass die Risikoprämie, also die Prämie, die der Anleger für die Übernahme der Schwankungsrisiken von rendite- und risikoreichen Anlageklassen mittel- bis langfristig als „Belohnung“ erwarten darf, sinkt.

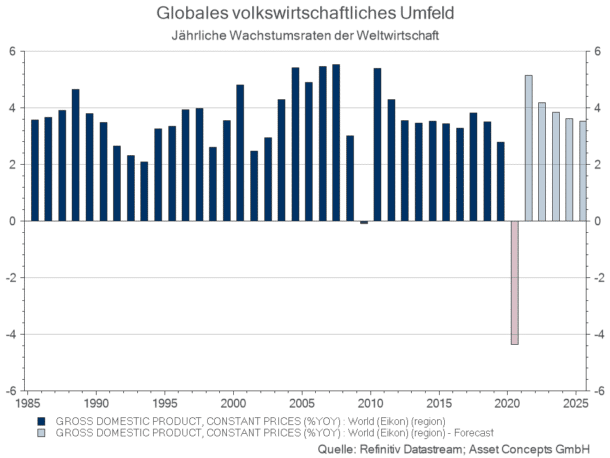

Wie stark und wie lange die wirtschaftlichen, politischen und sozialen Auswirkungen der Pandemie sein werden, hängt von vielen verschiedenen Faktoren ab (wie z.B. der weltweiten Verfügbarkeit von Impfstoffen, dem weiteren Verlauf der Infektionszahlen und den damit verbundenen Maßnahmen („Lockdown“ oder „Lockerungen“), die sich nur schwer abschätzen lassen. Dennoch gibt es mittlerweile auch wieder längerfristige Prognosen für die Entwicklung der Weltwirtschaft. Der Internationale Währungsfonds (IWF) erwartet gemäß seiner letzten Prognose für 2021, insbesondere bedingt durch Nachholeffekte, ein Weltwirtschaftswachstum von 5,2%, nach einem Rückgang des Wachstums der Weltwirtschaft von 4,4% in 2020. Nach der Erholung im Jahr 2021 wird mittelfristig ein sukzessiv nachlassendes Wachstum in Richtung 3,5% erwartet.

Gestützt werden die Prognosen von der schneller als erwartet verlaufenden wirtschaftlichen Erholung im zweiten Quartal nach dem „Lockdown“ im April und dem deutlichen Aufschwung im dritten Quartal. Dies spiegelt sich auch in ersten Erholungstendenzen auf dem Arbeitsmarkt, beim Konsumentenvertrauen als auch bei den Zahlen zum weltweiten Export wider. Auch die expansive Geldpolitik der Notenbanken und das dadurch bedingte länger anhaltende Niedrigzinsumfeld („lower for longer“) wirken unterstützend auf das Wirtschaftswachstum.

Vor diesem Hintergrund erscheinen Anlagen in europäischen Staatsanleihen, Pfandbriefen oder Unternehmensanleihen mit hoher Bonität auf der Basis der aktuell gültigen niedrigen Renditen und dem Zinsausblick nach wie vor unattraktiv. Zu Diversifikationszwecken und zur Absicherung in Krisenzeiten eignen sich solche Anlagen dennoch und werden deshalb auch in unseren Kundenportfolios eingesetzt. Aktien als Anlageklasse erscheinen uns in Relation zu den sonstigen Anlagealternativen aus Rendite-Risikogesichtspunkten weiterhin attraktiv. Somit bieten die Kapitalmärkte unseres Erachtens auch im Jahr 2021 durchaus Chancen, erfordern aber ein breit gestreutes Portfolio mit einem stringenten Risikomanagement.

Wir wünschen Ihnen ein erfolgreiches und vor allem gesundes Jahr 2021.