Rückblick auf ein turbulentes und erfolgreiches Börsenjahr 2021 sowie Ausblick auf 2022

Das Börsenjahr 2021 war ein sehr erfolgreiches, aber auch turbulentes Jahr an den Finanzmärkten. Zwar ging es über das ganze Jahr hinweg betrachtet mehrheitlich bergauf, dennoch gab es zwischenzeitlich auch Phasen, in denen die Aktienmärkte deutlich nach unten korrigierten. Wie zum Beispiel im August / September, als sich abzeichnete, dass die weltweiten Probleme in den Lieferketten - insbesondere der Chipmangel – u.a. die Automobilindustrie aber auch deren Zulieferer stärker bremsen würden als befürchtet. Zudem reifte in dieser Phase die Erkenntnis, dass die Inflation möglicherweise ein größeres und nicht nur vorübergehendes Problem werden könnte, verbunden mit der Befürchtung, dass die Notenbanken ihre seit der Finanzkrise 2008 extrem lockere Geldpolitik straffen könnten.

Die Investoren wandten sich in der Folge aber nicht von den Aktien ab, sondern nutzten temporäre Rücksetzer als Kaufgelegenheit. Dabei profitierten sie vor allem von der fortgesetzten wirtschaftlichen Erholung und der dynamischer als erwarteten Entwicklung der Unternehmensgewinne.

Zum Jahresende beschäftigten die Märkte insbesondere die rasant steigenden Corona-Fallzahlen mit der ansteckenderen Omikron-Variante und wiederum Inflationsängste. In den USA hatte die Teuerungsrate zuletzt ein Niveau erreicht wie seit fast 40 Jahren nicht mehr. Und auch in Deutschland, Europas größter Volkswirtschaft, stieg sie in den Bereich von 5 Prozent an. Daraufhin reagierte allen voran die amerikanische Notenbank (FED) mit Gegenmaßnahmen zur Eindämmung der Teuerung. So sollen die milliardenschweren Käufe von Wertpapieren wie Staatsanleihen schneller zurückgefahren werden als geplant, um den Weg für Zinserhöhung(en) in diesem und den darauffolgenden Jahren zu ebnen.

Allerdings sorgte die neue Corona-Mutante und die Aussicht auf steigende Zinsen wiederum nur kurzfristig für Verunsicherung und einen kleinen Rücksetzer an den Aktienmärkten. Und so schlossen die meisten Aktienmärkte das Jahr mit einer sehr erfreulichen Wertentwicklung ab.

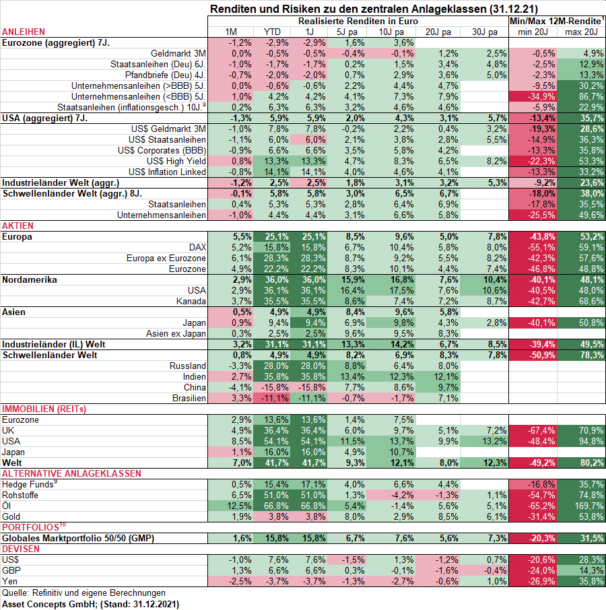

Insgesamt hat das Börsenjahr 2021 wieder einmal eindrucksvoll bewiesen, dass eine breite Streuung und ein langfristiger Anlagehorizont bei der Vermögensanlage essenziell sind. Denn wie die nachfolgende Tabelle verdeutlicht, entwickelten sich die verschiedenen Anlageklassen sehr unterschiedlich und sorgten für einige Überraschungen. Wer hätte beispielsweise damit gerechnet, dass mit US-Staatsanleihen mehr zu verdienen war als mit Emerging Markets Aktien? Und dass trotz steigender Inflation für einen Euro-Anleger der „Inflationshedge“ Gold nur dank eines starken US-Dollar im Vergleich zum Euro einen leicht positiven Ertrag generieren konnte?

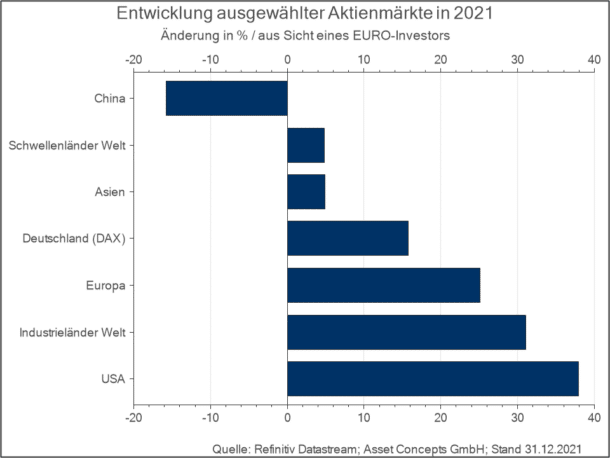

Insgesamt konnten unsere Kundenportfolios von der sehr positiven Wertentwicklung der globalen Aktienmärkte, insbesondere der Industrieländer, im abgelaufenen Börsenjahr profitieren und weisen abhängig von der gewählten Wertuntergrenze und vom Investitionszeitpunkt eine erfreuliche Wertentwicklung auf. Unser globaler, breit diversifizierter Investmentansatz hat hierzu maßgeblich beigetragen. Denn, wie die nachfolgende Grafik zeigt, konnten beispielsweise der amerikanische Aktienmarkt, gemessen am S&P 500 und der weltweite Aktienindex MSCI World aus Sicht eines Euro-Anlegers im letzten Jahr knapp 38 % bzw. 31% zulegen, während der Deutsche Aktienindex DAX „nur“ um knapp 16% an Wert hinzugewann.

Aus unserer Sicht werden die „Corona-Pandemie“ und das Thema „Inflation“ das Geschehen an den internationalen Kapitalmärkten auch in den nächsten Monaten noch maßgeblich beeinflussen und für eine erhöhte Schwankungsanfälligkeit und Volatilität sorgen.

Wie stark und wie lange die wirtschaftlichen, politischen und sozialen Auswirkungen der Pandemie sein werden, hängt von vielen verschiedenen Faktoren ab (wie z.B. der weltweiten Verfügbarkeit von Impfstoffen, dem weiteren Verlauf der Pandemie (z.B. durch Virus-Mutationen), den Infektionszahlen und den damit verbundenen politischen und geldpolitischen Maßnahmen, die sich nur schwer abschätzen lassen.

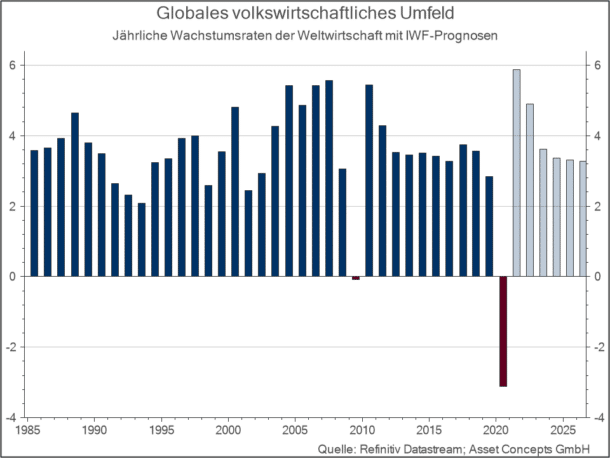

Dennoch erwartet der Internationale Währungsfonds (IWF) gemäß seiner letzten Prognose für 2021 ein Weltwirtschaftswachstum von 5,9% und für 2022 von 4,9%, nach einem Rückgang des Wachstums der Weltwirtschaft von 3,1% im Jahr 2020. Nach der deutlichen Erholung im Jahr 2021 und 2022 wird mittelfristig ein sukzessiv nachlassendes Wachstum in Richtung 3,3% erwartet.

In diesen Prognosen ist die zuletzt stark angestiegene Inflation in Europa und Amerika bereits berücksichtigt. Ob es sich hierbei, wie z.B. von der Europäischen Zentralbank erwartet, „nur“ um ein temporäres Phänomen handelt oder um eine nachhaltige Entwicklung, welche die Notenbanken zum Gegensteuern zwingt (z.B. in Form von Zinserhöhungen), hängt u.a. auch vom weiteren Verlauf der Pandemie und den dadurch bedingten weltweiten Problemen in den Lieferketten sowie von der Entwicklung der Rohstoff-Preise ab.

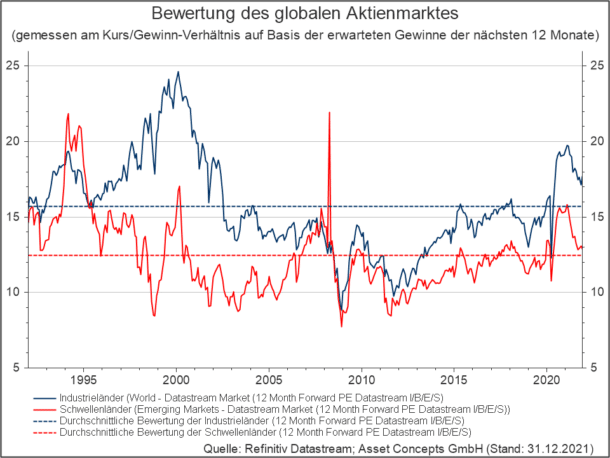

Nach der erfreulichen Entwicklung der Aktienmärkte im letzten Jahr, fragen sich natürlich viele Anleger, ob Aktien mittlerweile nicht zu hoch bewertet und damit „zu teuer“ sind. Hierzu hatten wir zuletzt in unserem Kommentar zur Vermögensanlage Dezember 2021 Stellung genommen, dessen Ausführungen grundsätzlich weiterhin gültig sind. Betrachtet man die aktuellen Bewertungen anhand des Verhältnisses der Kurse der an der Börse notierten Aktienunternehmen in Relation zu den erwarteten Gewinnen dieser Unternehmen über die nächsten 12 Monate (Kurs-Gewinn-Verhältnis oder kurz KGV), so weisen sowohl die Aktienmärkte der Industrie- als auch die der Schwellenländer trotz deutlich gestiegener Aktienkurse im laufenden Jahr kein übermäßig hohes Bewertungsniveau auf. Wie das nachfolgende Schaubild zeigt, sind die Aktien-KGVs sogar geringer als zu Anfang dieses Jahres, was darauf zurückzuführen ist, dass die erwarteten Gewinne der Unternehmen auf Sicht von 12 Monaten sogar stärker gestiegen sind als die Kurse.

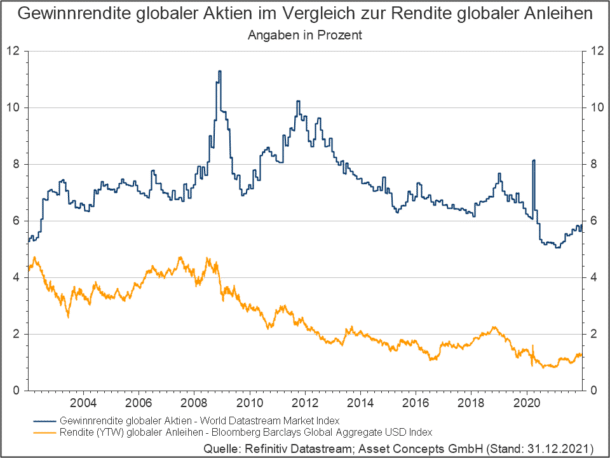

Stellt man auf die relative Bewertung von Aktien im Vergleich zu Anleihen ab, so ergibt sich ein noch „günstigeres“ Bild. Wie das nachfolgende Schaubild zeigt, liegt die Gewinnrendite globaler Aktien, die sich durch den Kehrwert des Kurs-Gewinn-Verhältnisses (KGV) bestimmt, weiterhin deutlich über der Rendite globaler Anleihen.

Wir gehen deshalb auch weiterhin davon aus, dass Anleger für das erhöhte Schwankungsrisiko von Aktien gegenüber Anleihen mittel- bis langfristig mit einer Prämie in Form einer Mehrrendite entlohnt werden, ohne die ein realer Erhalt oder eine reale Vermehrung bei dem vorherrschenden Niedrigzinsumfeld auf absehbare Zeit unmöglich ist.

Vor diesem Hintergrund erscheinen Anlagen in europäischen Staatsanleihen, Pfandbriefen oder Unternehmensanleihen mit hoher Bonität auf der Basis der aktuell gültigen niedrigen Renditen und dem Zinsausblick nach wie vor unattraktiv. Zu Diversifikationszwecken und zur Absicherung in Krisenzeiten eignen sich solche Anlagen dennoch und werden deshalb auch in unseren Kundenportfolios eingesetzt.

Wie bereits in unserem Kommentar zur Vermögensanlage Dezember 2021 erläutert, erscheinen uns Aktien als Anlageklasse in Relation zu den sonstigen Anlagealternativen aus Rendite-Risiko-Gesichtspunkten weiterhin attraktiv. Somit bieten die Kapitalmärkte unseres Erachtens auch im Jahr 2022 durchaus Chancen, erfordern aber ein breit gestreutes Portfolio mit einem stringenten Risikomanagement.

Wir wünschen Ihnen ein erfolgreiches und vor allem gesundes Jahr 2022.