Von Äpfeln und Birnen – Teil 2: Der Einfluss von Kosten auf die Wertentwicklung

Die Leistungsfähigkeit eines Vermögensverwalters wird von Anlegern meist an der Wertentwicklung (Rendite) des von ihm verwalteten Depots gemessen. Diese Rendite basiert dabei einerseits auf exogenen Faktoren wie den Entwicklungen an den Kapitalmärkten sowie Kosten und Steuern; andererseits sind die Auswirkungen dieser Faktoren auch vom Anleger und Vermögensverwalter beeinflussbar. Aus diesem Grund beleuchten wir wie angekündigt in dem vorliegenden Kommentar zur Vermögensanlage nach dem Einfluss von Steuern nun die Bedeutung der Kosten für die Wertentwicklung.

Naturgemäß haben Kosten (analog zu Steuern) einen wertmindernden Effekt auf die Rendite des Depots, aber

- welche Kosten existieren eigentlich,

- sind alle Kosten (für den Anleger) „sichtbar“ und

- welche Kosten kann wer beeinflussen?

Bei den Kostenkomponenten ist zunächst zwischen den Dienstleistungskosten und den Produktkosten zu unterscheiden.

Die Dienstleistungskosten, die sowohl fix als auch variabel gestaltet sein können, beinhalten

- das Vermögensverwaltungshonorar (gegebenenfalls volumen- und/oder performanceabhängig),

- die Gebühren der vermögensverwaltenden Bank für Depot- und Kontoführung sowie Wertpapierabwicklung (Einzelabrechnung versus Transaktionskostenpauschale) und

- Nebenkosten (Börsengebühren).

Zusätzlich sind steuerliche Effekte (Umsatzsteuer oder Anrechenbarkeit von Kosten) zu beachten.

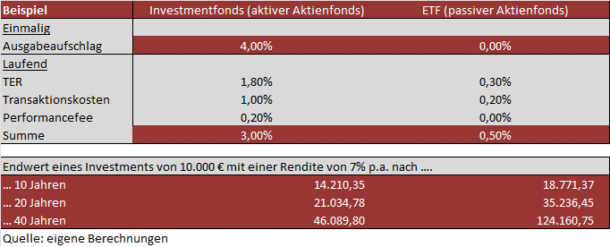

Bei den Produktkosten stehen die Kosten der für das Kundendepot erworbenen Wertpapiere im Fokus. Dies sind vor allem die gesamten Fondskosten der für die Umsetzung der Anlagestrategien verwendeten Investmentfonds. Die wohl bekannteste Kosten-Kennzahl für Fonds ist die sogenannte „Total Expense Ratio“ (TER), die die Managementgebühr, die Depotgebühr und die sonstigen Betriebskosten umfasst, aber beispielsweise nicht die Kosten für Zielfonds, Wertpapierleihe oder Swaps. Zudem fließen weder Transaktionskosten noch performanceabhängige Vergütungen sowie mögliche Ausgabeaufschläge und Rücknahmeabschläge in die TER ein. Beispielhaft sei hier erwähnt, dass die von uns eingesetzten „Exchange Traded Funds“ (ETF) durchschnittlich eine um ca. 1,5% geringere TER als die Gesamtheit der Investmentfonds aufweisen. Die Transaktionskosten sind aufgrund der Anlagestrategie mit geringen Umschichtungen ebenfalls weit unterdurchschnittlich und es existiert weder ein Ausgabeaufschlag noch ein Rücknahmeabschlag noch eine performanceabhängige Vergütung.

Eine Verdeutlichung der Konsequenzen dieser Kostenunterschiede zeigt die folgende Tabelle, in der die Kosten der von Banken üblicherweise empfohlenen aktiven Fonds den Kosten der von uns präferierten passiven ETFs gegenübergestellt werden:

Im Rahmen von MiFiD II (Market in Financial Instruments Directive) sind die Vermögensverwalter zur Kostentransparenz hinsichtlich der Produkt- und Dienstleistungskosten verpflichtet (ex ante und ex post Kostenoffenlegung). So erhalten beispielsweise unsere Kunden von uns eine ex ante Kostenschätzung vor Abschluss des Vermögensverwaltungsvertrages und von der V-Bank eine jährliche ex post Kosteninformation über die tatsächlich angefallenen Produkt- und Dienstleistungskosten.

Der Vollständigkeit halber muss allerdings erwähnt werden, dass die Produkt- und Dienstleistungskosten eine den meisten Anlegern unbekannte, weil unsichtbare Kostenart vernachlässigen, die einen Großteil der Transaktions- oder Handelskosten ausmacht.

Eisberg-Analogie:

Nur ein geringer Teil des Eisbergs befindet sich oberhalb des Wassers und ist damit sichtbar. Die ausgewiesene Provision ist im Vergleich zur Geld-Brief-Spanne und zum Markteinfluss nur ein geringer Teil der „Transaktionskosten“.

Zu den „sogenannten“ unsichtbaren Handelskosten gehört die Geld-Brief-Spanne (Bid-Ask-Spread), also die Differenz zwischen dem höchsten nachgefragten Kaufkurs und dem niedrigsten angebotenen Verkaufskurs. Aber auch der sogenannte Market Impact, also der Einfluss, den der Marktteilnehmer bei der Transaktion auf den Ausführungskurs hat, ist eine nicht zu vernachlässige Kostenkomponente. Je liquider ein Wertpapier ist, desto geringer ist die Spanne und der Markteinfluss.

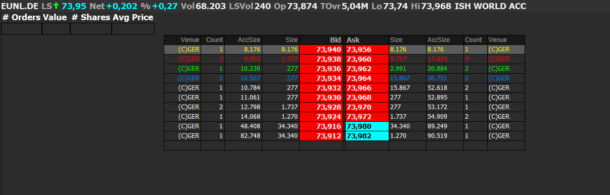

Betrachten wir beispielhaft das Orderbuch für eines unserer Kerninvestments iShares Core MSCI World ETF mit sehr geringen unsichtbaren Kosten:

Quelle: Reuters, 14.02.2023

Die Geld-Brief-Spanne beträgt 73,956€-73,940€=0,016€. Der Markteinfluss hängt nun von der Höhe der Order ab. Bei einer Kauforder von 25.000 Anteilen (Size) wären bis zu 73,964€ zu zahlen. Der Abrechnungskurs ergibt sich dann entsprechend gewichtet aus den vier unterschiedlichen Kaufkursen.

Aufgrund dieser Relevanz der Handelskosten für die Anlageergebnisse legen wir großen Wert auf eine disziplinierte und sorgfältige Umsetzung der Anlagestrategie (und den vom Kunden induzierten Mittelbewegungen) nach klar definierten Handelsregeln über effiziente Handelssysteme.

Das Verhalten des Vermögensverwalters hat dementsprechend einen Effekt auf die Kosten und damit auch auf die über den Gesamtzeitraum erzielte Rendite. Im Gegensatz zu den Steuern kann der Vermögensverwalter den wertmindernden Effekt der Kosten aber signifikant beeinflussen: sie sind Teil seiner Leistungsqualität!

Eine wesentliche Aufgabe des Vermögensverwalters besteht somit darin, diese Kosten gering zu halten: Transaktionskosten, Kosten der Anlagevehikel, etc. Als Ergebnis bleibt festzuhalten: für die Leistung des Vermögensverwalters ist grundsätzlich die Nach-Kosten-Rendite der geeignete Vergleichsmaßstab. Eine Gegenüberstellung von Vor-Kosten-Renditen wäre wieder „Äpfel mit Birnen“ zu vergleichen.