Halbjahresbilanz 2020

In den ersten sechs Monaten des Jahres 2020 bestimmte auch an den Kapitalmärkten vor allem ein Wort das Geschehen: Corona. Während in den ersten beiden Monaten des Jahres die Hoffnung überwog, den Corona-Virus in China und einigen anderen asiatischen Ländern einzudämmen und eine weltweite Ausbreitung zu verhindern, zerschlug sich diese Hoffnung im März und führte zu deutlichen Verwerfungen an den internationalen Kapitalmärkten, wie in unserem Kommentar zur Vermögensanlage (KzV) von März und April 2020 ausführlich dargestellt.

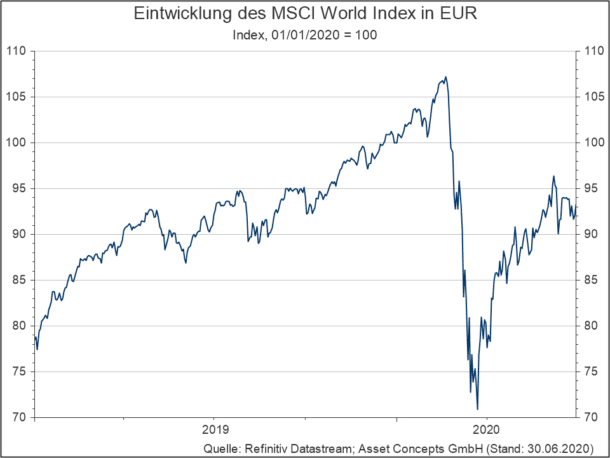

Nach den überaus kräftigen Kursrückgängen im Februar und März hat der globale Aktienmarkt (gemessen am MSCI Welt-Aktienindex), seit April allerdings mehr als die Hälfte seiner Kursverluste wieder wettgemacht. Wie so häufig nach „Aktienmarktcrashs“, war trotz der umfangreichen geldpolitischen Lockerungsmaßnahmen der Notenbanken und der fiskalpolitischen Stützungsmaßnahmen vieler Staaten eine Erholung in diesem Ausmaß und in so kurzer Zeit für die meisten Anleger überraschend. Zumal sich zunächst die Konjunkturmeldungen mit negativem Ausblick, wie beispielsweise „Rekordarbeitslosigkeit in den USA“ und „stärkste Rezession der Weltwirtschaft in der Nachkriegszeit“, häuften, wie in unserem KzV vom Mai 2020 beschrieben.

Wie wir schon mehrfach in unseren Kommentaren zur Vermögensanlage ausgeführt haben, verdeutlicht das vorherige Schaubild, dass langfristig orientierte Anleger nicht den Fehler begehen sollten, in solchen Schwächephasen den Aktienmärkten den Rücken zu kehren, sondern investiert zu bleiben. Voraussetzung hierfür ist ein entsprechend langfristiger Anlagehorizont, den Aktienanleger grundsätzlich mitbringen sollten, sowie die mentale Bereitschaft, solche Schwächephasen durchzuhalten. Denn die Krisen der letzten Jahre (Finanzkrise, Euro-Krise etc.) haben gezeigt, dass der der globale Aktienmarkt solche Rückschläge immer wieder wettmacht und neue Höchststände erreicht.

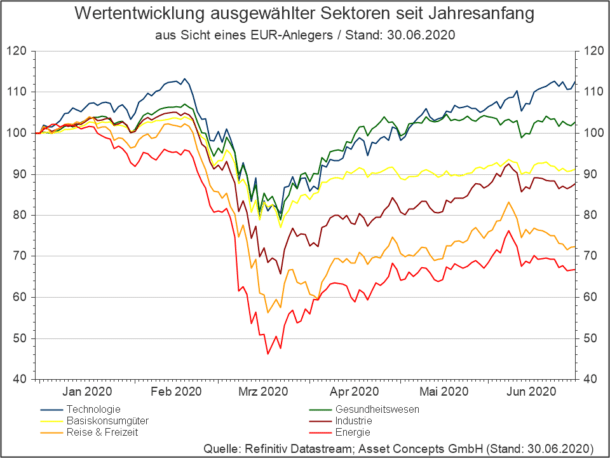

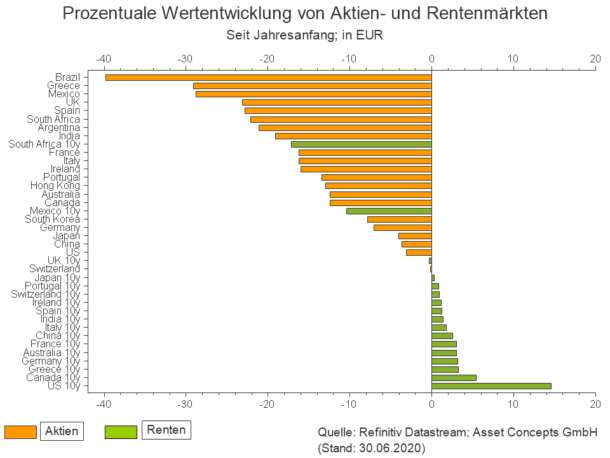

Ein weiterer wichtiger Aspekt bei der Geldanlage, den uns die aktuelle Krise wieder vor Augen geführt hat, ist die Vorteilhaftigkeit eines global ausgerichteten und breit diversifizierten Ansatzes bei der Vermögensanlage, wie er von uns seit Jahren verfolgt und empfohlen wird. Denn wie die beiden nachfolgenden Schaubilder verdeutlichen, gibt es immer wieder Phasen in denen bestimmte Länder, Regionen oder Sektoren sich erheblich schlechter entwickeln als der Gesamtmarkt, ohne dass dies im Vorhinein verlässlich prognostizierbar wäre. Mit einem zu starken Fokus auf einzelne Länder, Sektoren oder Regionen läuft man deshalb Gefahr, erheblich schlechter abzuschneiden als mit einem „vernünftig ausbalancierten“ Portfolio.

Wie risikoreich ein Fokus auf einzelne Unternehmen bzw. Sektoren und ein gewisser „Home-bias“ bei der Vermögensanlage sein kann, zeigt aktuell der Bilanzskandal beim deutschen Zahlungsdienstleistungsunternehmen Wirecard. Es ist sicherlich nicht der erste und wird sicher auch nicht der letzte Betrugsfall sein bei einem vormals renommierten Unternehmen, dessen Aktionäre nun nahezu ihr gesamtes Kapital verloren haben. Mit einem global ausgerichteten und breit diversifizierten Portfolio sind die Auswirkungen einer Insolvenz bei einem einzelnen Unternehmen allerdings kaum wahrnehmbar. Nicht umsonst lehrt die Kapitalmarkttheorie, dass solche „Einzelwertrisiken“ nicht durch eine Mehrrendite oder Risikoprämie „entlohnt“ werden. Salopp ausgedrückt spricht man in diesem Zusammenhang deshalb auch von „unvernünftigen“ Risiken.

Zum Schluss noch etwas in eigener Sache. Die von der Bundesregierung beschlossene, temporäre Mehrwertsteuer-Senkung von 19% auf 16% für den Zeitraum vom 1. Juli bis 31.12.2020 geben wir selbstverständlich an unsere Kunden weiter. Die Vermögensverwaltungsgebühr für das 3. und 4. Quartal reduziert sich entsprechend.

Bleiben Sie weiterhin gesund!